事情

北京时刻3月10日清晨,硅谷银行(SVB,Silicon Valley Bank)宣告大规划再融资引发商场忧虑其流动性和财物负债表状况,股价跌超60%,从而波及整个美国银行板块和美股商场,富国和美国银行跌幅都在6%以上。北京时刻3月11日,美国加州监管组织宣告,SVB因“流动性缺少与资不抵债”被FDIC接收,并开端安排后续存款偿付方案[1]。

商场之所以对本次事情反映较大,是忧虑在当时美联储加息或许更久和更高,推升融本钱钱和债券利率的状况下,是否会诱发更大规划的流动性危险、乃至波及到整个金融系统。就此,中金银行和策略组从微观职业层面以及微观商场层面综合解读如下。

评论

SVB宣告出售其部分债券并大规划再融资,引发流动性忧虑。北京时刻3月10日清晨,SVB宣告一系列战略更新:1)出售210亿美元债券出资,并当即重新装备到久期更短的债券,以进步其财物敏感度,这笔出售估计会对其形成18亿美元的税后亏本;2)将定时告贷规划由2022年末的150亿美元添加至300亿美元,以锁定融本钱钱以及为公司供给更加安稳的流动性支撑;3)再融资22.5亿美元以应对亏本并供给流动性支撑,其中包含17.5亿美元的普通股和5亿美元的优先股。(详见正文)

商场忧虑高利率环境下银职业全体产生流动性危险。尽管SVB致力于释放活跃信号,但本钱商场更偏重看到了SVB的出资亏本和再融资需求,因而股价大幅跌落;一起忧虑在利率上行环境下,其他银行也会面临和SVB相似的压力,或有较大幅度的债券抛压,或有多家银行呈现出资亏本,或有密布的银行融资需求呈现,因而带动了美国银行指数的显着跌落。

从历史经验来看,流动性冲击具有突发性和不行猜测性。正因如此,也往往会导致商场忧虑和线性外推,表现为“先卖再看”。但咱们以为,剖析是否会导致更大级别的金融系统危机,要从区分流动性冲击和债款问题两个层面入手区别对待,前者更多是现金流和赢利表的问题,后者则是财物负债表的问题。

咱们以为当时全体状况或许并没有商场忧虑的那么紧张。杠杆方面,金融危机后,美国金融部分在强监管下全体杠杆处于较低水平,且本钱充足率也相对健康,因而产生大面积的债款危机的或许性好像并不高,上述事情或许无法代表整个美国银行系统。流动性视点,咱们追寻的一系列美国在岸及离岸流动性的收紧也并没有那么显著。在极点假设下,假如后续流动性继续收紧引发更大层面和程度的流动性冲击,美联储或许并且也有富余的手法供给流动性支撑。

危险

美联储加息超预期。

Content

正文

硅谷银行事情:宣告出售其部分债券并大规划再融资,引发流动性忧虑

北京时刻3月10日清晨,SVB在1Q23季中交流中宣告了一系列战略更新,首要包含:

►出售证券出资带来18亿美元亏本,以进步高利率环境下的财物敏感性。SVB宣告出售210亿美元可供出售(AFS)证券出资,首要意图在于进步其财物敏感度。考虑到当时美债利率利率曲线倒挂,公司出售均匀久期3.6年的AFS债券,并方案当即用于再出资期限更短的AFS证券财物以添加净利息收入(详细做法为:装备短久期、固定利率的美国国债,并通过买入浮动利率掉期对冲部分利率动摇危险)。SVB估计出售上述AFS债券会带来当期18亿美元税后赢利亏本,但公司估计该亏本会在未来3年被添补,短期的AFS出资每年可对净利息收入带来税后约4.5亿美元的进步。

►添加债款融资以锁定融本钱钱并供给流动性支撑。硅谷银行宣告将定时告贷规划由2022年末的150亿美元添加至300亿美元,一方面公司估计利率或许会走向更高且继续更久(higher for longer),另一方面则是出于活期存款削减的原因,公司为更好的应对融资困难和企业继续耗费现金流的环境,来为公司供给更加安稳的流动性支撑。

►宣告再融资22.5亿美元以应对亏本并供给流动性支撑。SVB新宣告的17.5亿美元的普通股融资中包含12.5亿美元的公开发行和来自General Atlantic的5亿美元的定向发行。此外公司还将发行5亿美元可转换优先股,合计再融资金额为22.5亿美元。本次再融资的首要意图也是为应对AFS债券出售的大额亏本,以及未来或许会继续的存款下降压力。

北京时刻3月11日清晨,因SVB“流动性缺少与资不抵债”,加州监管组织DFPI(Department of Financial Protection and Innovation)宣告由联邦存款保险公司(FDIC)对其进行接收[2]。美国FDIC同日亦发表声明,为维护存款人权益,FDIC将创建Deposit Insurance National Bank of Santa Clara(DINB),当行将SVB的一切受保存款转移到DINB。一切受保存款人将在当地时刻3月13日上午取得其悉数受保存款,此外FDIC会在下周向未受保存款人进行一笔先行的偿付(advance dividend),跟着未来SVB的财物出售,其他未受保存款或许会得到进一步偿付[3]。

危险硅谷银行商业模式介绍:为PE/VC供给本钱,非传统银行,期限错配严峻

硅谷银行是一家长时刻保持高估值美国上市银行,专心于服务PE/VC和草创企业的融资需求,一起也衍生出自己的私家银行、股权出资和投职事务。比较传统银职业,公司主营事务具有高成长性、高盈余的特征,ROE水平长时刻高于传统商业银行。详细来看,SVB两大主营事务是为PE/VC供给本钱催缴信贷以及为草创企业供给信誉告贷:

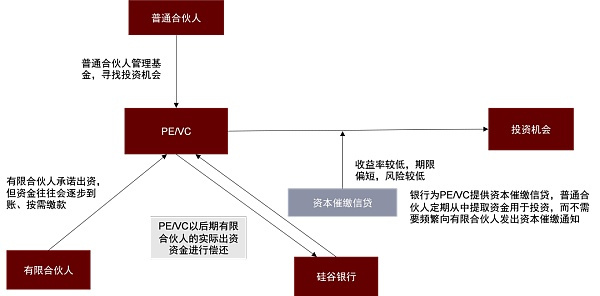

►本钱催缴信贷:又名capital call line of credit或subscription line,是SVB投放给PE/VC的告贷,在有限合伙人承诺出资后,PE/VC并不会马上取得资金,而是在发现可出资项目时向有限合伙人发出催缴告诉,出于削减招款告诉、进步IRR以及快速掌握出资时机等多种原因,PE/VC一般希望从银行取得一笔本钱催缴信贷,来帮助其短期过渡,待有限合伙人资金到位后还本付息。因而该类告贷一般期限偏短,危险较低,一起收益率也往往低于传统的工商告贷。

► 草创企业告贷:该类告贷首要投放给没有盈余和现金流的草创企业客户,该类客户常常会在两轮股权融资之间向SVB告贷以帮助其继续运营。由于该类告贷危险较大且缺少抵押物,SVB往往会向草创企业索要3-5%的认股权证。历史上看,SVB从认股权证中取得的收益远大于此类告贷所产生的信誉丢失,但考虑到认股权证的收益与草创企业财务状况都存在较强的周期特点,此类告贷依然危险相对较高,曩昔多年SVB也在活跃压降此类告贷。

近年存款快速添加,形成财物端久期装备拉长。在服务草创企业的过程中,SVB能够沉淀大量低本钱活期存款,2022年末SVB无息存款占比47%,付息活期存款占比19%,定时存款仅占4%,因为企业客户对价格相对不敏感,沉淀的存款首要用于企业运营。近年,SVB的存款规划由2019年末的618亿美元大幅添加至1731亿美元,首要得益于宽松的流动性和高景气度的PE/VC商场。另一方面,这也形成了SVB财物端债券出资装备的添加,为后续高利率环境引发流动性危机埋下了危险。

图表:硅谷银职事务板块介绍

材料来历:公司公告,中金公司研讨部

图表:草创企业告贷机制介绍

材料来历:公司公告,中金公司研讨部

图表:本钱催缴信贷机制介绍

材料来历:公司公告,中金公司研讨部

图表:SVB财物端告贷占比较低

材料来历:公司公告,中金公司研讨部

图表:SVB负债端活期存款占比较高

材料来历:公司公告,中金公司研讨部

图表:SVB首要服务PE/VC与草创企业

材料来历:公司公告,中金公司研讨部

图表:SVB活期存款占比高

材料来历:公司公告,中金公司研讨部

图表:近年在宽松流动性和PE/VC职业高景气度的布景下,SVB存款规划快速添加

材料来历:公司公告,中金公司研讨部

该事情为何备受重视?商场忧虑这一“薄弱环节”或许诱发更多连锁反应

就事情本身和微观视点,SVB表明出售AFS债券是为应对当时高利率环境所方案做出的活跃调整,以进一步进步自身盈余和流动性状况。从公司战略层面看,本次重新装备AFS债券、添加定时告贷规划、开展再融资首要根据:1)SVB估计商场利率会上升高更高的水平并且继续更长的时刻,因而公司采取缩短财物久期的方法添加短期的净利息收入;2)美国科创企业融资困难与继续的高现金耗费均形成公司存款受到冲击,因而公司通过债款融资与股权融资弥补流动性与本钱,以便更好地进行财物端装备以及应对后续潜在的流动性危险。

尽管SVB致力于释放活跃信号,但本钱商场更偏重看到了SVB的出资亏本和再融资需求,因而股价大幅跌落;一起忧虑在利率上行环境下,其他银行也会面临和SVB相似的压力,或有较大幅度的债券抛压,或有多家银行呈现出资亏本,或有密布的银行融资需求呈现,因而带动了美国银行指数的显着跌落。

就微观层面而言,2021年全球的一个大环境是以美联储为代表的全球首要央行激进紧缩,所导致的融本钱钱继续抬升和“便宜钱”削减乃至消失。一个直接依据是全球负利率债券从2020年末顶峰的18万亿美元降至当时的1.2万亿美元,且剩下的悉数是日本债券。与此一起,全球进入加息周期的央行占比现已到达82%,是上世纪80年代以来最高;作为负利率和“便宜钱”终究阵地的日本央行YCC方针也大概率或许取消(《假如日央行意外抛弃YCC?》)。

在这一大环境下,不难理解一些依赖高杠杆融资、期限错配较为严峻、或许资金链缺少的金融组织、财物等面临突发的价格动摇或意外,很简单呈现一些问题,也就是所谓的 “薄弱环节”(《“便宜钱”消失下的灰犀牛》)。但问题是,这个是否是一个系统性的危机?以及会不会往更大层面传导?

图表:全球负利率债券从2020年末顶峰的18万亿美元降至当时的1.2万亿美元,且剩下的悉数是日本债券

材料来历:Bloomberg,中金公司研讨部

图表:全球进入加息周期的央行占比现已到达82%,是上世纪80年代以来最高

材料来历:BIS,中金公司研讨部

传导路径与剖析结构:流动性冲击(黑天鹅) vs. 债款危机(灰犀牛);重视危险敞口,但也不宜简单线性外推

硅谷银行事情是自上一年英国养老金、瑞信风云(《欧债危机2.0距咱们有多远?》、《欧洲银行的“压力”与启示》)、以及FTX破产后的最新的金融危险事情。

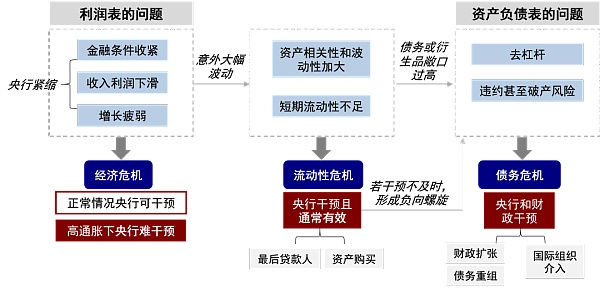

从历史经验来看,流动性冲击具有突发性和不行猜测性,正因如此,也往往会导致商场忧虑和线性外推,表现为“先卖再看”。但咱们以为,剖析是否会导致更大级别的金融系统危机,要从区分流动性冲击和债款问题两个层面入手区别对待,前者更多是现金流和赢利表的问题,后者则是财物负债表的问题。

► 流动性冲击:流动性具有突发性(“黑天鹅”),有必定诱因导致;假如严峻央行一般需求干预,且干预也会起到作用。短期流动性冲击是短期流动性缺少所致,具有突发性,在忧虑心情的助推下往往演化较快。假如发展较为严峻,钱银当局作为终究告贷人(last resort)一般会介入干预,假如不能及时介入的话,很简单诱发财物兜售的负向螺旋,从而要挟整个金融系统的安稳性。一般而言,央行及时介入注入流动性安稳商场和财物价格后,大概率就会起到作用,对经济和金融系统的破坏就不至于很大。相似的例子包含2022年英国养老金、2020年3月疫情期间财物价格大跌、2022年初俄乌形势升级、2019年9月美国储备财物缺少、2018年末美国高收益债、乃至1998年亚洲金融危机期间的LTCM事情等。

► 债款危机:往往是高杠杆和信誉问题(“灰犀牛”),受流动性冲击和财物价格大跌触发导致债款和偿付问题;此刻只靠央行就无法处理,需求债款重组,其对经济和金融系统冲击更大。与流动性冲击不同,债款危机的影响更大,且不只限于金融系统,对实体经济的冲击也是较大的。此刻,仅靠钱银方针就无法处理一切问题,还需求政府介入进行债款重组,以消化高债款部分的压力,才能终究处理。上世纪80~90年代美国储贷危机和拉美债款危机、2008年美国次贷危机、2011年欧债危机等均是如此。

图表:流动性冲击vs. 债款危机,前者更多是现金流和赢利表的问题,后者则是财物负债表的问题

材料来历:中金公司研讨部

后续演化:金融部分杠杆较低,大银行比较小银行更健康;流动性指标并未大幅收紧;极点景象下,美联储有富余手法应对

根据上述的剖析结构,咱们看到当时全体状况或许并没有商场忧虑的那么紧张。

杠杆方面,金融危机后,美国金融部分在强监管下全体杠杆处于较低水平,且本钱充足率也相对健康,因而产生大面积的债款危机的或许性好像并不高,上述事情或许无法代表整个美国银行系统。2008年金融危机后,美国金融部分完成了较好的去杠杆。到3Q22,金融部分杠杆水平从2008年金融危机期间的123%回落至3Q22的75%,财物负债表质量相对健康(《从杠杆视点看紧缩本钱和阑珊压力》)。进一步从不同规划银行的财物负债表来看,小型商业银行的流动性富余度收紧更为显着,但美国大型银行及本地商业银行全体仍相对健康。在美联储继续加息缩表的布景下,银行准备金回落显着,迫使银行告贷需求添加。小型银行准备金占总财物份额已回落至6%(根本为疫情前水平);告贷占准备金份额自上一年3月以来继续抬升,到1月已根本挨近疫情前水平(96%)。比较而言,大型银行相对更为健康。

图表:到3Q22,金融部分杠杆水平从2008年金融危机期间的123%回落至75%

材料来历:Haver,中金公司研讨部

图表:商业银行贷存比本年以来抬升显着,但均低于疫情前水平

材料来历:Haver,中金公司研讨部

图表:小型银行准备金占总财物份额已回落至6%(根本为疫情前水平)

材料来历:Haver,中金公司研讨部

图表:小型银行告贷占准备金份额自上一年3月以来继续抬升,到1月已根本挨近疫情前水平(96%)

材料来历:Haver,中金公司研讨部

流动性视点,咱们追寻的一系列美国在岸及离岸流动性的收紧也并没有那么显著。例如,在岸美元流动性方面,FRA-OIS利差当时4.7bp(vs. 2008年以来均值27bp);信誉利差自上一年三季度高点全体回落,但近期小幅抬升,当时高收益债和出资级信誉利差分别为4.7ppt和1.8ppt(vs. 上一年三季度高点6.1ppt和2.3ppt);90天AA级金融和非金融职业商票利差自上一年11月的高点显著回落;隔夜逆回购(ON RRP)仍维持2.2万亿美元的相对高位。离岸美元流动性方面,全球首要商场钱银如欧元、日元、及英镑与美元3个月交叉交换本年开端有所走阔。不过,流动性的状况究竟也受到商场心情和交易因素影响,后续一些事情(3月14日美国CPI,3月23日美联储FOMC会议)都值得重视是否会成为催化剂。重点可以调查上述流动性指标。

在极点假设下,假如后续流动性继续收紧引发更大层面和程度的流动性冲击,美联储或许并且也有富余的手法供给流动性支撑(如通过添加流动性或许其他信誉支撑的方法来安稳商场动摇,防止单家银行危险向系统性危险蔓延),相似于上一年英国央行支撑英国养老金,因而对中国商场和金融公司影响或许相对有限。咱们这一判断的下行危险来自较大规划组织的隐性杠杆或债款敞口呈现较大问题。

图表:FRA-OIS利差当时4.7bp(vs. 2008年以来均值27bp)

材料来历:Bloomberg,中金公司研讨部

图表:信誉利差自上一年三季度高点全体回落,但近期小幅抬升

材料来历:Bloomberg,中金公司研讨部

图表:90天AA级金融和非金融职业商票利差自上一年11月的高点显著回落

材料来历:Bloomberg,中金公司研讨部

图表:隔夜逆回购(ON RRP)仍维持2.2万亿美元的相对高位

材料来历:Bloomberg,中金公司研讨部

图表:全球首要商场钱银如欧元、日元、及英镑与美元3个月交叉交换本年开端有所走阔

材料来历:Bloomberg,中金公司研讨部

图表:芝加哥联储金融条件指数自上一年11月破零后继续回落

材料来历:芝加哥联储,中金公司研讨部

[1]https://www.fdic.gov/news/press-releases/2023/pr23016.html

[2]https://dfpi.ca.gov/wp-content/uploads/sites/337/2023/03/SVB-Possession-PR-03-10-23.pdf?emrc=7db0ff

[3]https://www.fdic.gov/news/press-releases/2023/pr23016.html

Source

文章来历

本文摘自:2023年3月11日现已发布的《硅谷银行事情与潜在的流动性危险敞口》

刘刚 剖析员 SAC 执证编号:S0080512030003;SFC CE Ref:AVH867;

严佳卉 剖析员 SAC 执证编号:S0080518110004;SFC CE Ref:BNF177;

李赫民 剖析员SAC 执证编号:S0080522070008;SFC CE Ref:BQG067;

侯德凯 联系人 SAC 执证编号:S0080121120094;SFC CE Ref:BTC909;

杨萱庭 联系人SAC 执证编号:S0080122080405;

张帅帅 剖析员SAC 执证编号:S0080516060001;SFC CE Ref:BHQ055

来历:中金钱银金融研讨

此时快讯

【2023-03-11 14:56】【国信证券:硅谷银行事件大概率不会演变成更广泛的危机事件】3月11日消息,国信证券经济研究所银行团队认为,此次硅谷银行的问题在于其在流动性宽松时期大量吸收低成本存款,并配置了长期限的债券资产,导致潜在的利率风险大幅增加,美联储加息使得问题暴露。我们认为硅谷银行问题大概率不会演变成更加广泛的危机事件,主要是因为公司的问题比较独立,几乎不存在与其他金融机构的交叉风险。对我国银行而言,更是没有什么直接影响。