从 Ampleforth、Basis,到 ESD、 Basis Cash、Frax,说透一系列集合反身性与安稳性悖论的哈耶克钱银实验。

撰文:Benjamin Simon,Mechanism Capital 研讨员

编译:Perry Wang

该文英文版别宣布于 Deribit Insights,作者及 Deribit 授权链闻翻译并宣布其间文版别。

有两篇宣布于 2014 年的学术论文十分值得关注:一篇由曾担任比特币开发者会议项目主管的米兰理工大学教授 Ferdinando Ametrano 所编撰,标题为《哈耶克钱银:加密钱银价格安稳处理计划》(Hayek Money: The Cryptocurrency Price Stability Solution);另一篇,由一位有着 11 年对冲基金工作经历的加密钱银经济学家 Robert Sams 编撰,标题为《加密钱银安稳化:Seignorage Shares》(A Note on Cryptocurrency Stabilisation: Seigniorage Shares)。

借鉴经济学家弗里德里希·哈耶克(Friedrich Hayek)对金本位制的批评, Ametrano 以为,由于其通缩性实质,比特币无法充沛执行咱们对钱银作为账户单位这一功用的要求。取而代之,他提出了一种建立在规矩之上、供给弹性的加密钱银,能够依据需求进行「代币供给改动」(rebase),例如,按份额改动一切代币持有者的钱银供给。

在「Seigniorage Shares」这篇论文中, Sams 则提出了一个根据相似理由的相似方式,但有一个重要的调整:Sams 的体系不是从头调整代币供给,即按份额改动一切钱包中所分配的钱银供给量,而是由两个代币组成:供给弹性的钱银自身,以及网络中的出资「份额」。后一财物的一切者(Sams 称其为 Seigniorage Shares),是供给添加带来的通货膨胀收益的仅有接收者,而在钱银需求缩水且网络缩短时,则是债款的仅有承当者。

精明的加密钱银调查人士立刻会意识到 Ametrano 的「哈耶克钱银」和 Sams 的「Seigniorage Shares」已不再是是纯粹笼统的学术概念。「哈耶克钱银」与 Ampleforth 简直如出一辙。Ampleforth 于 2019 年推出,在 2020 年 7 月一飞冲天,其彻底摊薄的市值已超越 10 亿美元。而在最近, Sams 的 Seigniorage Shares 方式在不同程度上成为了 Basis、Empty Set Dollar、 Basis Cash 和 Frax 的理论根底。

现在,摆在咱们面前的问题与 Ametrano 和 Sams 6 年前宣布论文时他们的读者所面临的问题没有什么不同:

算法安稳币能否能真实完成长时刻生计能力?

算法安稳币会是否会永久受制于极点扩张性和缩短性周期?

哪种版别的算法安稳币更引人注目:一个简略的 rebasing 方式,仍是一个多代币「Seigniorage Shares」体系,或彻底不同的其他东西?

在一切这些问题上,群众陪审团仍未作出裁决,或许需求一段时刻才干到达广泛共识。虽然如此,本文仍是企图从第一性原理的推理途径,以及近几个月的一些经历数据中,探究一些根本问题。

安稳币布景

算法安稳币自身是一个独立存在的国际,但在深入研讨之前,值得退后一步,评论更广泛的安稳币格局

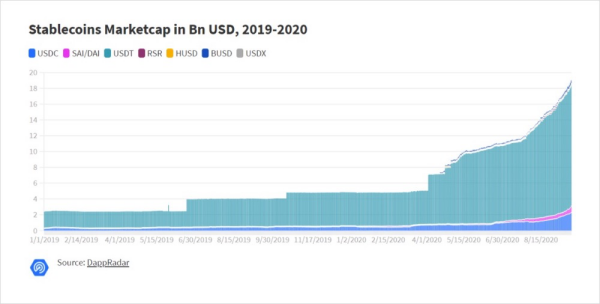

随同比特币滚雪球般被金融机构选用,去中心化金融 DeFi 行情火爆,加上以太坊行将进行的网络晋级,安稳币近来也大受追捧,总市值已超越 250 亿美元。这种抛物线式的添加招引了暗码学界之外大佬的热烈关注,最近甚至招引了一批美国国会议员关注。

USDT 仍然是当时商场份额高居榜首的安稳币,但它绝不是仅有的安稳币。广义上讲,咱们能够将安稳币分为三类:以美元为典当的安稳币、多财物池超量典当的安稳币和算法安稳币。本文的重点是终究一个类别。不过,重要的是要注意其他类别安稳币的优缺点,由于理解这些折衷计划将使咱们能够增强算法安稳币的价值建议。

第一类安稳币(主要是 USDT 和 USDC,但也包括买卖所发行的安稳币,例如 BUSD、HUSD 等)属于中心化办理,以美元为支撑,并能够用 1:1 的 汇率兑换。这些安稳币具有保证锚定和本钱效率高的优点(即没有超量典当),可是它们是需求答应的,且是中心化办理的,这些性质意味着用户或许被列入黑名单,而汇率锚定自身取决于中心化实体的可信赖行为。

第二类是多财物典当安稳币,包括 MakerDAO 的 DAI 和 Synthetix 的 sUSD。这两种安稳币都由加密财物超量典当,而且都依靠价格预言机来维持与美元的锚定。与 USDT 和 USDC 等中心化代币不同,第二种安稳币能够不需答应而铸造,不过值得注意的是,DAI 用例中,能够将 USDC 等经过答应的中心化财物用作典当品。此外,第二种安稳币的超量典当机制性质意味着本钱过于密布,而且加密财物高度动乱、高度相关的本性,使这些安稳币曩昔简略受到触及整个加密商场行情的冲击。

一切这些使咱们更多关注了算法安稳币。算法安稳币是以确定性机制(即选用算法)调整其供给量的代币,旨在使代币的价格朝价格方针方向移动。

简略来说,算法安稳币在高于方针价格时会扩展其供给量,而在低于方针价格时则会缩短供给。

与其他两种类型的安稳币不同,算法安稳币既不能与美元 1: 1 汇率兑换,现在也没有加密财物为典当。终究也许是最重要的一点是,算法安稳币一般具有高度反身性:需求在很大程度上是由商场心情和动力驱动(批评人士或许对此有异议)。这些需求方的力量被搬运到代币供给中,进而发生进一步的方向动能,终究或许构成剧烈的反应回路。

每种安稳币方式都各自权衡利弊加以取舍。不怎么在乎中心化影响的出资者不会以为 USDT 和 USDC 有什么缺点。其他人会觉得,本钱效率低下的超量典当是值得支付的代价,以换取未经答应、去中心化、硬性锚定的钱银。可是关于对这两个选项都不满足的人而言,算法安稳币是一个诱人的选择。

反身性和算法安稳性悖论

算法安稳币要想完成长时刻可行,有必要完成安稳性。关于许多算法安稳币而言,由于其固有的反身性,这是一项特别难以完成的使命。依据算法的供给量改动是反周期政策;扩展供给量旨在下降价格,下降供给量旨在进步价格。但在实践操作中,供给改动一般会经过反身性放大方向动量,特别是关于不遵循「seigniorage shares」方式的算法方式。在 seigniorage shares 方式中,安稳币代币自身与累积价值和债款融资的代币是两种独立存在的代币。

关于非算法安稳币,网络引导不触及博弈论和谐。每个安稳币(至少在理论上来说)可兑换等值的美元或其他方式的典当品。比较之下,算法安稳币的成功价格安稳性彻底无法保证,由于它彻底由团体商场心思决定。

Dragonfly Capital 办理合伙人 Haseeb Qureshi 恰当地指出了这一点:「这些机制使用了一个关键的见地:安稳币终究是一个谢林点(Schelling point)。假如足够多的人相信该体系能够生计,那么这种信仰会带来保证其生计的良性循环。」

实践上假如咱们更仔细地考虑算法安稳币完成长时刻安稳需求什么,咱们会发现一个显着的悖论。为了完成价格安稳,算法安稳币有必要强壮到足够大的市值,以使生意订单不会引起价格动摇。可是,纯算法安稳币添加到足够大的网络规模的仅有办法是经过投机买卖和反身性,而高反身性添加的问题在于它是不行继续的,且缩短一般也具有反身性。因而,悖论发生了:安稳币的网络价值越大,它面临大规模价格冲击的弹性就越大。然而,只需高度反身性的算法安稳币,即易于呈现极点扩张性 / 缩短性周期的那些币,才有或许首要取得极大的网络估值。

比特币也有相似的反身性悖论。为了让越来越多的人和安排能够使用比特币,比特币有必要具有越来越强的流动性、安稳性和承受度。多年来,比特币的这些特征不断增强,使比特币的用户从开端的暗网参加者,一路扩展至后来的富裕技术人员,以及最近的传统金融机构。在这一点上,比特币现已从深陷反身周期中取得了抵抗力,这是算法安稳币也需求遵循的路径。

Ampleforth:

简略但存在瑕疵的算法安稳币

现在让咱们的目光从笼统理论转向算法安稳币的现实国际,首要,从现存规模最大但最简略的协议:Ampleforth 开端。

如前文所述,Ampleforth 与 Ferdinando Ametrano 提出的「哈耶克钱银」简直相同。AMPL 的供给量依据根据每日时刻加权平均价格(TWAP)的确定性规矩进行扩展和缩短:低于价格方针规模(例如,低于 0.96 美元)供给量缩短,高于价格方针规模(例如,高于 1.06 美元)则供给量添加。至关重要的是,每个钱包都按份额「参加」每次供给量改动。假如在 rebase 之前 Alice 持有 1,000 枚 AMPL,且供给量添加了 10%,那么 Alice 现在持有 1100 枚 AMPL;假如 Bob 具有 1 枚 AMPL,那么他现在具有 1.1 枚 AMPL。

覆盖全网规模的「rebase」是 Ampleforth 的算法方式与其他协议选用的 seigniorage share 方式不同的地方。虽然 Ampleforth 白皮书没有解说选用单代币 rebasing 规划而不是多代币办法的根本原理,但该规划决议计划似乎有两个主要依据。

首要是简洁性。无论在实践中怎么运作,Ampleforth 的单代币方式都具有其他算法安稳币无法比拟的高雅简洁性。

其次,Ampleforth 的单代币规划号称是最公平的算法安稳币方式。

与法币的政策行为构成鲜明比照的是,法币政策行为使「最接近」钱银来历的那些个人受益最大(即「坎蒂隆效应」),Ampleforth 的规划使一切持币者在每次 rebase 后都能坚持其持有的网络份额不变。Ametrano 在 2014 年的论文中指出了这一点,他详细介绍了央行钱银政策行为的「严重不公平」,并将其与「哈耶克钱银」的相对公平性进行了比照。

这便是 Ampleforth 方式的推定原理,该方式已被其他选用 rebase 原理的算法安稳币(如 BASED 和 YAM)仿制。可是在评论该方式的缺点之前,咱们或许首要要看一下手上拿到的有关 Ampleforth 一年半成绩的数据。

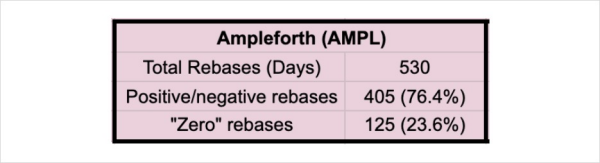

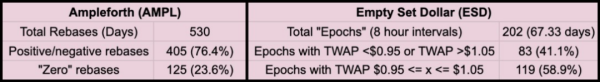

自 2019 年中期开端(迄今刚刚超越 500 天),Ampleforth 的每日 rebase 中有四分之三是正数或负数,换句话说,AMPL 自发动以来的 TWAP 有 75% 以上超出 rebase 的方针规模。能够肯定的是,该协议迄今仍处于起步阶段,因而仅凭这些理由就否定它还为时过早。不过咱们很快将研讨经过修改的 seigniorage 安稳币 Empty Set Dollar,在其诞生的头几个月中,怎么坚持比 Ampleforth 高出一倍以上的安稳性。

Ampleforth 的死忠铁粉经常对该代币缺乏安稳性的说法嗤之以鼻;他们中的许多人甚至会厌烦「算法安稳币」的标签。他们的观点是, Ampleforth 成为出资组合多元化中「与传统金融财物不具相关性的储藏财物」就够了。

不过这种说法值得置疑。例如,一种加密钱银依据随机数生成器每天 rebase,像 Ampleforth 相同,该代币将具有「显着的动摇脚印」,但仅凭这个原因就说它具有价值是不成立的。Ampleforth 的价值建议取决于其趋于均衡的趋势,均衡理论上可使 AMPL 成为定价钱银。

可是会吗?幻想一下,假如 Ampleforth 摆脱了至今的「难对付」特质,将其价格动摇彻底搬运到了供给量动摇中,从而每个 AMPL 的价格将根本坚持安稳。这个「老练的」 Ampleforth 是否真的是买卖根底钱银的理想选择?

这样咱们就评论到问题的症结所在,以及 Ampleforth 规划的中心缺点:即便 AMPL 的价格到达 1 美元,个人持有的 AMPL 的购买力也会在到达 1 美元的过程中不断发生改动。早在 2014 年, Robert Sams 就针对 Ametrano 的哈耶克钱银概念阐明了这一确切问题:

价格安稳不仅关系到计价单位的安稳,还关系到钱银价值存储的安稳。哈耶克钱银旨在处理前者,而不是后者。它只是将固定的钱包余额与动摇的钱银价格,换成了固定的钱银价格与动摇的钱包余额。终究结果是,哈耶克钱包的购买力与比特币钱包余额相同不安稳。

终究,Ampleforth 的简洁性(其简略的单代币 rebase 方式)成了一个漏洞,而不是特征功用。

AMPL 代币是一种投机东西,当需求高时会经过通胀奖赏其持币人,而在需求低时则迫使其持币人成为债款融资人。因而,很难看到 AMPL 怎么能既能够到达投机意图,又能够到达安稳币所必需的安稳性。

多代币 「seigniorage」计划

Robert Sams 的 「Seigniorage Shares」 想象从未成为现实,但近期一批新涌现的算法安稳币项目共同选用了其间的许多中心成分。

诞生仅仅一周多时刻的 Basis Cash 便是企图复兴 Basis 的揭露尝试——Basis 是一个算法安稳币项目,在 2018 年融资超越 1 亿美元且倍受赞誉,但一向未能发动。与 Basis 相同,Basis Cash 是一个多代币协议,由三个代币组成:BAC (算法安稳币)、Basis Cash Shares (其持币者在网络扩展时能够从 BAC 通胀中获取收益)和 Basis Cash Bonds (当网络处于缩短状况时能够打折购买,在网络走出通缩阶段时能够兑换为 BAC)。Basis Cash 仍处于开发的初期阶段,而且遇到了一些早期开发的障碍;该协议迄今尚未进行成功的供给量变更。

可是另一个相似 Seigniorage Share 的项目 Empty Set Dollar (ESD) 自 9 月份以来一向活跃,而且现现已历了多个扩展和缩短周期。实践上, ESD 到现在为止已到达 200 多个供给 epoch (每八小时一个),其间近 60% 的改动中 ESD 的 TWAP 在 $0.95 < x < $1.05 规模之内,这意味着 ESD 的价格安稳性现已是 Ampleforth 的两倍以上,虽然 ESD 迄今的寿命要短许多。

乍一看,ESD 的机制规划似乎是 Basis 和 Ampleforth 的混合体。相似 Basis (和 Basis Cash),ESD 使用债券(优惠券 coupon)来赞助协议债款,债券有必要经过焚毁 ESD 来购买(因而会导致供给量减少),而且能够在协议恢复供给量扩展后兑换回 ESD。可是与 Basis 不同,ESD 没有网络还清债款进入扩展时从通胀中获取奖赏的第三种代币。取而代之的是, ESD 持有者能够在 ESD 去中心化自治安排 DAO 中「绑定」(比如质押)其 ESD,籍此按份额分配通胀带来的收益,相似于 Ampleforth 的 rebase。

至关重要的是,从 DAO 免除绑定的 ESD 需求一个「暂存」期,其间 ESD 代币被暂时「暂存」 15 个 epoch (5 天),期间既不能由其一切者买卖也不能取得通胀奖赏。因而 ESD 的「暂存」方式功用相似于 Basis Cash Shares,由于将 ESD 绑定到 DAO 与购买 Basis Cash Shares 都预先假定了危险(ESD 的流动性危险;BAS 的价格危险),以换取未来通胀奖赏的潜力。确实,虽然 ESD 使用两种代币方式(ESD 和优惠券)代替了 Basis Cash 的三代币方式,但 ESD 的暂存期终究结果是 ESD 变成了事实上的三代币体系,绑定的 ESD 相似于 Basis Cash Shares。

单代币和多代币算法安稳币方式比较

显然,与 Ampleforth 的单代币 rebase 方式比较,多代币规划包括的改动组件更多。不过这种杂乱性的添加,关于其供给的潜在安稳性而言只是一个很小的代价。

简而言之,ESD 和 Bass Cash 所选用的规划方式,其优势是遏止了体系固有的反身性,而体系的「安稳币」部分则(在某种程度上)完成了与商场动能的阻隔。偏好危险的投机者能够在钱银供给量缩短期间引导该协议,以换取将来从恢复扩展中分配收益。可是在理论上,仅期望具有具有安稳购买力的安稳币的用户就能够持有 BAC 或 ESD,而无需购买债券、优惠券、股票,也不必将其代币绑定到 DAO 中。这种无需 rebase 的特质添加了与其他 DeFi 原语进行组合的额定益处。与 AMPL 不同,BAC 和(非绑定的) ESD 能够被典当或借出,而不必考虑整个网络内代币供给量改动的杂乱动能。

Ampleforth 创始人兼首席执行官 Evan Kuo 则批评像 Basis Cash 这样的算法安稳币项目,由于它们「依靠债款商场(例如债券)来调节代币供给量」。Kuo 劝告人们远离这些「僵尸主意」,由于这些算法安稳币像传统商场相同是有缺点的,它们「将一直依靠终究的放款人(例如,救助 bailout)」。

可是 Kuo 的观点是证明丐题,由于它是在没有任何正当理由的情况下假定依赖债款商场(救助)实质上是危险的。实践上,由于道德危险,在传统商场中的债款融资是有问题的。「大到不能倒」的企业实体能够经过将救助成本社会化的途径,去承当巨大危险而不必忧虑受到惩罚。像 ESD 和 Basis Cash 这样的算法安稳币不享有房利美和房地美在 2008 年金融海啸期间的这种奢华待遇。关于这些协议而言,体系之外不存在终究的贷款人(即终究对救助成本接盘的接盘侠)。ESD 或 Basis Cash 彻底有或许堕入债款螺旋式添加,在这种螺旋式中,债款堆积而没有人愿意为债款接盘,相关协议就崩盘了。

实践上,Ampleforth 也要求债款融资以避免死亡螺旋。所不同的是,这种债款融资隐藏在众目睽睽之下,由于它只是分布在一切网络参加者中。与 ESD 和 Basis Cash 不同,假如不充任协议的出资者,就无法加入 Ampleforth 体系。在网络处于缩短状况时持有 AMPL 相似于承当该网络的债款(按 Maple Leaf Capital 说法便是「充任中央银行」),由于 AMPL 持币者会在每次负供给 rebase 中丢失代币。

从第一性原理推论和经历数据两者来看,咱们能够得出结论,与「单代币 rebase」计划比较, 多代币、「Seigniorage Shares」启示的方式具有显着更高的内置安稳性。实践上 Ferdinando Ametrano 最近对他个人 2014 年提出的哈耶克钱银「初次简略完成概念」进行了更新,鉴于上述问题,他现在拥护根据多代币、Seigniorage Share 的方式。

不过即便多代币算法安稳币优于其单代币同行,也无法保证这些算法安稳币中的任何一种都能长时刻继续发展。实践上算法安稳币的根本机制规划排除了任何此类保证,由于如上所述,算法安稳币的安稳性终究是根据博弈论和谐的反身性现象。即便关于像 ESD 和 Basis Cash 这样将买卖、安稳购买力代币与价值累积和债款融资代币分离开来的协议,只需在需求下降时有出资者愿意引导该网络,其安稳币才干坚持安稳。当不再有足够的投机者以为该网络具有弹性时,该网络将不再具有弹性。

部分储藏安稳币:算法安稳币的新时代?

纯算法安稳币的投机实质是不行避免的。可是最近呈现了一些雏形协议,企图使用部分财物典当(「部分储藏」)来控制算法安稳币的反身性。

对这一问题的见地很简略。Haseeb Qureshi 的调查是正确的:「从根本上讲,能够说支撑 Seignorage Share 的『典当』是体系未来添加中的股份。」

那为,什么不选用实践典当品对这种投机性「典当品」加以补充,让体系变得更强壮呢?

ESD v2 和 Frax 便是这么做的。ESD v2 仍处于研讨和评论阶段,之后它将终究经过管理投票决定命运。假如付诸实施,这一晋级将对当时的 ESD 协议进行几项实质性更改。其间最主要的是引入「储藏金要求」。

在新体系中,ESD 协议会考虑 20% 至 30% 的储藏金率,开端以 USDC 计价。这些储藏资金部分来自协议自身,该协议会在 ESD 高于某个方针价格时在揭露商场上出售 ESD,部分则来自期望与 DAO 免除绑定的 ESD 持币者(他们有必要向储藏金存款)。然后经过主动购买 ESD 直到到达最低储藏金要求,这些 USDC 储藏金可用于在网络缩短期间安稳协议。

现在尚未发布的 Frax 是创建部分典当算法安稳币的一种更高雅的尝试。与 Basis Cash 相同,Frax 包括三种代币:FRAX (安稳币)、Frax Shares (管理和价值累积代币)和 Frax Bonds (债款融资代币)。可是,与前文评论的一切其他算法安稳币不同,FRAX 能够一直以 1 美元的价格铸造和赎回,这意味着套利者将在安稳代币价格方面发挥积极作用。

这种铸造 / 兑换机制是 Frax 网络的中心,由于它使用了动态的部分储藏体系。要铸造一枚 FRAX 代币,用户有必要存入 Frax Shares (FXS)和其他典当品(USDC 或 USDT)的某种组合,共价值一美元。FXS 与其他典当品的份额由 FRAX 的需求动态决定,跟着需求的添加,FXS 比较其他典当品的份额会添加。确定 FXS 来铸造 FRAX,对 FXS 供给发生通缩效应,因而跟着需求更多 FXS 铸造 FRAX,对 FXS 的需求自然会跟着供给下降而添加。相反,正如 Frax 的文档所指出的,在网络缩短期间,「该协议对体系进行了再典当,让 FRAX 的赎回者从体系中拿到更多的 FXS 和更少的其它典当品。这添加了体系中典当品在 FRAX 供给中所占到的份额,随同对 FRAX 支撑的增强,商场对 FRAX 的决心一起增强。」

有效地、动态的典当充任了安稳的反周期机制,使 Frax 协议能够在需求时钝化极度反身性的有害影响。但还保留了该协议在将来变得彻底无典当的或许,只需商场做出这一选择。从这个意义上讲,Frax 的动态典当机制是「什么情况下都能运转的」。

Frax 和 ESD v2 都还没上线,因而在实践中能否成功都还有待调查。可是至少从理论上讲,这些混合式、需求部分储藏的协议是将反身性与安稳性结合起来的很有前途的尝试,一起仍然比 DAI 和 sUSD 等超量典当计划更具本钱效率。

总结

算法安稳币是十分招引人的钱银实验,其成功无可避免。虽然查理·芒格(Charlie Munger)的格言一直不容置疑:「告诉我动机,我告诉你结果」,但这些协议具有博弈论上的杂乱性,仅凭先验推理无法彻底掌握。别的,曩昔的加密商场周期假如能够作为借鉴的话,咱们应该为这些动态做好准备,以理性的等待推进其成功。

假如在如此早期的萌芽阶段就一棍子打死算法安稳币,那是愚蠢的。忘掉危险到底有多高也是过错的。经济学家弗里德里希·奥古斯特·冯·哈耶克在其 1976 年的创作《钱银非国家化》(The Denationalisation of Money)中写道:「我相信人类能够比历史上的黄金做得更好。政府无法做得更好。自在企业,例如从竞赛过程中脱颖而出的机构,毫无疑问能够供给很好的钱银,毫无疑问会的」。

虽然算法安稳币仍处于稚嫩状况,但终究或许成为哈耶克有关钱银商场愿景的蓝图,并为之奠定根底。

利益相关:本文作者或许持有文中所述代币的头寸。

视野开拓

·“过去曾经辉煌的城市,大多数已经不再辉煌;而现在强大的城市,过去可能曾经非常弱小。通过这两类相反的雄辩事实,我确信人类的幸福不可能永远持续长存。” ·需要考虑许多因素来解释政府的增长,本书所宣称的一个观点是,特殊利益组织的不断增长是这些因素中的一个。 ·“印度社会的静态性质,它在变化的世界中拒绝改变,每一种抵制变化的文明都将衰败。” 关于印度遥远过去的资料非常缺乏,我们所知道的是如此之少以至于不可知论倒是非常适合。 ·正如优秀的历史学家让我们注意到的,在历史上发生的许多事情是出于偶然,并且必定超出了任何理论的解释力。 ·无论是左派还是右派都坚持这种传统假设,即市场会比政府和其他机构产生更大的不平等,而政府和其他机构会“降低”不平等的影响,这些观点与许多社会的事实相反,对其余的社会也只有一半是正确的。 ......一般来说,政府和其他机构干预市场不会比自由竞争造成更小的不平等。 ·在许多现实的微观经济政策上,他们通常有高度一致的观点,比如关税和贸易限制。 不幸的是,许多使用和尊崇同样微观经济理论的经济学家在宏观经济理论或通货膨胀、失业和经济波动等问题的研究上却根本达不成一致意见...... 就它们所具有的至少对整个国家的不可分性后果来说,宏观经济和货币政策类似于公共产品。 ·事实仍然是,我们从未在凯恩斯理论中找到对非自愿失业的满意解释,在不均衡理论中也未找到。 ·不同类型社会之间的共性和无差异反映了现代大多数经济学令人悲伤的非历史、非演化、比较静态以及不分具体情形的特征。 ·“要在我们的历史上找到可以与1929年到1933年发生的货币崩溃可比较的历史事件,我们必须回到近一个世纪前于1839年到1843年发生的货币紧缩时期。”——米尔顿·弗里德曼 & 安娜·施瓦茨 《美国货币史》 ·凯恩斯在提出《通论》(以及《货币论》)中主要思想的时期,英国...-《国家的兴衰》