本文为Arche团队在2021年2月9日远期协议产品交流会的共享内容,参加者有来自AAVE、STAFI、Perpetual Protocol、DerivaDEX等协议的同事。图片内容为Arche协议的幻灯片,解释性和扩展性内容俱为编者所加。

编者:谢光武,AnchorDAO风控实验室研究员&Arche中国负责人。

衍生品作为金融商场的皇冠,高门槛和本钱历来服务于专业的组织。在区块链范畴,跟着DeFi金融根底设施的完善,衍生品带来新的场景,不断扩展DeFi鸿沟。

从财物标的来看,除了原生链上财物,DeFi衍生品引进传统金融如美股、黄金、石油,以及根据某个事情的对冲产品;从服务对象来看,无论是创立衍生品仍是参加衍生品,区块链的Token化和自界说的智能合约赋予了更宽广和敞开的幻想空间。

在DeFi衍生品立异的实践之路上,需求的不是金融巨鳄的引领,而是大道至简的高明——局部看,道路或许孤独,俯瞰大局,其实萤火正在点亮各处。

资金池方式给DeFi带来新的买卖范式

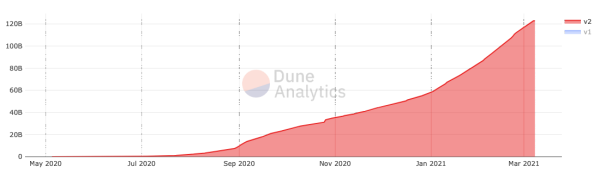

回顾DeFi的迸发和王座的树立,咱们不禁慨叹这些立异和变革已经在撼动“大而不倒”的大象。2021.3.09,Uniswap突破1百万用户,累积买卖额超越1200亿美金[1]。

在以太坊GAS费和功能束缚等诸多束缚条件下,UNI团队依旧创造出无与伦比的算法和金融产品,其流转市值超越传统公链LTC、BCH,人均创造21亿美金的市值[2]。在DeFi的开展浪潮之中,庞大的叙事不再是干流,而是聚集在金融场景和机制立异,市值之锚是TVL和用户。

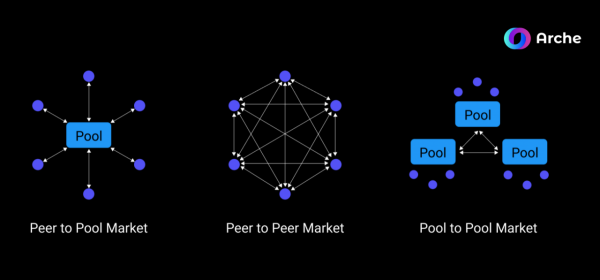

Uniswap背面的Peer-to Pool的资金池买卖方式也相继在其他赛道充分验证。0x协议推出的Matcha产品,作为挂单买卖集合了点对点、点对池的买卖方式,除了挂单买卖,其他DEX买卖池也参加吃单。

AAVE作为假贷龙头,过去两年采用低效的点对点假贷方式,随后引进借款的资金池转变为池对池的假贷方式,不到一年时刻从0做到40亿美金的规模,其市值也完结了千倍的提升。

Synthetix经过典当SNX生成组成财物,经过债款池的方式完结sUSD和其他组成财物持有人的零和博弈。

Hegic在期权衍生品范畴,运用质押的资金池完结期权卖方流动性或做市商的整合,为期权买方供给点对池的对冲买卖。

流动池的优势在于能够经过算法主动将分散的点对点流动性聚合,一起削减了链上的交互,在不献身公平的情况下完结高效的买卖。

Token化高效的完结了相等

在上一节咱们提到了资金池,有个共同的特征是参加资金池的用户经过持有的Token作为凭据,完结赢利的分发。在资金池里没有用户与用户的不同,无论是小户、巨鲸、组织,仅有的身份标明便是Token,除此之外没有任何区别,每一个Token便是相对应的权益。

以AAVE的aToken为例,持有的aToken数量便是对应的本金+利息的权益收入。aToken跟着利息收入的增加而增加,退出假贷池,将aToken兑换为相应的本金和利息。

但在传统的金融业务里,一般巨鲸用户会经过降低利率树立垄断优势,小资金用户乃至无法参加到该金融行为中[3]。在资金池的方式中,每一个aToken的权益是彻底相等的,且该渠道不是经过有暴雷危险的中心化渠道,而是树立了一个更加健康、透明、敞开的金融根底设施 -- DeFi。

相同的,DeFi的流动性挖矿背面也是发行一个可分润的Token。由于功能束缚,不能频繁结算,所以在链上维持一个单调递增函数,当大局有用户操作时触发一次更新,完结赢利的计算即函数的更新;用户挑选退出时再将赢利以Token结算给用户。

Token的背面是数学,经过这种以数学为保障的可分润Token,完结了一个发行本钱极低的金融工具,在数学面前人人相等。

正如比特币的挖矿产出,不会由于肤色、国籍、地位、常识有任何区别,仅有的决定因素便是解决一个数学问题所投入的算力,而正是矿工把那些工业时代从未光临的搁置算力会集起来,它们或许散落在岷江支流大渡河边,鄂尔多斯的达拉特旗,新疆伊犁哈萨克自治州的小城,深陷炮火袭击的伊朗扎格罗斯山脉[4]。

组成财物扩张DeFi鸿沟:锚定和买卖“一切”财物

DeFi的开展如巨人前行的脚步,现在仅迈出了一小步,就带来令人惊叹的立异。传统金融对DeFi的认知是相对无门槛的,固收产品、假贷利差、衍生品,这些产品和概念在金融范畴已经有了几百年前史。

因而DeFi的鸿沟远远不至于服务链上的原生加密财物,它有更多的不知道和或许值得去探索。更敞开和透明的根底设施、更高效的资金池方式、更公平的金融分配模型,让在链上锚定和买卖“一切”财物成为一个可选项。

UMA是一个定制化的金融合同,每一个金融产品都能够Token化,在UMA能够买卖根据某个事情的衍生品用来对冲危险,比方针对gas费动摇推出的uGAS期权产品;该期权产品的Token便是uGAS,能够挑选在Uniswap上买卖,也能够挑选到期换回(行权)。

Mirror经过超量质押生成的组成财物能够锚定传统金融的财物如Tesla股票(Token化),无需经过种种STO的合规程序去将现实国际的财物上链。引进链上的预言机Band,完结用户之间的套利和博弈,创造出没有摩擦本钱的金融衍生品。

Synthetix上的Kwenta,能够买卖外汇、黄金、股票指数等任何财物,而且是根据债款池结算的无限流动性买卖所。

近期Curve的流动池和Synthetix的债款池合作又进一步打破了组成财物自身的内循环,提高了组成财物的真实流动性。现在上线的sLINK/sBTC/sETH,以及即将上线的sAAVE/sYFI/sCOMP/sUNI等,其大额买卖的滑点和成交功率都优于中心化买卖所和其他DEX。

组成财物实质上来说是一个种金融衍生品,组成财物的出现使得DeFi不再限制链上财物,能够无缝集成传统金融产品,为DeFi衍生品的下一步繁荣供给了肥美的土壤。

在未来,锚定链外实体财物的组成财物假如能够无缝集成类似Curve的协议,在流动性足够好的情况下,或将如Gamestop那般,让散户以真实去中心化的方式取得定价权,影响真实商场的价格。

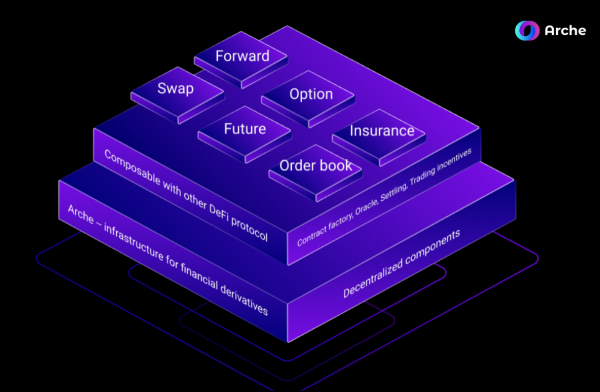

DeFi衍生品的土壤:金融乐高

在传统金融系统中,大多数衍生品都是由大银行创立的,而创立一个新的衍生品并将它推向商场,涉及的本钱接近百万美元。

在DeFi范畴由于金融乐高的组合式立异,将有或许完结简直零本钱的创立一个衍生品,然后将其快速推向买卖商场。

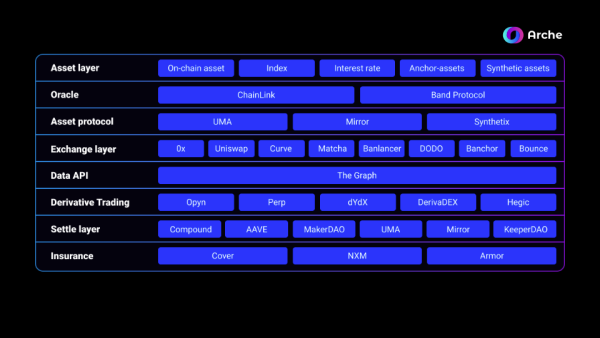

预言机服务:ChainLink、Band Protocol

财物协议层:UMA、Mirror、Synthetix

买卖层:0x、Uniswap、Curve、Matcha、Banlancer、DODO、Banchor、Bounce

数据层:The Graph

衍生品买卖层:Opyn、Perp、dYdX、DerivaDEX、Hegic

清算层:Compound、AAVE、MakerDAO、UMA、Mirror、KeeperDAO

稳妥层:Cover、NXM、Armor

凭借DeFi生态的构件,能够让衍生品的创立者用更少的资源做更多的事情,衍生品的完善必然会让DeFi生态系统的网络效应更加健壮和强壮。

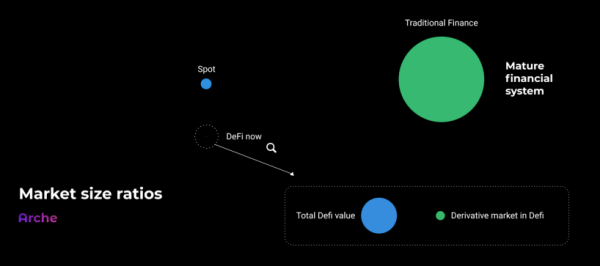

在传统金融范畴,衍生品规模是现货商场的规模100倍,在DeFi,现在衍生品仅为现货买卖的3/40[5]。商场对衍生品的需求来自对冲危险、投机、套利等,加上具有杠杠效应,在高动摇的DeFi商场有着原生的需求。

以LP的危险对冲为例,DEX的买卖额在过去12个月超越2800亿美金[6],而支撑这个买卖量的LP都承担着Gas 费用、买卖手续费、价格变化带来的损益、无常丢失这几大危险。

在AMM机制下,可经过数学推导让流动性做市商完结准确风控。期权产品能够完结LP危险的对冲需求,曾有研究报告指出用标准化的期权买入和非安稳币财物总量两倍的深度虚值看跌期权进行对冲,能够掩盖绝大部分丢失,可是由于DeFi的快速迭代,在时刻周期和商场深度方面中心化衍生品无法满意该对冲需求。大体量的流动性做市商运用定制化的场外期权或许是现在最佳的危险对冲的挑选。[7]

衍生品Token化和自界说:下一个大趋势

传统金融商场上典型的衍生品为远期、期货、期权、交换,衍生品的价值取决或衍生于一种或多种根底财物,金融衍生品自身是一个零和博弈,即合约买卖的两边盈亏彻底负相关,且净损益为零。衍生品的标的物能够是财物比方组成财物,也能够是某个预期事情比方未来gas费的涨跌、某个项目的TVL指标等。

去中心化衍生品是从标的财物的体现、事情的成果或任何其他可观察变量的开展中取得其价值的代币。它们一般需求一个预言机来跟踪这些变量,因而引进了一些依赖关系和中心化组件。当衍生品合约运用多个独立的数据来历时,就能够削减相依性。

衍生品的危险一方面是来自标的财物,另一方面是买卖对手危险。而衍生品自身没有内涵价值,加上具有杠杆效应,更简单受到商场心情和商场危险的影响。[8][9]

在传统金融衍生品范畴,最根底的是远期协议,是指两边约定在未来的某一确定时刻,依照确定的价格交割必定数量的某种金融财物的协议,一般为场外买卖。期货协议是远期协议的标准化,期权协议是期货协议的衍生,交换协议一般是针对利率和汇率的一份远期协议。

传统金融衍生品范畴由于信赖危险、买卖危险、资金危险,一般是由大银行推出。

在去中心化衍生品范畴,Bounce拍卖渠道和UMA金融智能合约工厂,其最根底的构件便是远期协议。

Bounce拍卖渠道能够完结场外买卖、IDO、NFT买卖、菜票买卖,其背面是一套类似远期协议的通用智能合约模版。

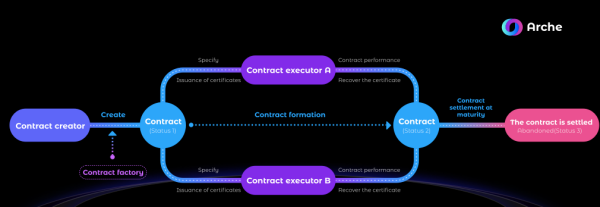

经过设定时刻、随时刻变化的交割价格函数、标的类型,合约履行人Contract executor A为卖方一般为项目方或许需求大额买卖的用户;合约履行人Contract executor B为买方,将买方用智能合约地址代替,即可形成一个面向B的拍卖合约资金池。

UMA是将自界说衍生品Token化的渠道,任何人能够根据智能合约工厂布置金融衍生品,而且取得一个Token化的凭据,除了可作为期权凭据在Uniswap售出外,也可作为金融合同到期清算时的依据。

UMA推出的KPI期权衍生品,被其他DeFi协议YAM、PieDAO、Indexed Finance、Perlin等认可,并上线或许提出提案。KPI期权是指针对某个指标是否完结推出的鼓励,比方针对TVL是否合格,假如合格则KPI的持有者有权力按合约履行兑换相关鼓励。

在这里,Contract executor A和B一般都为项目方,合同创立完结相当于铸造了一个期权,将期权(contract)Token化后卖给或许空投给用户。项目方经过定制化「KPI期权」衍生品,能够与衍生品的持有者即用户共同为协议的开展斗争。

综上所述,从财物标的来看,自界说衍生品能够引进传统财物和对某个事情成果的产品,扩展DeFi的财物鸿沟;从衍生品买卖看,敞开的金融根底设施如聚合买卖所、数据中间件、预言机、可组合性,加上衍生品的Token化,使得创立和参加衍生品买卖更加快捷,扩展了DeFi衍生品协议的网络鸿沟。

从服务对象来看,LP对冲、组织私募套保、NFT拍卖、场外买卖、自界说期权/期货种类,经过智能合约工厂方式,使得每一个用户都能相等且低本钱的创立和运用衍生品金融工具。

原文链接 : https://www.chainbs.com/article/2060021

视野开拓

美联储可以调节利率,在短期内影响市场上的资金,但无法控制这些资金的用途。-《还原真实的美联储》