作者:David Duong、David Han;编译:Block unicorn

代币化的进展、优点、应战以及对其未来的展望。财物代币化是加密行业为此尽力多年的作业,正在逐步在组织中取得动力和运用。

开始在2017年时,有关代币化的炒作首要环绕着在区块链上创建代表对非活动性什物财物的所有权的数字财物,如房地产、大宗产品、艺术品或其他收藏品。但当时的高收益环境为代币化赋予了一种不同的含义,行将金融财物数字化,如主权债券、钱银商场基金和回购协议。

咱们以为这或许是传统金融组织的一个重要用例,而且或许成为新的加密商场周期的重要组成部分,虽然完全施行或许需求别的1-2年的时刻。与2017年比较,其时的机会成本挨近1.0-1.5%,咱们以为现在高于 5.0% 的名义利率让金融组织更清楚地知道到即时(相关于 T+2)结算的本钱功率。此外,在咱们看来,全天候运转、主动化中介功用和保持通明审计记载的才干可以使简单的链上付出和结算变得十分强壮。

但是,基础设施和司法(法令)方面的问题依然是核心应战。大多数组织依赖于私有区块链,例如,由于他们忧虑智能合同漏洞、预言机操作和网络故障,即他们与公共网络相关的危险。但咱们以为私有网络未来或许会使互操作性愈加困难,一个或许的结果是活动性的碎片化,这将使更难以完成代币化的悉数优点,比如具有一个功用性的二级商场。

代币化未能完成开始许诺

在2017年的加密冬季,代币化好像未能完成开始的许诺,行将数万亿美元的实践财物(RWA)上链。其时流行的主意是,代币发行者将非活动性的什物财物,如房地产、大宗产品、艺术品和其他收藏品的所有权转化为将存在于分布式账本上的数字代币。其间的优点包含对这些产品的分数所有权,然后使许多人可以取得不然难以触及的财物,然后完成了对财物的民主化拜访。

即使在今日,房地产好像依然是代币化的一个特别有潜力的机会,尤其是考虑到有关住房越来越不行担负,特别是关于年轻一代的不断报道。但是,虽然有了明晰定义的用例,但代币化在2017年未能取得实质性的推进。相反,下一个加密商场周期受到了对去中心化金融(DeFi)进行试验的推进,而代币化的颠覆性许诺显着被放置了。

咱们以为代币化主题最近的复苏部分原因是2022年加密商场的兜售,由于许多支持者强调了区块链技能的根本价值,而不是代币投机。这让人联想到现在众所周知的“区块链,而非比特币”标语,加密范畴对代币化持怀疑态度的人经常用这个贬低的说辞,以辩称现在对这些项目的热心或许只会持续到加密价格行动开始复苏。

商场发生了什么改变?

虽然咱们以为这种批评有必定道理,但当时的加密周期在许多重要方面与先前的熊市不同。其间最重要的是全球利率环境。从2017年初到2018年底,美联储逐步将利率从0.50-0.75%进步到2.25-2.50%,并保持其财物负债表相对安稳。比较之下,在当时的加息周期中(从2022年3月开始),美联储已将利率进步了整整525个基点,到达5.25-5.50%,并在过去18个月中减少了超越1万亿美元的财物负债表规模。

从顾客的角度来看,较高的短期债券收益率导致零售/散户投资者寻求更高的回报。这一需求现已被引导到更多的协议中,这些协议寻求以一种在2017年并不存在的方法进入代币化美国国债商场。(市值最高的两种安稳币——USDT和USDC——都不具有原生的利息收益才干)2023年3月的区域银行危机也使现有客户存款的低收益率问题愈加显着。因而,在咱们看来,代币化产品有潜力推进链上活动,但监管问题或许是广泛开发和选用的阻碍,或许导致美国顾客陷入困境。

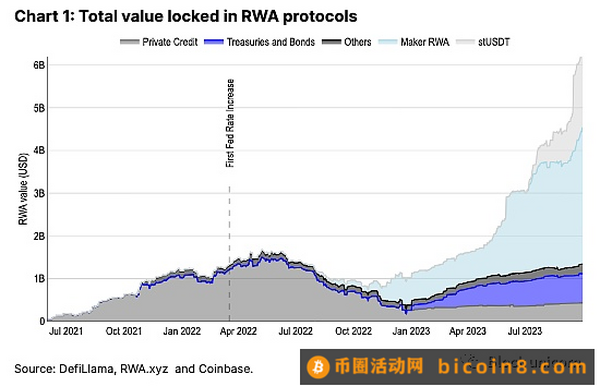

在过去一年中,利率的上升反映在 RWA(实践财物代币化)协议分配从私家信贷协议向美国国债的转移上(见图 1)。特别是,在Maker DAO存储的抵押品中,寄存的RWA财物数量显著添加,现已铸造了超越30亿美元的DAI安稳币。跟着传统金融中长期和短期收益率的进步,传统金融商场的告贷利率上升,DAI的相对较低告贷利率(约为5.5%)看起来越来越具竞争力。

同时,关于组织投资者来说,在高利率环境下占用资金的成本要比在低利率环境下高得多。现在,大多数传统证券买卖都在两个作业日(T+2)内结算,在此期间,从买方到卖方的资金被锁定,利用率低下。2017 年,当名义收益率挨近 1.0-1.5% 时,商场参加者实践上为这些资金付出了负实践利率。现在,5% 以上的名义收益率转化为年化 3% 的事前实践收益率。因而,关于每天买卖额从数千亿美元到超越万亿美元不等的商场来说,本钱功率现在变得愈加重要。咱们以为,关于传统金融组织来说,即时结算与 T+2 结算的价值愈加明晰,而这在曾经或许是不存在的。

在过去的六年里,许多关于代币化的误解也现已在首要组织的高档领导层中得到了理解。他们现在对代币化的优点有了更多的知道,包含可以全天候运营、主动化中介功用以及保持通明的审计和合规记载的才干。此外,由于买卖可以在交授予付出和交授予交付情况下以原子方法结算,因而买卖对手危险得到了最小化。此外,还需求考虑到,今日参加代币化的许多传统商场参加者都有专门的团队,1)既了解现行法规,2)又开发技能,使其可以符合这些法规的要求。

代币化商业事例和远景

因而,咱们以为代币化的商业用例现已从将不动产等不动产放在链上转向了本钱商场东西,如美国国债、银行存款、钱银商场基金和回购协议(回购)。事实上,在5%的利率环境下,咱们以为摩根大通的代币化日内回购(例如)比两年前利率挨近零时更有招引力。但是,需求明晰的是,代币化的许多优点(如改进单位经济效益、降低成本、加快结算速度)并不是新的,依然需求大规模的分发才干使其发挥作用。

关于代币化机会规模的猜测各不相同,但依据花旗集团的猜测,到2030年范围从5万亿美元到波士顿咨询集团的16万亿美元不等。这些数字乍看起来或许并不像它们一开始看起来那样夸大。首要,它们包含对央行数字钱银(CBDC)和安稳币添加的猜测。实践上,解说这些估计差异的要害变量是代币化财物或许包含的全球钱银供应的潜在百分比。

确实,安稳币现在是代币化的最明晰潜在事例之一,未来其储备财物或许包含客户存款和活动的现金替代品。咱们以为,安稳币活动性或许是代币化与下一个商场周期的更广泛加密经济交汇的最明晰方法之一。

法令法规的不确定性

虽然如此,关于美国以及其承担者财物位置的法令明晰性问题尚未得到处理。而即使在美国之外,由于许多触及此范畴的法令依然很新,许多法令和监管阻碍依然困扰着大多数代币化尽力。由于商场的初创性质,尚不存在广泛认可的法令先例和模板,因而树立这些法令结构需求消耗很多的时刻和金钱。

例如,卢森堡是最早采用代币化法令的国家之一,于2019年3月颁布了首部允许运用区块链进行证券买卖的法令,并自那时以来现已经过了几项法令,最近一次是在2023年3月,允许代币化抵押品。欧盟分布式账本技能(DLT)试点计划也直到2023年3月才收效,为更广泛的代币化尽力开辟了路途。

由于这种监管模糊不清,一般需求多个渠道来处理不同司法辖区的财物代币化。许多链上代币化国库,包含OpenEden、Backed、Matrixdock和Ondo,约束参加者仅限于合格投资者,而且一般仅限于非美国人。越来越多的美国国债代币发行者在非美国司法辖区注册(见图3)。发行组织的司法辖区对最终用户来说并不总是明晰可见,而且从美国和瑞士等高度监管的司法辖区到像英属维尔京群岛这样的地方都有,这给现有智能合同危险又添加了一个附加的买卖对手危险层面。

私有区块链的法令结构和投资者要求相同复杂,而且才刚刚开始被处理。2022年11月发行的以欧元计价的欧洲投资银行(EIB)债券是依据卢森堡法令发行的榜首只数字债券,而2023年2月发行的以港元计价的香港金融管理局(HKMA)债券是榜首个受香港法令监管的产品。证券向分布式账本技能的数字化进程在不同司法辖区之间存在差异,而加密所有权、物理涣散网络和特定司法辖区的证券之间的相互作用依然处于探索的早期阶段。

财政裂缝

上述法令应战的直接后果是,二级商场的活动性受到影响,由于投资者需求为每个不同的渠道进场新的买卖渠道。这或许会消耗时刻,由于一般情况下,各个协议和组织之间的客户了解 (KYC) 和反洗钱 (AML) 检查一般不会同享。

因而,许多代币化财物很难经过去中心化金融 (DeFi) 渠道,如买卖主动做市商(AMM) 来找到通明的价格发现。与相似的无 KYC 财物比较,以太坊上的代币化国债活动较弱。见图4。例如,Curve的 DeFi 本地3池 (3Crv) 代币市值与 Ondo Finance 的组织级OUSG代币化国债比较没有显着的距离(199百万美元与140百万美元),虽然前者持有人数量几乎是后者的200倍(也就是说,虽然前者的市值更高,但它却只有56个持有者,而后者虽然市值较低,但却有9254个持有者)。

3Crv代币每日的买卖量最大,虽然其收益较低(截至2022年10月24日),而且依据Etherscan的数据,自其于2020年发布以来,不到一个月内就招引了超越100名独立的每日买卖参加者。与此不同的是,以太坊上的代币化美国国债(US Treasuries)在发布将近一年后,每日的平均转账次数总体上不到十次。因而,咱们以为投资者壁垒严重阻碍了这些财物的活动性和选用,虽然Uniswap V4引入的有争议的KYC办法或许会改动这些财物未来的选用和活动性途径。

答应链和私有代币

别的,许多组织挑选构建自己的私有区块链,用于代币化目的,由于他们忧虑智能合约漏洞、预言机被篡改、网络中止以及密钥被损坏等危险,即他们与公共网络相关联的危险。此外,私有链供给了私有、无费用买卖以及对所有网络参加者的KYC(了解您的客户)的优点。

私有区块链范畴的技能供给商好像正在环绕四个首要处理方案进行整合:(1)Hyperledger的渠道套件,(2)Consensys的Quorum,(3)Digital Asset的Canton,以及(4)R3的Corda。每个渠道都有自己独特的生态系统,但基于相同技能仓库构建的不同项目由于网络的物理阻隔,不会主动完成互操作性。这种阻隔关于原子结算买卖的才干发生了负面影响,这是代币化的首要优势之一。

事实上,值得注意的是,一些渠道只在区块链上记载买卖细节,而不触及现金交割。也就是说,现金是经过传统银行渠道活动的(因而依然依赖于独立的跨银行处理方案),因而实时结算的进程是不完整的。此外,运用多个渠道或许会使活动性涣散到各个链上,这相似于运用不同的公共区块链网络时呈现的问题。

关于跨链互操作技能,咱们的最新报告中进行了详细讨论,而许多私家区块链供给商则致力于推进其生态系统内的互操作性倡议。但是,完成链间互操作性,特别是在答应链之间,不仅仅是技能问题,还触及法令和事务问题。因而,咱们以为互操作性和活动性将在短中期内持续存在,由于渠道整合而且该范畴持续取得法令明晰性。

定论:前路漫漫

咱们估计,组织对代币化的爱好将持续到下一个加密商场周期,由于在高利率环境下,代币化的优点(本钱功率、更快的结算、添加的活动性、降低的买卖成本、改进的危险管理)是显而易见的。但是,发生了一些改变,那就是正在被代币化的基础财物的要点,传统金融组织正在重视美国国债、钱银商场基金和回购协议。

如何施行这一切至关重要。咱们以为未来一到两年将是环绕三个方面进行渠道整合的时期:(1)金融垂直范畴,(2)管辖区界限,(3)技能栈。整合和互操作性也一直是焦点,由于在一条链上代币化安全财物,而在另一条链上代币化付出钱银,会极大添加复杂性和危险,同时加剧了结算时刻,降低了通明度。假如没有整合,代币化范畴将持续面对活动性涣散和投资者入市的应战,尤其是在二级商场。

但是,传统公司一般较慢转型,许多公司现已许诺建设自己的代币化渠道。因而,咱们以为现在挑选潜在的赢家还为时过早,虽然咱们相信选用的飞轮效应将在早期网络效应和灵敏应对不断改变的法令和技能环境的才干的推进下发生。

最终,咱们以为对代币化的爱好反映了行业从重视朴实去中心化转向了会集实体和半去中心化网络的实践结合,这些网络可以吸纳更多的用户。跟着越来越多的司法辖区制定代币化的法令结构,咱们估计经过整合和互操作性,长期内将逐步完成解锁代币化活动性的转变

此时快讯

【分析:以太坊第二层生态项目变得更加异构并将持续下去】金色财经报道,据vitalik.eth.limo上最新文章《Different types of layer 2s》,文章称以太坊第二层生态系统在过去一年中一直在迅速扩张,传统上以StarkNet、Arbitrum、Optimism和Scroll为特色的ZK-EVM rollup生态系统发展迅速,在提高安全性方面取得了长足进步,其中一个不可避免的结果是,第二层项目变得更加异构的趋势。预计这一趋势将持续下去,原因如下:

1.一些目前独立于 Layer 1 的项目正在寻求更接近以太坊生态系统,并可能成为 Layer 2。 这些项目可能需要逐步过渡。 现在一次性全部转换会导致可用性下降,因为该技术尚未准备好将所有内容汇总起来。

2.一些中心化项目希望为用户提供更多安全保证,并正在探索基于区块链的途径来实现这一目标。 在很多情况下,这些项目在以前的时代都会探索“许可联盟链”。

3.非金融应用程序(例如游戏或社交媒体)希望实现去中心化,但只需要中等程度的安全性。