作者:Jose Oramas,Crypto Pragmatist;编译:松雪,金色财经

RWA 有望成为未来几年区块链选用背面的主导力气之一。 仅本年一年,RWA 的确定总价值 (TVL) 就翻了一番,从 12.5亿美元增加到超越 60亿美元,使其成为增加最快的 DeFi 范畴之一。

这种爆炸性增加首要归因于新收益来历的呈现,包含代币化美国国债、公司债券、ETF,以及新兴商场链上信贷的鼓起。 RWA 也吸引了新一波组织本钱进入 DeFi; 据波士顿咨询集团称,97% 的组织出资者认为代币化能够彻底改变财物管理,到 2030 年将成为价值16万亿美元的商机。

这种爆炸性增加首要归因于新收益来历的呈现,包含代币化美国国债、公司债券、ETF,以及新兴商场链上信贷的鼓起。 RWA 也吸引了新一波组织本钱进入 DeFi; 据波士顿咨询集团称,97% 的组织出资者认为代币化能够彻底改变财物管理,到 2030 年将成为价值16万亿美元的商机。

在本陈述中,咱们将回忆这些新的收益来历、当时的商场领导者以及代币化的好处。 咱们还将评论未来的法令应战以及到本十年结束时代币化商场的猜测规模。

目录

当时的增加——咱们现在在哪里?

展望:代币化商场能增加多大?

为什么越来越多的组织使用 RWA?

RWA 协议的首要用户有哪些?

RWA 的危险和法令应战。

一、当时的增加——咱们现在在哪里?

本节将回忆首要 RWA 类别的增加情况,包含链上信贷、代币化国债和债券以及房地产,由于它们以美元核算和用户活动增加最快。

链上信贷重新呈现

本年,链上信贷增加了 84%,从 1 月 1 日到 9 月 30 日,增加了约 2.1 亿美元。 Centrifuge 贡献了其中 70% 的增加。

一年前处于商场领先地位的几个链上信誉协议在 2023 年简直被消除,比方从前号称近 10 亿美元的 Maple。 但是,Maple 是链上信贷增加的第二大贡献者,到第三季度活跃借款价值增加了约 6000 万美元。

来历:RWA.xyz

但现在竞争更加激烈; 新的商场领导者正在为借款人和借款人供给更高的收益率和更广泛的出资选择。 Centrifuge 的 TVL 现在不到 2.5 亿美元,比本年 5 月增加了 60%。

来历:Centrifuge

在此示例中,Centrifuge 中的各种 RWA 池跟踪房地产、碳信誉额度、国债和新兴商场,并供给 7% 到 10% 的报答。 有些目标乃至是15%。 如前所述,DeFi APY 中位数低于 4%,有时在 Aave 等协议中低于 3% 和 4%。

就私家信贷敞口而言,非洲和亚洲是现在链上信贷最活跃的借款国。 以美元价值核算,肯尼亚的借款最多,约为 7300 万美元,其次是尼日利亚(7000万美元)、菲律宾(5300万美元)和印度(4000万美元)。

来历:RWA.xyz

这些国家大多数被认为是新兴经济体,大多数公民和小企业的银行服务不足。 由于这些国家的金融基础设施一般不发达,因而取得传统借款很困难。

Goldfinch 和 Credix 等协议鼓舞用户存入 USDC 等安稳币,然后将其借给新兴商场的企业。 例如,Goldfinch 的大多数交易都是通过东南亚和非洲的金融科技方案进行的。 一切收益都用于为这些草创公司供给额定支撑,这些草创公司寻求资金,为数百万银行服务不足的公民和企业供给金融服务。

在这些类型的交易中,固定年利率一般高于 10%,远高于现在大多数 DeFi 贷方所能供给的水平。 这是由于收益来自实际国际的财物,而且他们的出资组合是在链下进行战略抵押的。

-

链上私家信贷职业现在处于什么位置,咱们能够等待什么?

链上信贷范畴与 Lido 有点相似,其在流动性质押范畴占有主导地位。 除了 Credix 之外,像 Goldfinch 这样的协议简直没有同比增加。 因而,Centrifuge 和 Maple 是 2.1 亿美元增加的最重要贡献者,而且很或许在未来 12 个月内继续保持领先地位。

但是,链上私家信贷仍比去年的 ATH 下降了 70%。 依据 RWA.xyz 的数据,活跃借款有 5.61 亿美元,远低于 2022 年 5 月的 15.4 亿美元。

最有或许的是,2023 年头的加速加息影响了链上借款的需求,由于私家信贷协议依赖于流动性和非流动性的实际国际财物。

也便是说,接下来的 12-24 个月关于链上信誉协议至关重要。 虽然美联储采取了更为鸽派的立场,但假如美国陈述经济更加微弱且劳动力商场趋紧,美联储或许会改变其钱银政策,然后以某种方式影响链上信贷部分,就像咱们去年看到的那样。

国债和债券

国债 RWA 和公司债券的价值本年呈现了爆炸性增加,本年迄今增加了近 7 亿美元,首要分布在以太坊(3.39 亿美元)、Stella(323 美元)和 Polygon(23 美元)之间,其余部分保留在像 Solana 一类的 L1 中。

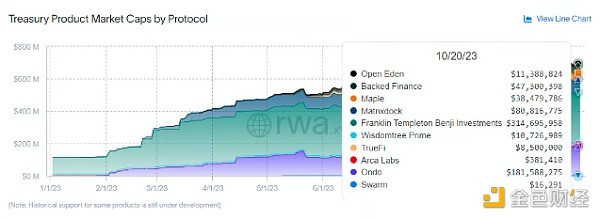

Ondo Finance、富兰克林邓普顿和 Matrixdock 是商场领导者,占一切代币化国库券的近 90%。

为什么国债对加密钱银用户如此有吸引力? 考虑一下:

-

2023 年 DeFi APY 中位数保持在 3% 以下;

-

加密钱银项目和链的活跃开发人员数量处于三年来的最低水平;

-

总体而言,DeFi 确定总价值同比下降 30%。

加密钱银用户正在寻求更高的收益。 债券和国债等流动性商场正在供给更高的报答,因而 RWA 的增加首要归功于标记和跟踪美国国债、公司债券和指数的协议也就不足为奇了。

让咱们回忆一下 RWA 范畴的一些首要国债发行人:

-

Ondo Finance 现在的市值约为 160 美元。 其旗舰产品是USDY,一种由美国国债和活期存款担保的代币化美元,答应用户赚取美国国债、钱银商场、ETF和高收益公司债券的收益。

-

富兰克林邓普顿 (Franklin Templeton) 更像是一家传统金融公司,在开端测验代币化(WisdomTree 周围)时,它转变为加密钱银倡导者。 一月份,发行人开端发行约 1 亿美元的财物。 现在这个数字相当于 3.1 亿美元。

-

stUSDT 也是著名的国债发行人。

房地产

本年链上房地产增加了 9000 万美元,第三季度的美元价值相对较低。

RealT 现在是商场领导者,其 TVL 从年头至今的 6,250 万美元增至 8,900 万美元,增幅达 30%。

RealT 是一种基于以太坊的协议,为购房者和出资者供给部分房地产出资和多种选择。 现在它占有了50%以上的商场份额。

但是,不久前,Tangible 曾一度占有商场领导者的头衔,但在本年 10 月 USDR 脱钩后,该协议的 TVL 从 6000 万美元下降至 3900 万美元。

来历:DefiLlama

有形杠杆 USDR,一种与 RWA 叙事相关的安稳币。 据称,它首要由房地产出资支撑。 众所周知,这些财物缺少流动性,因而在银行挤兑的情况下它们无效。当它溃散时,现已太迟将其拯救。

展望:代币化商场能增加多大?

依据21.co的数据,职业陈述显现,即便在最糟糕的情况下(继续的熊市),代币化商场或许到达约3.5万亿美元,而在牛市情况下最高可达9万亿美元。

数据来历:21.co

与此同时,波士顿咨询集团估量,非流动性财物的代币化或许成为一个16000亿美元的商机,占全球GDP的10%。

来历:Boston Consulting Group

到10月份,全球财物商场总额估量约为900万亿美元,首要是房地产(330万亿美元)、债券(300万亿美元)和股票(120万亿美元)等职业。到10月20日,加密钱银的总市值现在为1.20万亿美元。假如RWA协议能够占有至少1%的商场份额,那么DeFi范畴将充满着价值约9万亿美元的本钱和流动性,简直是现在加密商场市值的9倍。

也便是说,代币化商场仅仅全球财物商场的一小部分。 最近代币化商场和 RWA 协议的增加能够被视为区块链技能潜在大规模应用的证明。 咱们看到高层组织出资者和国际金融实体对此越来越感爱好。 10 月 13 日,国际钱银基金组织成员、银行家和金融科技高管评论了代币化的法令应战和潜在用例。

为什么 TradFi (传统金融)组织如此热衷于通证化?

代币化能够下降妨碍并处理许多职业当今面临的运营缺点。 代币化和区块链技能的首要好处是:

-

更高的可及性和流动性;

-

减少中介组织,下降交易成本;

-

进步通明度;

-

可编程性能够为新发行人供给新的出资功用和运营选项。

正如咱们所说,国债和房地产是全球财物总本钱中最大的部分。 这些发生收益的财物并不享有相同的流动性优势,由于房地产一般被认为是一个高度缺少流动性的商场,首要是由于承受能力有限、监管妨碍、缺少信息等,而代币化能够用来抵消这些波折:

-

代币化消除了中介组织,将财物上链意味着它们能够 24/7 转移;

-

完全通明,一切信息都在区块链内存储和查看;

-

它为部分一切权供给了更高的可访问性和更好的运营框架

作为这种组织继续爱好的证明,总财物超越 400亿美元的美国交易后金融服务公司 DTCC 正在与 Chainlink 协作展开 Swift 的区块链互操作性项目。

RWA 协议的首要用户有哪些?

RWA 增加背面的首要力气之一是,加密钱银原生用户正在寻觅更好的发生收益的时机,而不仅仅是将其管理代币抵押在协议中。 因而,对 RWA 的大部分需求是由本地加密用户驱动的。

需求考虑的是,WisdomTree 和富兰克林邓普顿在 RWA 方面取得了相当大的成功。 作为传统金融范畴的资深人士,咱们能够等待新用户的加入,比方组织客户或普通人。 这里的关键是,RWA 中的盈利比传统 DeFi 生态系统中的盈利更简单解说,这重申了用户心中的信赖和简单性。

RWA 的危险和法令应战

RWA 的出资时机依赖于财物的代币化及其分配; 引领 RWA 叙事的渠道是为 RWA 供给基础设施的渠道,例如合规协议(由于各司法管辖区的现行法令,这些协议将发挥更大的效果)和财物供给商。 这带来了一系列新的应战,但也为更广泛的出资者集体带来了机遇。

但是,在谈到选用时或许存在一些细微差别。RWA的成功将在很大程度上取决于这些协议在法令保持不变的情况下怎么应对或习惯现行的监管法令。到现在为止,瑞士是唯一拟定了加密法令的国家。话虽如此,在大规模选用的道路上,基础设施和合规协议将变得比以往任何时候都更为关键。

随着 RWA 的鼓起,合规协议、审计员、保管人和链上预言机将成为更多主角。 审计师将成为处理这个难题的重要组成部分,由于他们能够验证链上财物,然后消除出资者的信赖。 同时,需求链上预言机将链下数据输入协议中。 此外,像 Tokeny 这样的合规协议正在为无缝入职和财物管理运营供给法令指导和基础设施。

另一个比如是 Quadrata,该渠道供给了一种名为 web3 Passport 的技能,答应企业和出资者将他们的钱包连接到身份护照。

最后的主意:RWA 区块链选用的效果

咱们剖析了 RWA 怎么为 DeFi 商场带来数十亿美元(在最好的情况下乃至是数万亿美元),以及代币化怎么增强住宅、供应链、金融和银行等多个职业。

RWA 的目标是大商场,为此需求大量的流动性。 流动性能够通过寻觅大组织来取得。 但除非组织坚信自己在法令范围内展开工作,不然它们不会进入 DeFi。 另一个危险是智能合约缝隙,这便是为什么审计员和基础设施协议将在这个生态系统中发挥更大效果的原因。

但是,出资者和 TradFi 组织有如此多的未平仓合约的现实告知咱们:RWA 范畴有很大的潜力。

RWA 面临的首要应战是应对当时的全球法规。 要么监管法令对加密财物变得更加友爱,要么协议将别无选择,只能习惯当时规矩并测验使用它们。 到现在为止,瑞士是为数不多的成功为加密财物树立良好结构环境的国家之一。

此时快讯

【被指控进行MOON代币内幕交易的Reddit版主被除名】金色财经报道,Reddit上拥有690万用户的r/CryptoCurrency社区删除了被指控内幕交易subreddit原生代币MOON的版主。r/CryptoCurrency subreddit表示,MOON代币将继续存在。

此前10月18日报道,Reddit将终止其基于区块链的社区积分计划。