跟着比特币的价格走势,更多的本钱将寻觅投入资金运作的地方,而代币分配是其间的「重头戏」,这也是这个职业最有生机的一环,咱们喜爱站在这个职业的最前沿。聪明的出资者知道,「尽早」是成功的要害。尽早的进行风险出资——例如,在登陆尖端交易渠道之前。

因为传统的股票商场速度缓慢,对个人出资者有许多约束;全世界的出资者都被加密商场的流动性、透明度和强大的网络效应所招引。在许多方面,代币分配 (各种形式) 正在使全球本钱商场产生革命性变化,并推动高收益出资时机的民主化。

早些时候,加密钱银产业催生了一系列令人兴奋的代币分配形式,这些形式现已招引了出资者的注意力。围绕着 IC0 的热心刚刚消退,商场就被 IEOs 和近期大热的流动性挖矿所招引。

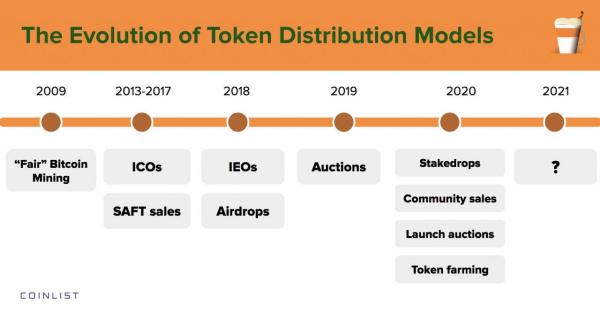

追溯代币分配形式,从十年前的中本聪到今日的演化进程,咱们肯定会注意到其间的创新和实验的惊人速度。如果以 2020 年为基准,接下来的 12 个月肯定会呈现一些值得注意的时机,这些时机将激起咱们的社区,并使加密生态系统更蓬勃的开展。

让咱们从源头开端,细心回顾一下代币分配的历史。

2009 年ー「公正」的比特币挖矿

从比特币诞生之初,代币分配就构成了所有加密网络的核心组成部分。2009 年,中本聪规划了比特币的挖矿系统,向那些支撑中本聪规划网络的人分发总量有限的代币——Bitcoin,保证了大多数网络参加者,能够经过他们支撑一致的工作取得比特币。虽然他可以预见未来不断升级的硬件战役,但他前期的方针是尽或许多地招引人们进入网络,以保证向足够多的受众分发。

2013-2017ーIC0 和 SAFT 出售

跟着这个职业开端老练,IC0(Initial Coin Offerings)作为一种新颖的方法呈现,启动新的项目并分发代币。感兴趣的出资者能够经过向前期开发者供给比特币以支撑推出的新协议,取得在项目推出时预挖或现已分配的代币。

第一个运用这一新的筹资机制的是 2013 年的 Mastercoin。虽然 Mastercoin 或许不再是一个众所周知的名字,但你一定会认识到它的重新命名协议 Omni,这是 USDT 在扩展到以太坊等其他协议之前的基础。在 2014 年,以太坊遵循了 Mastercoin 的策略,在预售的 12 个小时内筹集了超越 2700 枚 BTC。

至此,代币分配的潜力由以太坊开释,并打开了一个全新的大门。与相对新颖的 ERC-20 代币规范相结合,使得创始人十分简单在以太坊上启动新项目。从 2017 年到 2018 年 (今日仍在持续),数十亿美元涌入 IC0 商场,投入到以太坊为基础的项目,以及旨在与以太坊自身竞赛的新型公链上。

不言而喻,IC0 的项目质量差别很大。一些 2017 年的项目还在持续开展和生长,一些现已逝世,许多更是彻头彻尾的欺诈。因为所涉及的数量和金额巨大,促进全球各地进行更严格地监管,最终许多团队从以太坊的 IC0 转向更受监管的方法,包含 SAFT(Simple Agreement for Future token,简称「SAFTs」)。CoinList 和 Protocol Labs 开发了 SAFT,答应合格的出资者参加符合规范的代币分配活动,但是也有许多其他项目彻底避开揭露出售,经过私人本钱或其他东西在私人商场上筹集资金。

2018 年ーIEO 及空投

在 2018 年史诗般的加密钱银大崩盘之后,新式的项目开端与 IC0 脱离关系。许多人以为 IC0 时代的代币分发狂潮是促进狂暴牛市和随之而来的急剧下降的催化剂。2018 年,在 IC0 持续开展的一起,在加密生态系统中交易渠道的增长导致了 IEO( Initial Exchange Offerings)的开展。

不同于 IC0,它开端的概念是一个去中心化的、公正的筹款机制,IEO 是由代表项目的交易渠道管理的,该项目寻求在交易所上市的一起筹集资金。许多期待发放代币的项目将其视为一个时机,以保证其代币推出后的流动性,而交易所则将其视为——经过遴选优质项目,并推出代币分配,以奖励渠道最忠实的客户。

代币发行方必须支付上币费用以及在 IEO 期间出售代币的一定百分比。作为回报,该项目的代币将在交易渠道上出售,并且在 IEO 结束后,它们的代币将被该交易渠道上线。IEO 往往只存在于美国以外的渠道上,虽然 IEO 在某种程度上现已失宠,但它们持续存在于 Binance 和其他亚洲交易渠道。比方 Matic 和 Injective 这样的项目运用了加密交易渠道的网络效应,在代币分配活动中招引了很多的注意力。

2019 年ー拍卖:

不用介意标题,大多数代币分配都是供给了一个固定的价格给购买者。但也有一些不同的定价形式的实验,包含 Gnosis 拍卖或 Ethereum 自己进步 IC0 的价格。现在很多项目(包含 CoinList 渠道自身)引入了荷兰拍卖机制,以促进更公正和精确的价格发现。

两个突出的比如是 CoinList 上的 Celo 和 Solana 拍卖,有来自 130 多个国家的成千上万的人参加了这些项目。

2020 年ー流动性挖矿、质押分配和社区出售

在过去的十二个月里,代币分配的创新大大加速。从像 NuCypher 和 Oasis 这样的质押分配,到 Near 和 Flow 的社区出售,2020 年参加代币分配的开展是令人兴奋的。

然而,许多项目,特别是在炽热的 DeFi 领域,挑选彻底绕过代币出售,而是实验出了一种新的分配形式。在 Compound 的领导下,几个 DeFi 项目启动并将他们的代币直接分发到他们协议用户的手中/钱包中。2020 年,Uniswap、1inch、Compound 一共向其用户分发了超越 10 亿美元的代币,以鼓励用户运用渠道,并给予用户在管理方面的发言权。

值得注意的是,DeFi 中的许多代币分配机制并不包含筹款部分,而是专注于向为协议供给价值 (即供给流动性) 的用户分发代币,就像中本聪对比特币挖掘所做的那样。然而,这个进程并不是没有问题,正如在上周疯狂传播的 Andre Cronje 的文章中所指出的那样:

「你的价值取决于你的代币。代币增值?你建立了一个令人兴奋的协议,这是金融的未来。。。代币价格下跌了?你是一个骗子,假项目,垃圾程序员。。。」

DeFi 的代币发行所阅历的,正是本钱商场上任何新技术所阅历的阶段——一段紊乱的活动和生长的阵痛,随后是重组和效率提升。

2021:代币分配大迸发

跟着质押分配、社区出售、拍卖、 DeFi 流动性挖矿的接受度越来越高,以及 Polkadot 及其 Parachain Crowdloans (PCLs) 的巨大开展势头,2021 年的代币分配将为出资者供给绝佳时机。

到 2021 年,代币分配或许会开端交融传统代币分配 (招引人群) 和 DeFi 代币分配 (激励用户为项目供给价值) 中的要害元素。2021 年,咱们看到项目和代币持有者之间经过激励机制进一步结合,使得这部分成为加密钱银重要的充满生机的一环。

原文标题:《The Evolution of Token Distribution Models》

原文来历:CoinList

原文编译:0x26

视野开拓

对拉美一无所知的美国银行发放大量的(比索)美元贷款给当地的公共部门借款人(262页) 原文:U.S. baks that udestood little about Lati Ameica let billios ofpeto) dollas to public-secto boowes theep.253)-《大衰退年代》