无论是传统范畴,仍是加密商场,面对SEC(美国证券买卖委员会)的铁腕方针,“破财消灾”往往成为了不得已而为之的选择。

前有因财务造假事情而付出1.8亿美元罚金的瑞幸咖啡,后有在历经长达6个月拉锯战后,终究退让返还投资者12.2亿美元和交纳1850万美元罚款的区块链项目Telegram的Gram代币,近期又有Ripple被SEC申述选择正面硬刚后,剧情回转有意抛出宽和橄榄枝。

其实,不仅仅是这些企业或项目,在美国政府具有极高地位的SEC,对各企业,乃至立异范畴的生存展开都有着肯定话语权。关于当下行情正走牛的加密商场而言,SEC就像是一颗不定时炸弹,谁也不知道下一秒谁会被引爆。

生于经济大萧条时代的SEC瞄准加密商场

生于经济大萧条时代的SEC瞄准加密商场

以“快准狠”著称的SEC,曾为奠定美股证券商场的变革成熟做出了“永存”贡献。

1933年前,因为并没有出台正式法令来制止内情买卖,美国的资本商场与当下的加密钱银商场相同可谓是乱象频生,各种内情买卖、操作股市、压榨散户等行为频频呈现。华尔街乃至流行这样一句话,“内情买卖是投资制胜的唯一法宝”。

直到1929年10月29日,美国股市开端“高空瀑布之旅”,十年大萧条自此开端,给美国经济和金融体系形成了丧命冲击。为了探究危机爆发的元凶巨恶,1933年,美国国会组织了历史上著名的帕克拉听证会。

在这场听证会上,以往美国证券商场上各种骇人听闻的内情买卖被揭穿。为重振证券商场,美国国会先后通过了《1933年证券法》和《1934年证券买卖法》,并设立SEC,以监督证券法规的实施。能够说,SEC自身是美国经济大萧条临危受命的产品。

而作为经国会授权的独立组织,以及美国证券职业的最高组织,SEC具有准司法权、准立法权和独立法令权,不受任何其他政府部门的干涉。一起,SEC委员会由五名委员组成,主席每五年替换一次,由美国总统录用。

跟着近几年加密钱银的盛行,SEC开端将监管目光放到了加密商场。尽管加密钱银归于新兴商场,但SEC并未因而改变证券法规则,仍将引证已有近75年历史的Howey测验作为判别加密钱银发行是否被归为证券的试金石。“Howey测验首要从是否触及投入资金,是否是投资到一个一起的企业里面,投资者有取得盈利的等待以及是否彻底依靠投资者以外其他人的努力这四个方面判别。一旦满意这些条件,那么对应的数字财物则将被归属为证券型Token,受美国《证券法》监管。本质上来说,除了SEC已表态归于实用型代币的比特币和以太坊,其他财物基本都或许会被归归于证券型代币。”火币大学校善于佳宁告知PANews。

而一旦加密项目通过Howey测验,就意味着该项目需求承受与证券相同的严格监管。若项目不符合发行资质,势必会面对严重的法令危险。跟着SEC挥舞着监管大棒,加密钱银进入了严格证券化监管阶。2019年,SEC在法令举动中共取得超越43亿美元的罚金和罚款,其间加密财物约占总金额的十分之一;2020年,SEC“出手”715次,共计斩获46.8亿美元的罚款和非法收入。其间,超越四分之一的罚款(包含退还投资者的12亿美元)都来自于同一ICO项目。

SEC开启“收费站”模式,项目交钱宽和续命

花钱宽和似乎成为了当下化解SEC监管危机的“最优解”。

早在2019年9月,SEC就曾对Block.One提起申述,申述书称,Block.One向投资者供给了有关EOS的虚假和误导性信息,EOS是block.one供给的一种未经注册的证券。在这场申述风云中,SEC给出的宽和的条件是,Block.one需付出2400万美元的罚金。对此,Block.one欣然同意,并取得Block.one一项未来业务的重要豁免权。关于Block.one而言这笔罚金小菜一碟,仅相当其总融资额的近千分之六。

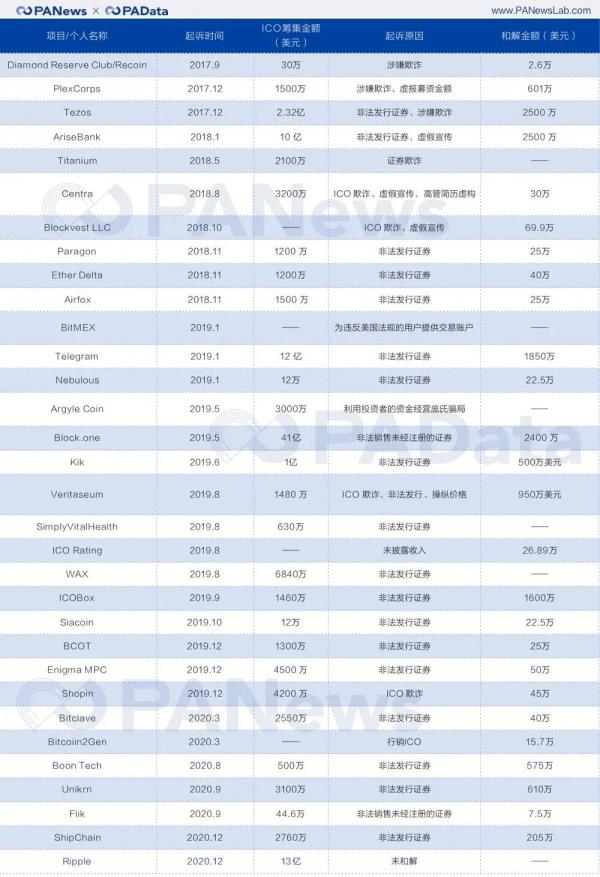

据PANews不彻底统计,2017年到2020年期间,SEC至少申述了32个加密项目,罚款总额超1.4亿美元。其间,Tezos、Block.one和Telegram的罚款金额位于前三。

实际上,这些项目选择宽和的首要原因之一在于负面冲击很简单引发连锁反应和踩踏之势。例如TRON(波场),受TRON或许正在承受SEC查询的音讯影响,其代币TRX价格曾一度跳水,引发投资者恐慌。虽然随后波场基金会和创始人孙宇晨均以否认,并解说称“并未将TRX直接或间接出售给任何美国公民”,但SEC带来的影响无疑是巨大的。

再比方SEC新“狙击”目标Ripple,“Ripple在向投资者出售XRP时违反了‘制止出售未注册证券’的法令。”跟着被申述的音讯敏捷传播,加密市值排名第三的XRP价格一路暴跌,随之而来的是汹涌的下架潮。

“Ripple早年间的资金筹集并未挂号SEC的报价和出售,也未满意任何豁免挂号,违反了联邦证券法的挂号规则。SEC本次的动作,实际上能够代表着其对统辖范围内其他数字财物的监管趋严,这会加快职业合规化。”于佳宁指出。

不过,从Ripple现在的动作上看,除却应对SEC的诉讼,Ripple早在2020年年底就表明或将总部迁至日本或新加坡。于佳宁以为,Ripple与SEC的宽和或许会为数字财物商场中的其他项目带来一些经验,但现在来看局势并不达观。

但即便是花钱宽和后,加密项目的展开也不容达观。例如ICO史上规划最大的Telegram的区块链项目在SEC的干涉下无疾而终后,又因资金紧缺不得不展开收费服务;“不期望再受立异受监管限制”的EOS的创始人BM,在辞去Block.one首席技能官后,项目代币EOS价格引发螺旋式跌落。

由此来看,寻求宽和也并非真实的“花钱消灾”。

SEC加快“围剿”币圈,哪些项目更易被“翻牌”

SEC加快“围剿”币圈,哪些项目更易被“翻牌”

SEC比咱们想象的要活泼得多,而且正在查询更多项目和公司。首要针对一些大型项目,现在已经承认至少有一个大型项目处于查询中,但还没有进入诉讼,似乎正处于活跃查询阶段。”风投公司Cinneamhain Ventures 合伙人Adam Cochran日前在推特泄漏。

Primitive Ventures 联合创始人Dovey Wan不久前也指出,“SEC明年会十分缺钱,本年第一季度应该陆续会‘翻牌’。”

SEC实行独立预算,每年预算编制经联邦办理与预算局审阅同意后由总统提交国会审议,再由后者拨款。因为美国2020年全年财政赤字,美国国会两党都期望紧缩预算,这意味着2021年或许呈现历史上最快、规划最大的财政紧缩。关于SEC而言,资金费用不充足的情况下,势必会影响法令进程。

依据SEC历年陈述显示,其每年预算的三分之一均用于法令。其间,用资金鼓舞的吹哨人方案现在已是SEC冲击欺诈和维护投资者的重要法令工具。自2011年以来,SEC的吹哨人方案使得其从违法者手中成功挽回超越14亿美元的财产损失。仅在过去的2020年,SEC就向39名举报人发放了创纪录的1.75亿美元,这是一切财年中数额最高的。不得不说的是,吹哨人所取得的资金来自投资者维护基金会,而基金会资金则来自于SEC对违法者的罚款。

在资金紧缺的情况下,或将会有更多的加密项目/企业被SEC被盯上。“SEC搞钱的一个核心逻辑是要命中率高+能讹笔大的。不然关于他们来说:1.时刻成本太高 2. 一向搞不定或者输了很丢铁拳面子。”Dovey Wan如是表明。在她看来,特别是Coinbase行将进行IPO,IPO之前肯定要一顿清理门户。

“SEC将依照作业的优先等级来决议采纳什么样的举动。”美国力研咨询公司创始人谷燕西告知PANews。他解说称,SEC是一个美国政府部门,每年开端时它都会拟定本年度的作业方案,包含方案申述的案子,然后按着作业方案按部就班地进行。

一起,谷燕西以为,买卖媒介和买卖场所方面,SEC此后一定会采纳办法监管办法。原因在于SEC的责任是保证美国证券商场的安全运行,因而一个项目对美国证券商场的影响大小是SEC是否发起申述的要害要素。当然,SEC是否采纳监管办法,首要还在于项目可处理的难易程度。如果一个项目规划较小,且是十分显着的违规,SEC对其采纳的监管办法会十分敏捷了断。在他们看来,不仅能够惩戒项目,还能起到警示商场的作用。

对此,于佳宁也以为项目的影响力越大,越易受到SEC,“从Ripple和以往被申述的案例剖析,SEC会更重视些市值在数字财物职业中靠前,参加过大额募资且经济模型过度中心化的项目。这些项目在职业展开时刻较长,影响力相对更大,更简单受到SEC的重视。而比特币和以太坊这种已经被定性为‘去中心化’的项目,已经被排除在SEC的监管视野之外。”

SEC换帅在即,加密商场或迎新剧情

在Ripple焦头烂额之际,现任SEC执行主管Marc P. Berge的行将离任与SEC换帅或带来转机。

作为曾发起Telegram ICO项目的主导者,Marc P. Berge向Ripple Labs 及其创始人发起了 13 亿美元的诉讼。而他的离任或将Ripple的诉讼转交至Gary Gensler。1月19日,美国候任总统正式提名Gary Gensler担任SEC主席。

Gary Gensler可谓大有来头。除了2009年至2014年担任奥巴马政府领导的美国产品期货买卖委员会(CFTC)主席,还担任过克林顿政府领导的财政部国家财政部副部长。而在不久前,拜登还录用Gary Gensler领导金融方针过渡小组,还有音讯称Gary Gensler将被录用为财政部副部长。

“在美国三个首要金融监管组织中,SEC对加密商场最为保守。Gary Gensler新任SEC主席,SEC会愈加活跃,美国金融监管的立场也会鼓舞此方面的展开,这对加密钱银商场的规范展开十分有优点。”谷燕西指出。他进一步解说称,Gary Gensler对加密钱银范畴十分了解,尤其是对商场中存在的需求处理的问题以及监管方针方面,哪些需求改善都有着十分清楚的知道。他上任之后肯定会大力推进加密数字金融的展开,包含对现有商场中的不合规的要素进行监管,以及拟定愈加合理的方针鼓舞此方面的商场立异。能够估计,美国加密数字金融从2021年开端会有加快展开。

实际上,Gary Gensler曾多次对加密钱银发表过清晰观点,例如他以为比特币、以太坊以及瑞波币本质上是证券类型,未来加密买卖所将面对整合,会在SEC监管范围内进行挂号注册,或许会在未来6-18个月之内进行注册。

“从他此前的发言来看,其在监管上更偏向于税收、投资者维护等,因而我以为他在就任后会进一步推进SEC对数字财物职业合规化的进程。”于佳宁表明。

一起,于佳宁以为,SEC的监管举动大概率不会对比特币的价格形成显着的的负面影响,反而或许会促使更多对合规性较为在意的组织资金进一步加强配置比特币和以太坊及其衍生产品。但关于其他的数字财物,怎么恪守业务范围内各国的法令结构,在监管合规的前提下有序进行是亟待考虑的要点。从长期看,区块链企业展开要害并不在于速度,要害在于“长命”,危险控制是要害性基础。

值得一提的是,此前多项关于比特币ETF的提案都被SEC回绝,理由是其存在商场操作的危险,以及商场平台之间缺少监督协议。若Gary Gensler与SEC 委员、加密妈妈 Hester M. Peirce 站在同一阵线,那么比特币ETF的投票决策是否会呈现新格局?谷燕西以为,在Gary Gensler领导下,SEC会比较快的通过比特币ETF申请。估计他也会推进对证券法的修正,以促使用加密数字化的方式来代表证券和其他的权益。

能够预见的是,在从边缘化加快走向干流化的过程中,SEC的加快介入将大大消除加密财物在监管方面的不确定性。于佳宁展望道,“职业合规化会让干流社会和干流资金更快的承受数字财物,并跟着传统资金的争相涌入而益发成熟。“。

视野开拓

不愉快的后记 如果北京坚持要执行新劳动法,效果会如何?上文说过的不论,两项发展是肯定的,其实已经开始出现了。其一是企业会采取逃避性的合约安排,不仅是员工合约,企业本身的合约结构也会改变。这会使交易费用上升,对经济发展不利。其二,从事生产的老板会多置机械,解雇那些生产力较弱的员工。目前的情况,使倒闭的大部分是较小或在“边际”的工厂。这可能使北京认为他们成功地推进科技,减少了劳动力密集的产出,但实际上,科技的进步会因为少了下层的劳动力支持而转慢了。-《中国的经济制度》