DeFi在以太坊上取得了成功,尤其是本年6月份Compound施行流动性挖矿以来,引爆了整个DeFi范畴。依据defipulse当时的核算,现在整个DeFi锁定的财物总量高达130多亿美元。

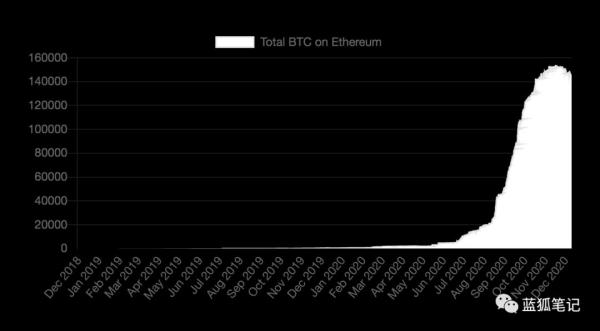

DeFi在以太坊上的成功也促使其他链的财物企图参加到DeFi的发展中来,例如比特币经过中心化的包装方法(如wbtc),在以太坊上完结了流转。现在在以太坊上流转的各种代币化btc,大约14万个,价值超越36亿美元。 (在以太坊上流转的比特币,sournce:btconethereum)

(在以太坊上流转的比特币,sournce:btconethereum)

除了比特币,还有其他链的财物也希望参加到DeFi中来,而参加的方法如想要符合DeFi的精力,则需求以去中心化的方法来完结,这意味着去中心化的跨链DeFi需求会越来越大。

跨链DeFi完结财物的自在流转

现在DeFi首要包含假贷、买卖、衍生品、流动性挖矿等活动,参加这些活动要跟不同的dApp交互。比如用户在Aave中借入ETH,在Maker中典当假贷DAI,在Uniswap上买入更多的ETH,由此做多ETH。用户要跟多个协议的界面进行交互,经过多个协议来控制典当率,整个过程体会并不抱负。此外,要生成以及买卖组成财物,在synthetix上进行,要进行去中心化的期权买卖,在hegic上进行……dApp之间存在很多的碎片化。

假如这些dApp都是依据以太坊链上运转的,还不算最复杂,至少它们都是在以太坊链上进行买卖和结算。随着不同链财物互通需求的添加,跨链的财物流转,跨链DeFi则愈加复杂。因为不同的区块链之间有不同的账本,不同的钱包地址,参加DeFi的活动,如流动性挖矿、假贷、买卖,并非易事。

为了参加不同链的DeFi,当时的用户往往需求经过中心化买卖所进行代币的兑换,然后再行参加,但本来的代币敞口可能就无法坚持,例如用户假如将btc在中心化买卖所兑换成dai,参加DeFi活动,短期内看似取得不少收益,但btc最近的涨幅可能让用户损失更大,这个时候用户需求运用btc来直接参加以太坊上的DeFi,因此也诞生了wbtc,但它又具有中心化的特性。这让直接的去中心化的跨链假贷、买卖、以及流动性挖矿等需求变得愈加紧迫。假如有一种真实的去中心化的跨链DeFi,则意味着无须经过中心化机构的方法完结不同链之间的财物流动和直接参加DeFi活动。

比如典当DOT,借出ETH,借出DAI,并运用DAI参加各种DeFi项目的流动性挖矿。这样,能够把搁置的DOT财物利用起来,以取得更高的收益。反过来也相同,用户能够直接运用搁置的ETH、DAI等进行典当,借出DOT,并运用DOT参加各种DeFi活动。总言之,跨链DeFi需求经过互操作性的协议来完结不同链财物之间的自在流转和直接参加DeFi活动,以完结真实无缝的开放金融。这也是Equibirium为什么存在的原因。

Equilibrium的跨链假贷商场

Equibirium是跨链DeFi流动性池的互操作渠道。它运用了波卡技能,选用依据Substrate的引擎和跨链桥接来完结DeFi流动性池的互操作性。后续波卡推出2.0版别,Equilibrium方案成为波卡上的平行链,由此为各种财物供给可互操作的跨链DeFi服务。 (高阶视界下的Equilibrium的Substrate,sournce:Equilibrium)

(高阶视界下的Equilibrium的Substrate,sournce:Equilibrium)

Equlibirum将不同链的财物池一致起来,形成去中心化的假贷渠道和跨链DEX渠道。从用户体会的视点,经过Equilibrium能够运用ETH借入DOT等链上的财物,反过来也相同;用户也能够经过Equlibrium完结不同链之间直接的财物兑换,比如将DOT财物直接兑换为ETH财物。这样,经过为不同链财物供给互操作性,完结无缝参加DeFi活动,然后处理操作碎片化、财物不互通等问题。

假如简略来理解,当时能够将Equilibrium看作是跨链的货币商场,类似于跨链的Aave或Compound。此外,除了跨链假贷,Equilibrium也能够完结跨链DEX。

下面从假贷商场为切入点举例,Equilibrium有什么特别之处?

Equilibrium假贷商场的不同之处

*跨链的互操作性

跨链的互操操作性是Equibirium差异于Aave和Compound的最大的不同。因为Aave和Compound都是依据以太坊的假贷商场。Equibirium则是跨链的假贷商场,它构建不同链的货币商场。在Compound上,现在有BAT、DAI、USDT、wBTC等加密代币假贷商场,但大多都是ERC20代币。而在Equibirium上要构建的代币商场不仅有ERC20代币,还能够有DOT、BTC、EOS等多种公链的代币,这些不同链的财物能够直接进行假贷,出借人能够将DOT供给到Equibirium的货币商场,而告贷人能够运用DAI借入DOT等异构链的财物。

也便是说,在Equibirium的假贷商场,不同链之间的财物能够直接互通,且在同一个界面上完结假贷,不用经过多个dApp来进行交互。

*引进担保机制

说Equilibrium是跨链的Compound,其实并不彻底准确。因为除了跨链特性之外,Equilibrium的假贷商场模式跟Compound等有不同的规划。

一般的DeFi货币商场有告贷人、出借人等,而Equilibrium引进了bailsman,类似于担保人的人物。这是Equilibrium的特别规划。Equilibrium有流动性池救助方案,所有担保人一致到一个流动性池,一起分管危险和损失。

bailsman供给财物以确保贷款的安全,与此同时,他们也能够取得担保收益。Equilibrium会将bailsman的各种存入财物一致成一个流动性池。这相当于将担保人的不同财物组合变成可取得收益的财物组合。在Equilibrium协议中进行典当的用户,例如出借人、典当者,它们为协议供给流动性,能够从中取得收益,这些典当的财物,成为跨链买卖的“桥梁”,同时也能够取得各自区块链PoS协议中质押的收益。

因为有bailsman的人物存在,出借人也跟Compound的出借人不同,在Equilibrium上,出借人不承当清算危险。清算危险由bailsman承当,当然担保人也由此取得额外的收益。

在Equilibrium上,对于告贷人来说,他们能够借入干流的加密财物,生成组成财物或去中心化安稳币。其利息会选用自动核算的APR。假如告贷人违约,其典当财物会按份额分配给bailsman。

告贷人要假贷,首要需求供给典当财物,相对于单链的假贷商场,Equilibrium的告贷人能够供给多种加密财物作为典当,会有跨链包装代币化的过程。用户依据其典当率、特定的财物组合以及动摇性危险付出不同的起浮利率费用。

而买卖者能够进行跨链的财物买卖,甚至是确保金买卖,进行跨链的财物买卖。在Equilibrium协议下,用户之间不是点对点的交互,不管是假贷还是买卖,都是跟资金池进行交互。

(Equilibrium上的四种用户人物,sournce:Equilibrium)

(Equilibrium上的四种用户人物,sournce:Equilibrium)

Equilibrium建立担保机制也让出借人和担保人各取所需,担保人经过供给流动性池取得额外收益,而贷款人不承当清算危险,也能够取得快速的流动性。经过担保机制,由此照料了不同人物的利益。Equilibrium的担保机制能够完结更低的典当率: (Equilibrium上更低的假贷典当率规划,sournce:Equilibrium)

(Equilibrium上更低的假贷典当率规划,sournce:Equilibrium)

Equilibrium引进担保机制,还有一个优点是能够缓解商场危险下的清算问题。在拍卖模式下的清算可能会导致连锁反应。这在2020年3.12日的黑天鹅事情中体现得淋漓尽致。在价格暴降的情况下,商场参加者不愿意购买典当品,即使典当品是有扣头的,这导致清算商场出现问题。此外,商场动摇较大时,网络拥堵费用高也会加剧这一个问题。Equilibrium的救助机制能够经过流动性池来缓解清算问题。

一旦发生告贷人违约,典当品会依据担保人在流动性池中相应份额进行分配。

最终,Equilibrium还有安稳基金的机制。它是体系为保护可偿付能力的一个防线。这部分资金来自于Equilibrium自有资金作为储备金,后续也会将系一致部分的资金,例如假贷手续费用的一部分弥补进来。

Equilibrium不仅仅是跨链货币商场

从更底层的视点,Equilibrium是跨链DeFi流动性池的互操作渠道,其现在首要服务于货币商场。但从其自身的模式看,它还能够完结跨链的安稳币生成、跨链组成财物的生成,能够完结不同链财物的跨链买卖,能够有跨链财物的现货买卖,也能够有跨链期权、跨链确保金买卖等。类似于能够有跨链的Synthetix、Uniswap、Hegic、dydx……

Equilibrium的跨链DeFi有一个优点是,它是依据波卡Substrate的,其买卖对不局限于ERC20代币,也能够跟任何连接到波卡网络的不同链代币交互,能够有更快的结算速度,有更低的买卖费用。

这是Equilibrium底层模式的可扩展性方面,至于详细怎样演化,取决于两点:一是Equilibrium去中心化的跨链假贷商场能否取得成功;二是早期团队和后期社区管理在推进Equilibrium的演化上如何决议方案。这个只要时刻才干告诉咱们。

Equilibrium的代币机制

Equilibrium的代币是EQ,其初始供应量为1.2亿枚,其年通胀率为2.5%。它首要有四个方面的用处:

*为救助池供给流动性

流动性供给者能够在Equilibrium的流动性池中质押EQ为救助池供给流动性,如此确保体系的可偿付性,这也是EQ代币的最重要用处,也是其捕获价值的重要方面。也便是说,为救助池供给流动性,由此能够取得相应收益,如体系费用等。

在Equilibrium协议中,有三个收益来历,一是体系的买卖费用,在Equilibrium平行链上的买卖都需求付出买卖费用,买卖费用选用EQ代币结算,这在下面也会提到。二是来自于体系的增发。EQ年通胀率为2.5%,这部分新增代币为其参加者供给鼓励。三是来自于货币商场的手续费用。例如告贷人需求付出告贷利息。

*作为假贷典当品

除了干流的加密财物之外,EQ也能够用作为典当品进行典当假贷。这一点跟其他的假贷协议相同,在Compound上,用户能够运用COMP代币典当假贷,在Equilibrium上,EQ也能够作为典当品进行假贷。这会锁定EQ代币的部分流动性。

*费用付出前言

Equilibrium上进行DeFi活动需求付出链的买卖费用,因为它涉及到存储和核算等资源。Equilibrium选用了波卡的依据权重的费用模型,它会在执行买卖前收取费用。而费用运用EQ代币付出。也便是说,EQ也是其体系的付出前言。

*维持网络安全的staking

Equilibrium链的正常运转需求EQ质押者的参加。EQ代币持有人经过质押EQ代币参加网络的共识,能够避免参加者作恶,确保网络安全。网络中所需参加的EQ取决于执行的活动、EQ质押的时长以及EQ的质押量。

*用于管理

EQ代币用于管理投票。经过持有EQ代币能够决议费用分配、Equilibrium平行链晋级方案等。Equilibrium方案选用波卡原生方法进行体系管理,其中包含投票时刻、核算、自适应大都误差、自愿锁定机制等。

此外,EQ还有一些新用处:EQ能够在多个协议中运用,例如在跨链的DeFi应用上也能够进行质押,以生成安稳币等组成财物等。

此外,Equilibrium推出了流动性挖矿方案,其中的10%,也便是1200万EQ代币会经过流动性挖矿方案分配给参加者,流动性挖矿首要是告贷人和出借人参加到Equilibrium的假贷商场中,由此有时机取得EQ代币的鼓励。

Equilibrium的平行链拍卖鼓励

上面咱们也提到Equilibrium是依据波卡技能的跨链流动性池的互操作渠道,而在不久后,波卡网络会有100个平行链的插槽拍卖。DOT代币持有人能够参加这些平行链插槽拍卖,能够将其DOT借给各个平行链插槽的竞拍者。

Equilibrium也方案参加到波卡的平行链插槽拍卖中来。为了鼓励用户支撑Equilibrium,Equilibrium方案将其初始代币总量的7.5%,也便是将900万个EQ代币用于鼓励DOT代币持有人。DOT代币持有人能够经过质押DOT代币来支撑Equilibrium的平行链插槽拍卖,由此取得EQ代币奖赏。而参加质押的DOT代币将会在平行链租赁到期之后返还给用户。也便是说,用户相当于将其DOT借给Equilibrium,并由此取得EQ代币的奖赏回报。

结语

Equilibrium是去中心化的货币商场,但它跟Aave和Compound不同,它是跨链的,它依据波卡substrate引擎,完结不同链上的流动性池的交互,然后完结货币商场的互操作性。不仅如此,它还可生成安稳币等组成财物,在详细的规划中,加入了bailsman的担保机制,呈现出跟其他去中心化假贷协议不相同的特性。

Equilibrium在波卡平行链上运转,它有NPoS共识机制,从可延展性视点,Equilibrium未来不仅是货币商场,还能够是组成财物生成和买卖商场,能够引进更多的跨链期货、期权等买卖。假如其货币商场的模式能取得成功,未来它有时机成为各种跨链DeFi应用的根底。这也从一个旁边面说明晰,波卡会呈现出跟之前EOS等公链不相同的生态特性,在以太坊没有彻底处理可扩展性和引进分片之前,波卡会有较大窗口期,它有时机形成跨链DeFi的生态。

视野开拓

主要观点 1.关键经济指标间的因果关系及其出现的时间顺序在各轮经济周期中重复出现,所以,这些关系能用于预测未来的经济周期。 2.为了运用这些关系进行预测,首要的是弥补一般经济报道和分析在数据处理方法上存在的两大错误。 ·大多数经济观察者过度依赖于“衰退”,即经济连续两个季度出现绝对下降,作为经济损失的主要衡量指标。事实上,衰退是经济增长减缓的一种滞后指标,对企业经理和投资者来说,没有太大用处。消费支出和其他经济驱动因素的增长率达到峰顶并开始回落时,经济和股票市场的大部分损失就已经形成。这些增长率的下降通常领先于衰退一年,即先于经济总量绝对下降1年出现。因此,如果想走在曲线之前,我们必须学会尽早地发现增长率下降的迹象,作为经济滑坡的重要衡量指标,而不是去识别衰退。 ·人们普遍根据与前一个季度或前一个月相比的方法来衡量经济数据,试图描绘经济趋势的短期敏感性。尽管这种做法无可厚非,但导致序列出现过多噪声,使得人们无法辨清经济数据序列间有效的潜在关系。 3.第5章表明,根据与前一年相比的变化率来追踪和分析经济数据序列,有助于我们提高运用这些序列预测未来经济走势的能力。本书使用ROCET(ate of chage i ecoomic tackig)代表改进后的经济数据监测方法。一旦人们掌握了这些新的数据监测和分析技术,就会发现绘图法作为一种分析方法,能够帮助人们更好地追踪两个经济数据序列间的相互关系,具有很强的预测功能。 4.到目前为止,消费支出在美国经济中的比重仍然是最大的,它驱动着其他经济部门中各指标的增长率发生变化。其他经济部门,无论从规模还是从因果关系特征上看,都无法与消费支出相比而成为经济周期的首要驱动因素。然而,显而易见的是,消费支出并没有得到经济预测人员的足够重视。如果我们能够预测消费支出的拐点,就能成功地预测整个经济以及股票市场的转...-《我在高盛的经济预测法》