来源:金十数据

周三晚,比特币又改写了前史纪录——站上了2万美元大关。

时隔三年,比特币又迎来了一波牛市。

一时之间,币圈狂欢,加密钱银出资者纷繁惊呼见证奇观。币安(Binance)和Coinbase交易所由于突然暴增的交易量呈现了宕机。

在这场加密钱银狂欢盛宴中,组织出资者现已赚得盆满钵满,而比特币空头则损失惨重。

全网加密钱银施行爆仓数据显现,截至9:16,曩昔一小时的爆仓量到达7.73亿元,曩昔24小时的爆仓量到达44.85亿美元。

创下前史新高后,组织唱多的声音越来越嘹亮,比特币将何去何从?

完胜传统财物的比特币

从2009年诞生至今,比特币等加密钱银财物一向备受争议。比特币上破20000美元大关后,就有出资者以为,比特币自身底子没有价值,一切上涨都是由于炒作。

这样的声音从比特币诞生至今,一向没有消失过。可假如咱们回头去看曩昔十年比特币的体现,将它与传统的财物进行比照,咱们会发现,就是这么一个被人认完全没有价值的虚拟财物,曩昔十年里简直“秒杀”了一切传统财物。

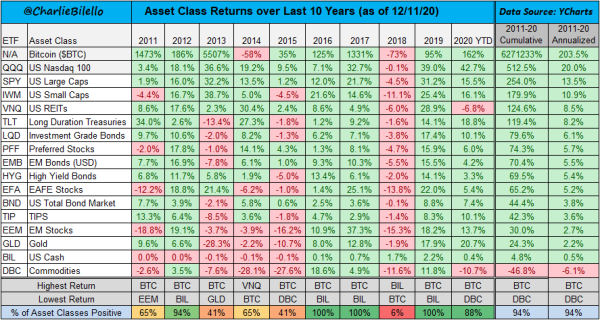

出资策略师拉乌尔·帕尔(Raoul Pal)对曩昔十年比特币的回报率进行了计算,成果如下图所示,曩昔十年它的总回报超越6200000%,年化回报率也超越了200%。

连曩昔十年体现最好的纳斯达克100指数,都被远远甩开,该指数曩昔十年的总回报为512.5%,年化回报率为20%,在除了加密钱银以外的其他财物中,现已是佼佼者了。而一向被拿来跟比特币作比较的黄金更不用说了,其曩昔十年的总回报率和年化回报率还不到比特币的一个零头。

在曩昔十年里,比特币仅有两年的回报率为负,分别为2014年(-58%)和2018年(-73%),而在这之前,比特币都是先翻了十几倍、乃至几十倍。

上述图表还显现出一个规则,在比特币的年度收益呈现负值前,都是先接连涨了3年,而本年则是比特币自上次呈现负收益后,接连上涨的第二年,假如这个规则真的存在,意味着它还会接着上涨。当然,这个规则并不一定会应验。

咱们再来看一张图。曩昔十年,美国科技股的体现有目共睹,它们也是美股牛市的主力军。然而,即便是曩昔10年增长最疯狂的美国科技巨子,其增长速度也比不上比特币。

由此可见,在曩昔十年里,虽然人们比照特币的质疑一向都在,但比特币的价格却一向在上涨。这像极了曩昔十年的美股——在一片唱空声中屡创新高。

根据美银的基金经理调查,如今做多比特币现已成为第三大拥堵交易,由此可见比特币的受欢迎程度。

谁造就的比特币牛市?

3年前那波比特币牛市是由散户主导,这一次组织出资者成为了主力。

本年,全球央行大规模印钞和影响办法引发了人们对大规模通胀的忧虑,人们将现金转向比特币等能够抗通胀的财物。

如今,发达国家的利率已挨近或低于零,各国政府的财务支出加上央行的债款钱银化已成为影响经济增长的首要方法。钱银供给很多添加的成果将是钱银贬值,并有或许引发通货膨胀。最终,一切这些新发明的数万亿的流动资金都进入了加密钱银等代替钱银。

全球央行大放水和空前的财务影响,也使得传统财物的收益越来越低,出资者手中不缺资金,而是缺能够给他们带来高回报的标的。

根据富达数字财物上星期发布的陈述,60%的受访组织出资者都表明未来会考虑在财物组合中装备非传统、高度不确定性但潜在收益颇丰的数字财物。

也就是说,全球范围内的钱银宽松政策使得比特币成为了新冠疫情经济下的肯定受益者。

还能够从供需的角度来解说这轮比特币疯涨行情。自本年5月份比特币完成了自诞生以来的第三次折半之后,每个区块的奖励现已降至6.25个比特币,供给大幅减少。在需求激增的情况下,现在的比特币更多是存量商场的供需博弈,这也是决议比特币价格的一个关键要素。

假如只要以上要素,或许还不足以让组织比照特币趋之若鹜。还有一个要素也比照特币的疯涨起到至关重要的作用。

本年1月份,灰度( Grayscale Investment)比特币信任获批成为首个契合美国证券交易委员会规范的数字财物工具。10月12日,灰度以太坊信任注册请求正式取得通过。

组织出资者大都偏向价值出资,他们的持仓周期一般都会很长,不是今日买,涨了明日就卖,大多归于长时间的战略持仓。而之前,加密钱银范畴短少合规的产品,监管也严重缺失。因而,在以往的比特币牛市中,很少看到组织的身影。

而灰度比特币信任产品的合规化改变了上述情况。根据已揭露发表的信息,截止2020年11月9日,共有23家公司(合计29个组织级账户)持有灰度比特币信任比例,持仓信任比例数总计5955.32万份,占灰度比特币信任已发行比例的11.55%。

这23家公司中包括了加密财物假贷公司、对冲基金、一起基金、私人财富公司、咨询顾问公司、家族办公室等。

由此可见,灰度比特币信任产品的合规化为基金、家族办公室等合格出资者提供了购买比特币财物的成熟途径。

未来这种趋势或许还会加速。这些大型出资者继续买入灰度比特币信任产品的背后或许是一场不可逆的财富转移。

因而,表面上看是组织造就了这轮比特币牛市,实际上,它们只是在适应商场的发展趋势算了。

打破2万美元大关后,比特币何去何从?

在昨夜(12月16日)比特币打破2万美元大关后,很多人的第一反响或许都是“这太疯狂了”!

在发文前,比特币还一度涨至22000美元上方,现在很多人关怀的问题是,比特币到顶了吗?这两天比特币的日线图和2017年暴跌前有点类似,如下图所示,2017年(左)比特币在创下前史新高的时分呈现了跳空高开的行情,昨日(右)比特币打破20000美元大关后,今日也是跳空高开了。

这走势惊人地类似,但成果会不会一样呢?后面几天的行情或许会给出答案。

需要注意的是,这轮牛市的主力军,组织出资者现在并没有撤退的迹象,组织比照特币的爱好继续上升,一些组织还在加仓比特币。

CoinTelegraph周三上午报导称,一家在伦敦证券交易所上市的出资管理公司Ruffer Investment Company Limited发表了其新的比特币出资战略,Ruffe在周二表明,该公司已将比特币归入其Multi-Strategies基金,首要是作为抵御法定钱银“继续贬值”的防御性举措。该基金现在持有的比特币财物约占总财物的2.5%。

数据库软件公司MicroStrategy是出资比特币的典型代表,该公司8月11日宣告将2.5亿美元的通胀对冲基金悉数投入到数字钱银中。上星期五,该公司又直接购买了5000万美元的比特币,本周三,它又将本来4亿美元的债券发行规模扩大至5.5亿美元,筹措的资金将用于购买更多的比特币。

昨夜比特币大涨的同时,该公司的股价上涨了6%。该公司出资比特币5个月,盈利现已超越了它曩昔五年在传统软件事务上的净利润之和。该公司股价一个月翻了一倍。

值得注意的是,这家公司看上去不知名,但其背后的资本信任大家都不陌生。根据MicroStrategy发表的信息显现,其最大股东是贝莱德财物;第二大股东是国际最大的基金公司前锋领航基金;第七大股东是罗素出资;第十大股东是文艺复兴科技基金公司。

因而,MicroStrategy比照特币的大规模出资,很大程度上代表着上述四大传统金融巨子比照特币的情绪。

金十在早上的文章中也说到,组织出资者现在仍看好比特币,他们以为,打破2万美元心理关口仅仅只是开端,接下来将打破3万美元大关。古根海姆出资公司首席出资官米纳德(Minerd)乃至表明比特币最终将攀升至40万美元左右。

周三还有一条消息值得留心,芝商所计划从2021年2月8日开端推出以太坊期货,新合约将以现金结算,现在正在等候监管检查。以太坊当前是市值和日交易量排名第二的加密钱银。假如检查取得通过,又将吸引新一批资金出场。

因而,长时间来看,比特币的上涨趋势或许没那么简单结束,但关于散户出资者来说,需要当心比特币的短期回调,回调个1000美元、2000美元都是正常的。

个人出资者在出资比特币等加密钱银之前,应该先考虑清楚自己的危险承受能力,理性出资,切忌盲目追多。

视野开拓

一种赚钱模式,即“把现金变成翻几倍但流动性差的资产,再把资产变成几倍现金”,这就是一种钱生钱的模式。上士闻道,一个真正有智商的人,一旦看了上一篇就会意识到自己之前花了太多的心思在“赚收益”上面,而不是“赚流动性”上面。 一旦你转变思想,聚焦于把低流动性资产转为高流动性资产,这其中的玩法就多了,可以盈利的空间太多了。-《中产阶级如何保护自己的财富》