一、蓬勃开展的期权商场

作为一种相对杂乱的金融东西,一般出资者对期权或许并不十分了解。但是在传统金融商场,期权早已被很多应用在不同的出资战略组合中,用以缓解危险、提高收益。尤其是 2020 年上半年,新冠疫情叠加发酵已久的经济衰退,导致全球商场剧烈动摇。在此背景下,经过运用期权结构各种金融组合来缓解危险的需求愈发凸显。跟着 2020 年期权商场生意量的激增,更多的出资者开始将目光转向到了这个奥秘而又存在已久的商场。

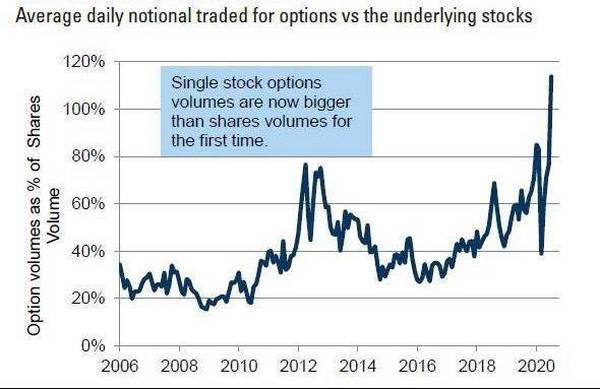

(1)个股期权商场生意量初次超过股票商场

据高盛的研究报告显现,因为散户出资者的很多涌入,2020 年头至今,美国个股期权的生意量增加了 129%,其间仅 7 月就增加 35%,创下了前史新高。当月,美国个股期权日均生意量初次超过了股票,生意量的比值达到了 1.14。

数据来历:Goldman Sachs Global Investment Research, OptionMetrics, Data as of 21-July

数据来历:Goldman Sachs Global Investment Research, OptionMetrics, Data as of 21-July

_

_

(2)期权生意同期领涨衍生品商场

据 ICE (美国洲际生意所)最新报导,2020 年年头至 11 月,在 ICE 生意所中结算的期权合约总成交量为 3,350,772 张,同比增加 42.24%。

反观期货商场,2020 年结算合约总量为 21,839,492 张,尽管绝对值高于期权,但同比增加仅 10.06%。

数据来历:ICE

数据来历:ICE

可见,不管是和股票商场比较,仍是在衍生品商场内部比较,期权生意商场的体现都十分亮眼。

(3)数字财物期权商场 开展迅猛

期权商场的开展,是传统金融趋于老练的标志之一。在立异和开展速度呈指数级增加的数字财物职业,期权及由此构建的结构化产品也在逐步占据商场的一席之地。

从 Kraken 给出的数据能够看出,数字财物商场上,衍生品已彻底取代现货成为主导商场。衍生品的名义生意量从 2017 年 Q2 的 6 百亿美元激增至 2020 年 Q3 的超 1.7 万亿美元。

数据来历:Kraken_,__Crypto spot volume VS Crypto derivatives volume_

数据来历:Kraken_,__Crypto spot volume VS Crypto derivatives volume_

从 Skew 发布的下列三个数据中能够看出,自 2020 年年头以来,数字财物衍生品商场里的期货和期权的未平仓生意量大幅上涨,其间期权商场的生意量涨幅尤为突出。

数据来历:Skew

数据来历:Skew

依据 CME 和 Skew 的数据显现,截至 2020 年 12 月 10 日,BTC 期权商场现在 OI (未平仓权益)挨近 47 亿美元。而 ETH 期权商场,也达到了 8.5 亿美元的未平仓权益规划。

二、 期权的价值

从 1973 年 4 月 26 日芝加哥期权生意所(CBOE)倒闭,第一次进行统一化和标准化的期权合约生意开始,到 2020 年传统期权商场和数字财物期权商场的双迸发,期间期权商场尽管经历起起伏伏,但总体出现上升趋势,旁边面体现了期权商场的内涵价值和时刻价值是经得起年月检测的。

关于一般买方来说,期权有三个比较重要的价值:一、 期权是 对冲根底股票危险的绝佳东西。这儿要注意的是,对冲的根本是防止亏本,而不是首要的挣钱战略。二、与股票比较,期权的进入成本低,答应出资者或生意者持有少量头寸入场。三、增加出资战略的灵活性。期权使出资者能够较为灵活地生意根底证券的任何潜在变动,只需出资者对有价证券的价格动摇有必定看法和预测,就能够运用期权战略。

当然,期权商场也具有必定危险,首要体现在流动性低、操作原理杂乱和或许丢失的期权费,但期权买方的丢失和危险是能够提前依据其自身情况进行操控的。

期权卖方的最大收益为期权费(一般为标的股票价值的 5%-20%),但对应了长尾危险。若标的股票价格上涨并大幅高于行权价,期权卖方的亏本则有或许数倍乃至数十倍于期权费。因为期权卖方处在一个长时间承当无限危险的处境,所以大多数期权的卖方都是危险承受能力较高的专业出资机构,如投行、基金或者保险公司。在建立了期权卖方仓位后,除了时刻作为缓冲,期权卖方还可经过止损生意战略、Delta 对冲等战略对冲掉部分的危险。

三、以 期权 构建的结构化收益产品

期权的套期保值以及对冲危险等这些特性,使得其十分适合构建多元化的结构性理财产品,双币理财就是其间的典型代表。

双币理财(Dual Currency Deposit)产品与货币汇率挂钩,依据出资者对汇率的预期,经过不同的出资组合在两种货币间的汇率差进行套利。出资者能够运用某一币种 A 进行出资或存款,合约到期日时以币种 B 取出。因为不同币种之间的汇率差起浮频率较大,因此双币理财具有必定危险,但也会供给相对高的收益率。

在传统金融范畴,特别是在亚洲的银行,双币理财产品早就有相当老练的应用。日本的双币理财存款自 1990 年代问世以来盛行至今 30 年。中国亦在 2005 年由招商银行和光大银行第一批建议并推出了这种产品。

现在国内的双币理财首要能够分为以下几种模型。

l 光大银行形式:以人民币作为出本钱金,将所发生的利息兑换成美元,然后将此美元作为出本钱金再进行外币理财。最后,以美元来结算外币发生的收益和本金。

l 招商银行形式:出本钱金由人民币和美元一起组成,先将美元折合成人民币,作为出本钱金,到期后以人民币的形式返还,然后将人民币兑换成美元,然后和美元部分的资金一起作为出本钱金进行外币理财,到期后以美元结算收益。

l 汇丰银行形式:其本质相似期权,出资时存在两种货币,出资期限可理解为期权期限,出资者在购买时与银行确认一个协议汇率为期权履行价格,并且在其根底之上还存在不同的费率即期权的价格。

一般来说这种出资组合的账面收益率要比一般的理财产品高一些,但其间也有一些危险,其首要的危险在于人民币兑美元或欧元等外币的汇率。汇丰银行的结构模型又明显异于其他两类,作为结合了外汇和期权的结构化产品,将是本文讨论的要点。

现有的数字财物双币理财产品是一种起浮收益非保本型出财物品,特色是「一次出资,两种收益」,收益模型较为异乎寻常。

以 B TC 本位为例

出资者在 12 月 1 日购买了一份期限为 11 天的「BTC-USD 双币理财」产品,假定当天 BTC 报价为 19,200 美元,其他相关参数如下:

挂钩价:19,400 美元

到期日:12 月 12 日

出资金额:1 枚 BTC

收益率:3%

在到期日 12 月 12 日时,将会有两种或许的结算方法:

-

若 BTC 的结算价格低于挂钩价 19,400 美元,将会以 BTC 进行结算,结算金额 =(1+收益率)购买数量 =(1+3%)1=1.03 BTC。

-

若 BTC 的结算价格高于或等于挂钩价 19,400 美元,将会以 USD 进行结算,结算金额 =(1+收益率)挂钩价格 =(1+3%)19,400=19,982 USD。

以 U SD 本位为例

出资者在 12 月 1 日购买了一份 11 天的「USD-BTC 双币理财」产品,假定当天 BTC 报价为 19,200 美元,其他相关参数如下:

挂钩价:19,000 美元

到期日:12 月 12 日

出资金额:19,200 美元

收益率:3%

在到期日 12 月 12 日时,也将会有两种或许的结算方法:

-

若 USD-BTC 的结算价格低于或等于挂钩价 19,000 美元,出资者将会以 BTC 进行结算,结算金额 = 购买数量 / 挂钩价(1+3%)=19,200/19,000(1+3%)=1.0408 BTC。

-

若 USD-BTC 的结算价格高于挂钩价 19,000 美元,出资者将会以 USD 进行结算,结算金额 =(1+收益率)挂钩价格 =(1+3%)19,000= 19,570 USD。

币本位购买时,若结算时币价高于或等于挂钩价,则出资者能够高位套现离场;若结算时币价低于挂钩价,则出资者能够取得更多 BTC。

法币本位购买时,若结算时币价高于挂钩价,则出资者能够取得更多 USD;若结算时币价低于或等于挂钩价,则出资者能够相对贱价抄底 BTC。

归纳来说,尽管在到期日时 BTC-USD 结算价会有所变化,但出资者总会得到 3% 的确认收益,仅有的不确认性是回款资金的类型(BTC 或 USD)。

四、 双币理财产品的适合人群

关于在持有 BTC 和持有美元之间无法选择的出资人而言,选择权本身或许已经变成了负财物。此刻其能够经过将选择权出售给商场,然后获取必定补偿。因为数字财物高动摇率的特色,这种补偿往往比传统收益更高。

例如矿工,这类持有 BTC 并有变现需求,同时又活跃看好 BTC 增加潜力的集体,可经过双币理财完成更高价位出售 BTC;而若出资期间 BTC 价格回落,矿工也乐意兑换更多的币本位收益。

另一类集体则较为一般,即那些想在 BTC 商场取得相对安稳收益,但对商场动摇缺乏判断且乐意低位持有 BTC 的出资者,能够经过双币理财在币价高位时取得美元收益,贱价时抄底 BTC。

双币理财这一产品摆脱了单一本位限制,为不同类型的出资人供给了更多维的获利空间。

五、 数字财物结构化产品的潜力

结构化产品是近年来传统商场开展最为迅速的一类金融产品,其之所以遭到机构出资者的喜爱,在于其条款设计上的灵活高效,能够紧贴出资者的个性化需求,成为财物办理的有力东西。

根据期权构建的结构化产品,丰富了数字财物商场的收益类型,满意了更多本钱的诉求。本文所述的双币理财仅是各类结构化产品中较为简单的一种。长时间以来,数字财物商场收益来历单一、收益动摇巨大的特色,一向被传统本钱所诟病。而结构化产品的移风易俗,则改善了这一问题,让更多差异化的本钱能够共享数字财物商场开展的盈利。

2020 年,咱们见证了期货、期权等金融东西在数字财物职业的蓬勃开展;DeFi 与 CeFi 规划的指数式生长;结构化产品的需求进一步增加。这些金融立异,加快了数字财物范畴的多层次本钱商场开展,是本职业日趋完善、老练的体现。未来数字财物商场的分层将愈加丰富,吸引的本钱类型也将愈加多元化。

视野开拓

这种把经销商发展为外部(生态链)合伙人的好处是 1.无资金投入:不需经销商投入资本全,通过销售来获得期股比例,案例中是前100名的经销商; 2.做大增量:所有经销商做大股权激励的蛋糕,总销售颕完成比例越高得的期股比例越高 3.多劳多得:单个经销商做大自己在所有经销商中的份額,获得的期殿比越高,这能提升所有经销商的积极性。-《合伙人制度》