市场对去中心化买卖的需求已经在Uniswap上得到验证。

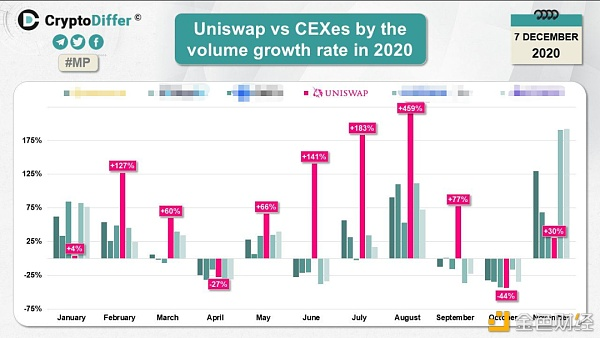

本年以来,Uniswap的买卖量大幅增长,尤其是8月底的时分,Uniswap的日买卖额超越4.26亿美元,超越了Coinbase Pro,买卖量增长幅度一度赶超干流中心化买卖渠道。

Uniswap与干流CEX买卖量增长比照,图片来历:CryptoDiffer

以Uniswap为代表的AMM打开了用户对自保管、去中心化买卖的发现之旅:

1,财物的一切权真实归用户一切;

2,算法做市让用户实现了“买卖自主和自由”,用户需求兑换代币的时分可以直接进行买卖,而不再受到对手方约束;

3,DeFi间的可组合性让用户资金获得了更多出资敞口,比方,在Uniswap上质押财物,对应的权益代币可以在多个渠道挖矿,资金的利用率得到扩大。

作为去中心化金融领域的根底服务,DEX和AMM将在很长时间内坚持干流,但现在存在一个明显的问题:DEX(包含AMM类型的DEX)和更大领域下的DeFi正受制于以太坊网络功能,无法施展拳脚。

以太坊网络多次碰到吞吐量天花板,买卖处理滞缓、gas费用高昂、用户体会糟糕。所以我们看到:

1,买卖顶峰时期,用户被逼为网络功能买单,或许被劝退,以太坊1.0上的使用、用户、资金被动向其他公链溢出;

2,吞吐量约束和网络阻塞成了黑客最常利用的漏洞,假如不提高网络功能,这个问题无法从根本上得到解决;

在以太坊2.0远未实现的情况下,Layer2被以为是最可行的扩容计划,一些对以太坊2.0数据分片执行不抱期望的从业者甚至以为ETH1.0+Layer2会优于ETH2.0。

ZKSwap,根据ZK-Rollup的AMM

根据此,以ZKSwap为代表的项目提出了Layer2 DeFi的构想。

ZKSwap是根据二层扩容技能ZK-Rollup的去中心化买卖协议。它沿用了Uniswap v2主动做市的规划,把Layer1上的买卖放到Layer2处理,以此来解除以太坊网络的功能约束。

以太坊1.0平均每秒可以处理10-20笔买卖,ZKSwap因为把买卖转移到Layer2处理,相当于可以给以太坊网络加上无限外挂,所以ZKSwap在功能上得到了量级的提高,理论上的吞吐量能达到6000笔/秒以上;

现在在以太坊上做买卖,GAS费安稳在2美元左右。本年流动性挖矿顶峰时期,许多用户有过为一步操作花费几十甚至上百美元买卖费的经历。相比之下,在ZKSwap上做买卖无需付出GAS费用。

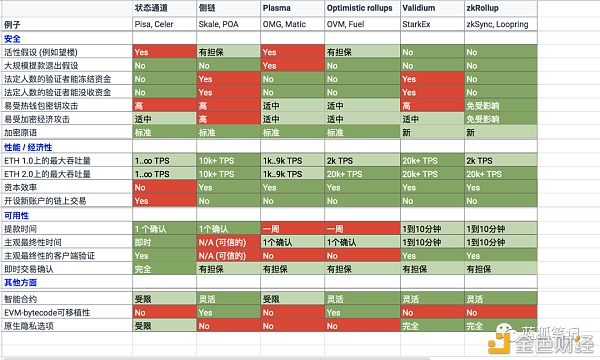

此外,ZKSwap使用的ZK-Rollup技能可以说是现在最优的Layer2解决计划。Matter Labs的 CEO Alexa Gluchowski曾从安全性、功能、可用性等层面对一切Layer2解决计划进行过比照,ZK-Rollup的综合表现最优。

来历:蓝狐笔记

在安全性上,ZKSwap沿用了Uniswap v2的规划,此类AMM的安全性和快捷性已经得到验证,做市规划和机制靠谱,在此根底上做优化,出问题的概率更低。

而ZK-Rollup作为一个Layer2解决计划,对安全性和功能做了很好的权衡。ZK-Rollup的运作逻辑是:将Layer1代币转移到Layer2,一切的代币买卖和兑换产生在Layer2,而且通过不断生成的零常识证明确保Layer1和Layer2的状况一致。

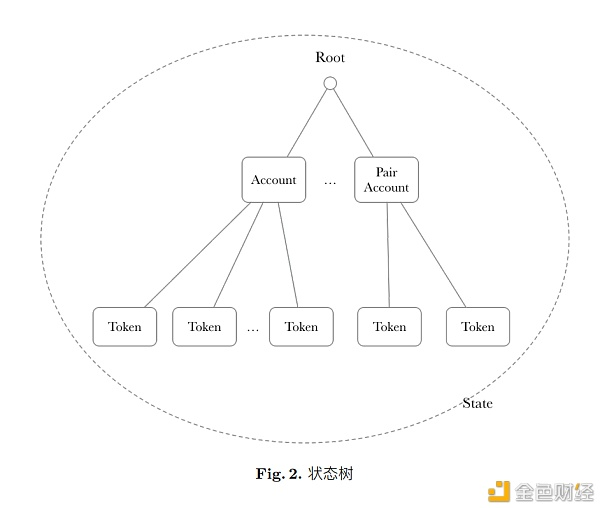

具体来说,用户将财物转移到Layer2后,ZKSwap上会更新或许生成用来记录用户财物余额的状况树。状况树包含持有的代币种类和数量,或许提供流动性的买卖对情况。

状况树,来历:ZKSwap白皮书

假如在ZKSwap上产生买卖、兑换、流动性挖矿等活动,那么状况树会产生变化。

一同Block Proposer会对买卖进行Rollup,也就是将很多买卖聚合,合并为一个区块,Prove Server会把买卖后的状况以及买卖对应的零常识证明(ZKSwap选用的是SNARK证明)发送到Layer1,由Layer1中的智能合约对证明进行验证,一同更新状况。

在这个过程中,很多的计算和存储产生在链下,以太坊Layer1上只存储证明和状况等必要数据,存储量大大削减,从而得以从功能的魔咒中解放出来。

值得注意的是,用户的财物存储在Layer1智能合约中,Layer2无法直接接触到财物。

而假如要对Layer1上的状况进行修改,是需求有对应的证明的,证明无法伪造,因而链上状况难以被篡改。这就是为什么Rollup能实现几乎和Layer1同等级别安全性的原因。

除了协调功能和安全性外,ZK-Rollup还协助ZKSwap缩短了提现时间,让ZKSwap变得更可用。

现在市场上呈现了一些选用ZK-Rollup技能的Layer2 DEX,可是相比之下,ZKSwap具有一些差异化优势。

Loopring尽管选用了ZK-Rollup技能,可是它归于订单簿模式的DEX,相比之下,主动做市类DEX(也就是AMM)更有或许代表DEX的开展趋势。

ZKSync尽管也选用了ZK-Rollup技能,可是这个渠道现在只支撑简略的收发买卖,而ZKSwap还支撑流动性挖矿等复杂操作。

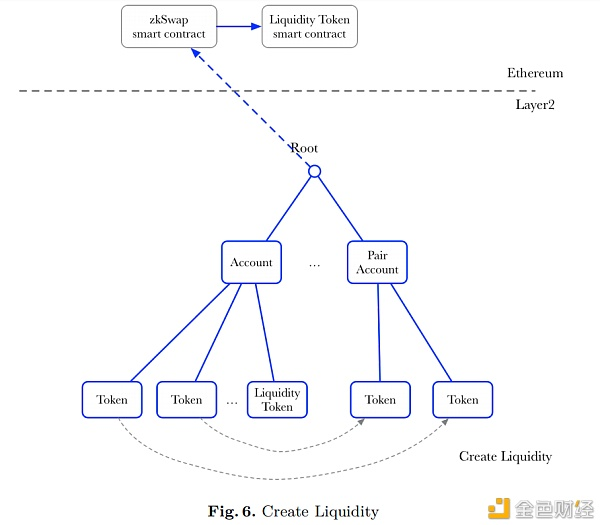

以在Layer2上进行流动性挖矿为例,ZKSwap server收到对某一个买卖对创立流动性的请求后,用户Layer2账户中的代币数量和流动性池中的代币数量会进行相应的减增,一同体系管帐算出用户可以获得多少LP代币,而且更新用户账户中LP代币状况。

在这个过程中的产生的买卖(操作)将和Layer2上的其他买卖一同被rollup进区块,Layer2上的状况(根哈希)会产生变化,更新后的根哈希会和买卖证明一同被发送到Layer1智能合约中,用于进行验证和状况更新。

流动性创立示意图,来历:ZKSwap白皮书

Layer2 DeFi展望

ZKSwap聚合了AMM和ZK-Rollup的优势。

用户除了能把握财物一切权、享受买卖自由、获得更多出资敞口外,还能享受更顺利的买卖体会,0买卖手续费,几乎和Layer1一样的安全性,用户在Layer2上进行复杂买卖的需求也能得到满足。

Layer2已经成为一个越来越强的共识。

量子链创始人帅初在本年的万向峰会上表明“未来两年,最重要的立异只会在Layer2层面产生,用户会根据Layer2的根底,在Layer3上面搭建千万级的使用,Layer1会退化成结算工具,Layer2是大家重视甚至仅有需求重视的方向。”

DeFi昌盛有向Layer2延伸的趋势,可是不得不供认,从业者对这个赛道的涉足还不多。

以ZKSwap为代表的Layer2 AMM,甚至Layer2 DeFi仍面对一些应战,AMM的滑点和无常丢失如何解决?Layer1和Layer2交互过程中的安全隐患,比方状况时滞如何解决?

Layer2 DeFi需求生态参与者们一起构建和完善。底层协议、规范、工具的涌现将为生态的开展打好根底。

在这个过程中,ZKSwap背面的开发团队L2 Lab想要为Layer2 DeFi树立代币兑换规范,结合ZKSwap、Layer2隐私安稳币等,推进Layer2协议层的开展,协助构建Layer2 DeFi生态。

职业开展新动力,或许将来自Layer2 DeFi。

参考文章:

《以太坊的Layer 2赛道 》by蓝狐笔记

《ZKSwap:根据 ZK-Rollup 的 Layer2 代币 Swap协议》by L2 Lab

视野开拓

2018年,在全社会新增融资中,83%是间接金融,即商业银行贷款和信托等机构提供的资金;17%是直接融资,在直接融资里,又有一部分是企业债券等,约占10%。也就是说,中国2018年新增融资近20万亿元,93%是债务债权,7%是资本股权。这个比例显然是失衡的。反观美国,2018年70%是股权融资,包括私募股权融资和资本市场公募股权融资,而银行债务融资和债券融资占比仅为30%。美国的企业负债率只有GDP的60%多,而中国的企业负债率加总数据是GDP的160%,这就是我们资本市场供给明显不足造成的。所以中央提出要加大直接融资的发展,尤其是股权融资这一环,这抓住了问题的要害,资本市场是金融供给侧改革的关键环节。-《结构性改革》