媒体界一般有个传统,新闻越大,字越少。

比方上周的大消息“建行发 30 亿美元区块链债券,答应比特币购买”

短短 19 个字像一剂振奋剂扎进了币圈,群友们顺着字面意思做起了阅读理解:

“比特币终于合规了?建行要持币了?比特币的使用场景呈现了······”

你看,人一振奋,就爱思绪万千,一思绪万千就不由得想买点币。

可币还没买完呢,建行又发文了:不好意思,我推迟了。

10天之后,又出回转,这次更猛,直接说:不发了······

关于忽然停牌这事,官方没有给出任何回应。

有人猜测是媒体们的过度宣扬把建行推上了监管的风口浪尖,所以建行宁可不做,也不敢做错。

究竟,早在比特币刚刚传入我国的 2013 年,银保监会、证监会、人民银行和工信部便联合发布了《关于防范比特币风险的通知》。严禁任何渠道及组织从事法定钱银与代币、“虚拟钱银”相互之间的兑换业务,或许生意或作为中心对手方生意代币或“虚拟钱银”,或许为代币或“虚拟钱银”提供定价、信息中介等服务。

这一大段说白了便是告知一切组织:都离比特币远点!

也许,建行原意也不想接近比特币,仅仅想尝试下区块链技能,讨个首家立异银行的好名声。可谁知道,消息一出,比特币要合规之类的炒作,把许多人都带跑偏了,认为建行要持币了······

这条新闻为啥带跑偏了那么多人?建行真的要持币了?比特币合规了?

债可以不发,但事仍是要搞明白的,接下来,鉴叔就来好好扒一扒这则新闻。

此“建行”非彼“建行”

新闻中“建行”这俩字误导了一批人,让人认为这个建行便是家门口常常取钱那个建行。

其实,这里的“建行”指的是我国建设银行的纳闽分行。

纳闽在哪?它根本就不在国内,它是马来西亚东边的一个小岛,占地面积只要 92 平方公里,还不到北京海淀区的 1/4 大。

岛虽小,公司可不少,光我国的公司就有300 多家。

为啥?由于它是“避税天堂”!在这个岛上开公司,根本不必交税!!!

什么印花税、消费税、进出口税、增值税统统没有,就连股东分红都不需求交个人所得税。所以国际各地超过 70 家金融组织在纳闽设立了分支组织,建行的纳闽分行便是其间一家。

既然设在了海外,业务标准和法令约束自然也参照海外,国内不接受加密钱银银行买卖,但马来接受。

19 年10 月,马来政府把首块数字银行车牌颁给了建行。

这意味着什么呢?

说明在这样一个“自由港"里,建行可以充分进行钱银数字化的实验。

所以,新闻里的这个”建行“其实是建行在纳闽这个小岛上设立的一个“区块链技能试验田”。

建行违法了吗?

发行主体搞明白之后,我们再来看看新闻里最劲爆的点——答应比特币购买。

怎么个答应法?纳闽分行直接持币?建行违法了?

针对这个疑问,纳闽分行给出了官方弄清声明:

粗心便是:我仅仅牵头做这件事,我不参与债券发行,我只负责美元资金清算和结算。我行不接受比特币在内的加密钱银银行买卖。

一边说不接受比特币银行买卖,另一边又答应比特币购买。

那怎么买?找谁买?

其实这里有个很杂乱的商业结构,像弄清声明里说的相同,纳闽分行的确不经手比特币,它作为委托方,委托龙证有限公司来发债券代币,然后一切债券代币是在一个叫 FUSANG 的买卖渠道进行买卖的。

所以,比特币合规方面并没有什么突破,仍然不答应银行买卖,建行也没有违法,由于整个债券发行进程中所触及的主体和参与者都是合规的,包括这个 FUSANG 买卖所也是拿了马来政府车牌的。

新闻里说答应比特币购买的意思,跟上面的“建行“相同,都属于偷换主语。

实在答应比特币购买的是 FUSANG 买卖所,它经过实时行情把比特币兑换成美元,然后再去建行购买债券。所以,最终到建行手里的是美元,不是比特币。债券到期之后,建行也是经过美元跟 FUSANG 买卖所清算。

包括发 30 亿债券这个数字,也是个噱头而已。第一批区块链债券的总量只要 1400 万,代币总量 14 万个,名称是 LBFEB21,但为了让利用户,1 个 LBFEB21 币= 99.7970 美元。

答应归答应,但你会买吗?

说完了发行主体和发行逻辑,再来看看这个债券的收益。

FUSANG 买卖所官网披露的信息显示,该数字债券的年化利率为伦敦银行同业拆息(Libor)加 50 个基点,也便是年化利率大约为 0.75% 。

跟目前银行存款利率(约0.25%)比较,的确挺高的。但要把参照物换成比特币呢?

可以看到,年头受疫情影响,比特币单价跌到 3350 美元,而最近的价格最高涨到 18966 美元,还不到一年,比特币的价格快翻 6 倍了。

好,假如你按照比特币年头价格 3350 美元去买这个债,年化利率按 0.75% 算,一年之后,你的收益是 25.125 美金。

一年时间,拿着比特币不动,它帮你翻 6 倍,拿去买债,收益 25.125 美金。

且不说现在停牌不发了,假如恢复发行,你会买吗?

比特币是怎样一种存在?

建行虚晃了一枪之后,许多人在疑惑:

“国家对数字钱银到底是支撑仍是不支撑啊?比特币到底好不好啊?”

投机者才谈好坏,投资者都看利害。

比特币不需求中心、转账买卖快,手续费低廉,还解决了各国之间钱银流通的问题,对使用者来说,的确有利。

但对任何一个国家来说,比特币掠夺了他们最重要的权利——钱银的发行权和控制权。

究竟,只要控制住了钱,才能办理住人。

所以,从国家层面上看,它支撑区块链技能,但关于比特币,它在找一个利害权衡点。

从这次建行的发债逻辑也能感触出来,比特币无法直接买债,这其实是在否定比特币的钱银特点,不答应它具有付出功能。但又答应比特币购买,这其实是在必定它的产品特点,答应它有像黄金相同的价值。

所以,一切国家唱起了同一首歌:

“我左手指着月,右手取红线”

一边答应比特币价格 to the moon,一边守着钱银这条红线不让过。你可以炒作、可以保藏、可以购买,但你不能用比特币买东西!

国际的虚拟化,是一种必然

提到这,到底是不是比特币的敏感性让建行撤销发债,鉴叔还不是很必定,但可以必定的是:

比特币现已开端把实在国际的钱,逼进虚拟国际了。

注意,可千万别认为这个虚拟国际是游戏里那种虚假的画面,它不是虚拟的,也不是幻想出来的,而是实在国际的映射。

什么意思?

便是经过一个小小的芯片,把一切实在国际里的东西 1:1 传递到虚拟国际里。

假如你带上这个芯片,你就瞬间进入了这个虚拟国际,这一秒你可以在北京爬长城,下一秒你也可以调频,去夏威夷海滨晒太阳,一切的感觉、气味、画面和这一路上你遇到的人,彻底跟实际国际一模相同······

这个脑洞不是鉴叔开的,而是耶鲁大学计算机学家大卫·格勒恩特尔(David Gelernter)在1991年提出的。

他还给从实在国际映射出来的虚拟国际起了个新名字,叫”镜像国际“。有一部叫《末日重启》的电影便是根据”镜像国际“这个脑洞发散出来的,我们感兴趣的话可以看看。

本来吧,镜像国际这个概念并没有引起什么人的关注,直到 2018 年 9 月10 日,江湖人称“互联网先知”和“未来学家”的凯文凯利又在这个概念的基础上,提出了一个非常重要的观念,他说:

镜像国际现已在开发之中,尽管镜像国际没有彻底存在,但它正在扑面而来。谁主宰了镜像国际这个渠道,谁就

能跻身于历史上最富有、最有权势的人或许企业的队伍

前半句充溢魔幻,后半句诱惑满满。

假如国际的虚拟化是一种必然,那比特币的呈现就不是一种偶尔。

它顺着互联网的浪潮挤进我们的视野,用共同的特点暗示我们“不只常识、信息、社交联系可以虚拟化,钱也可以!”

直到它呈现后的第 10 年,国际钱银基金组织终于坐不住了,跟各国央行说:

“消灭比特币是不可能了,仅有可以抵抗它的方法便是发行自己的虚拟钱银,各国央行,你们快发自己的数字钱银吧”

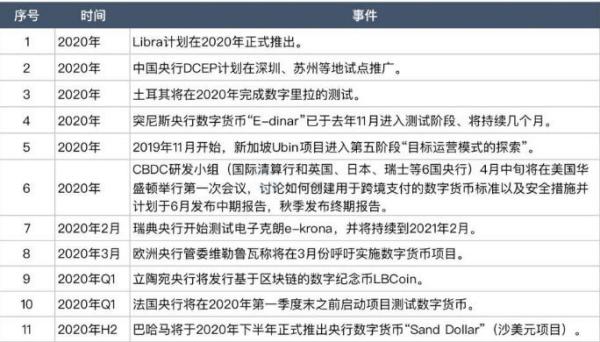

所以,各国央行像赛跑相同,纷繁投入数字钱银的研发和测验中······

镜像国际到底会不会来鉴叔猜不到,但抢夺镜像国际钱银主宰权的“战争”貌似来了。

作为未来镜像国际里的公民,你想把票投给谁?

视野开拓

仓库保管员还收到另外一种形式的诱惑:偷窃或暂时“借用”存放的贵重物品,通过投机或其他行为来赚取利润,然后在这些物品被赎回前归还,这样可谓是人不知鬼不觉。这种偷窃行为被称为挪用(embezzlemet)。字典对“挪用”一词的解释是:“在受托保管货币或财产时,不诚信地侵吞该物品并将其用于谋私利。”-《银行的秘密》