上一年安稳币的运用量呈现爆炸式增长,然而了解安稳币实际作业原理的人越来越少。

由于某种原因,安稳币的创造者沉迷于杂乱的规划中,简直每份白皮书都深陷在方程式和新发明的术语中,就好像创作者试图压服你相同:信任我,你不够聪明,无法理解这一点。

但我不同意这个观念。归根结底,一切安稳币的规划都十分简单。接下来我将向你们展现一种简单的可视化言语以了解一切安稳币的作业原理。

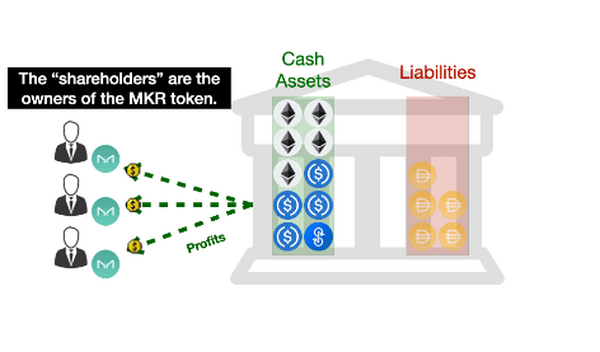

将每个安稳币协议都看作是一个银行,他们各自都具有财物和负债,以某种办法获取价值并将该价值分配给“股权”持有者。

一个正常的全额储藏银行模型,如上图,左边是其实际财物,即它所持有的实际美元储藏,右边是其负债(称为“数字美元”),是对储藏财物的债款。

在全额储藏银行中,每项负债与储藏财物按1:1比例匹配。假如或人具有数字美元要求现金返还,那么将为持有人供给什物美元,并毁掉相应的数字债款。这便是Tether、USDC和其他法币支撑的安稳币作业办法。

银行的股权属于股东(银行的投资者),他们从银行收取的费用中获利。在Tether的案例中,Tether Ltd.的一切者是股东,其赢利来自Tether的铸造和换回费用。

全额储藏银行的每项负债都应与美元坚持紧密联系,由于它总是能够兑换1美元的储藏金。只需银行坚持廉价的可兑换性,套利者就会毫不费力地坚持其锚定美元汇率。

因而,这是一家普通的全额储藏银行。这是一个清楚明了的模型,但它将有助于说明加密银行的不同之处。

全额储藏加密安稳币

如何创立一个完全加密的储藏银行,其负债是安稳的美元?

鉴于加密钱银从头发明了钱银,所以榜首件事便是将美元财物换成加密财物。可是加密钱银是不安稳的,因而假如您的债款是以美元为单位,则1:1的担保将不起效果。假如加密钱银的价值下降,该银即将面临典当缺乏的问题。

因而,只需做一件清楚明了的事情:放置一个额定的加密缓冲区,以便在加密财物溃散时给你一个缓冲。

基本上这便是MakerDAO的作业办法。

Dai的锚定汇率现在安稳。

请注意,储藏财物显着大于总负债(Dai),这样能够确保整个体系的安全。

现在让咱们看看Synthetix,Synthetix选用了不同的办法:Synthetix不是持有一篮子多样化的加密财物,而是针对自己的SNX代币发行了sUSD安稳币。该SNX仍是“股票代币”,换句话说,Synthetix答应作为存款的唯一财物是其自己的代币。由于SNX的波动性很大,因而Synthetix要求流通中的每个sUSD都要有600%的超量典当。

sUSD的锚定汇率现在安稳。

MakerDAO和Synthetix都类似于传统的全额储藏银行,仅仅它们的财物选用加密钱银进行了超量典当。从某种程度上说,它们的锚定是安全的,由于有某种机制能够将安稳币兑换到其基础财物中。(在这两种办法中,都有一个以希望价格为目标的利率体系。)

还有另一种安稳币,通常称为“算法安稳币”。

算法安稳币根本无法换回,也没有传统意义上的存款人,这使得它们不太像传统银行,而更像中央银行。(中央银行倾向于运用可换回权以外的其他办法来坚持价格安稳。)

每个算法安稳币的作业办法略有不同。为了分析算法安稳币,需求尝试了解它在两种重要情况下的效果:当安稳币高于锚定汇率时,以及当安稳币低于锚定汇率时。

算法安稳币

从结构上来讲,最简单的算法安稳币是Fei。

Fei简直当即摆脱了锚定汇率的局面,最近也是身败名裂。下图介绍了Fei的作业原理:

Fei现在的锚定位已经被打破。

Fei的运作与真正的中央银行十分相似,直接在商场上捍卫自己的锚定汇率准则。请注意,Fei并没有进行有意义的超量典当,其大部分财物都是加密钱银。这意味着,假如呈现黑天鹅事情,Fei的财物或许会大大低于其负债水平,然后无法坚持自己的锚定汇率。

Fei的算法机制适当杂乱,Fei的一切生意活动都经过Uniswap进行,并选用一种称为“从头加权”的技能来进行实际生意,还运用“直接激励”(实际上是一种本钱操控)。

可是终究结果是相同的:协议参与揭露商场,将价格面向锚定汇率。

类似算法中央银行的Celo协议,它发行了Celo Dollar(cUSD)的安稳币。Celo Dollar运用CELO作为其储藏典当品(Celo的原生财物),以及其他多种加密钱银的多元化投资组合。

像Fei相同,Celo协议一向持续运用Uniswap风格的形式在商场上生意Celo Dollars。Celo储藏金最初是由很多储藏财物构成的,储藏金旨在始终坚持超量典当。假如Celo的财物跌至负债的200%以下,该体系将经过收取CELO搬运的生意费用来进行本钱重组。

因而,Celo和Fei除其生意机制外的主要区别在于其持有的财物及其围绕典当的规矩。

Celo Dollar的锚定汇率现在是安稳的。

同类型的第三个安稳币是Terra的UST。它的典当品是LUNA,Terra的原生财物,像FEI和Celo相同,Terra协议充当安稳币的做市商。假如安稳币体系耗尽了财物,它会经过添加原生LUNA供给来弥补库存。

UST的锚定汇率现在是安稳的。

Fei、Celo和Terra不答应换回。相反,他们在揭露商场上进行自己的钱银生意,也便是说他们愿意生意差价。

从表面上看,这似乎与换回大不相同,但这实际上是一个比看起来更挨近的连续体。这是由于,从经济上讲,对做市的可信许诺与答应造币和换回是相同的。

想象一个由ETH典当的安稳币,称之为STBL代币,该协议向商场推出ETH/STBL对。这意味着该协议将愿意以1.01美元的ETH出售1个STBL,并以0.99美元的ETH购买1个STBL。假如STBL低于锚定汇率,它将持续生意STBL,直到其ETH耗尽。

假如STBL代币改为铸币和换回,它或许会答应任何人以1.01美元的ETH铸造1个STBL,并以0.99美元的ETH换回1个STBL。假如STBL低于锚定汇率,它将持续用STBL换回ETH,直到其ETH耗尽。

在传统的中央银行中,做市商不答应换回,而是答应中央银行有更多的自在裁量权。可是算法做市是不同的,由于智能合约能够做出牢不可破的、自我执行的许诺。因而做市和可换回性是实现同一目标的两条途径:供给流动性和确保紧密锚定。

研讨了中央银行风格的算法安稳币,还有另一种更安稳的算法安稳币:铸币股份形式(Seigniorage Shares)。

铸币股份形式安稳币

经典的铸币股份形式安稳币是Basis Cash,根据未发行的前身Basis。它或许是最典型的算法安稳币,后来许多其他规划都是从它衍生出来的。一个视频展现Basis Cash的作业原理,视频链接地址:https://youtu.be/bHzI8mECz_w。现在,Basis Cash的锚定汇率已经被打破。

能够将Basis Cash视为两个运作阶段:当有未归还的债券时,Basis Cash处于缩短周期,钱银供给的增长速度缺乏以归还一切体系债款。可是,假如需求持续添加,终究一切债券将得到还清,体系将进入扩张周期,股东们将再次取得新铸造的Basis Cash奖赏。

新铸造的Basis Cash是“铸币税”,即央行经过发行新钱银取得的赢利。

正常的中央银即将铸币税保留在自己的财物负债表上,以备不时之需。另一方面,Basis Cash会在收到铸币税的那一刻就向股东支付一切铸币税。这使得Basis具有十分“高效的担保”,其财物负债表上根本就没有财物。这使它能够在0财物上支撑十分大的高安稳币供给。可是,这也使其很简单遭受“逝世螺旋”或信任危机的影响。事实上,Basis Cash确是如此。

后来的算法安稳币大多数都是Basis规划的子孙,包含咱们将要研讨的最后一个安稳币。

ESD(Empty Set Dollar)是由匿名创始团队精心发行的安稳币。ESD的原始版别(ESD v1)便是根据Basis Cash规划的。

ESD v1的锚定汇率已经被打破,此后便转向了新的规划。

ESD的立异在于将股权代币与安稳币融合在一起,这意味着安稳币假如被典当,会发生更多的安稳币。就像您或许猜到的那样,这导致安稳币变得高度动荡,然后脱离锚定汇率,有时高达2.00美元,直到终究跌至0.20美元以下。

到现在为止,纯铸币股权形式安稳币普遍失利了。许多Basis和ESD的仿盘,如DSD,都遇到了相同的命运。这至少告诉咱们,安稳币的规划的确很重要。这些的插图应帮助您推理出为什么铸币股份形式安稳币如此简单受到信任危机的影响。

结语

在DeFi初期,去中心化的安稳币基本上是不或许的。现在看来,这些说法似乎还不成熟。算法安稳币的规划空间很大,某些规划的确比其他规划更坚固。

有一点是必定的:你不应该仅仅由于白皮书坚持以为去中心化的安稳币会很强大就能够了。而是应该考虑一下,安稳币需求什么才能安稳。

作者:Haseeb Qureshi,Dragonfly Capital投资人,持有本文中评论的许多财物。

编译:陈一晚风

视野开拓

主权信用的担保是容易让人上瘾的毒品,尤其是在其成本(竞争力的下降)被推迟,而且很难清晰察觉的时候。联邦政府近年来的信用担保已经成为监管者处理大多数金融问题的选择,但这种做法对经济弹性的负面影响却很少被记录和重视。弹性是经济增长的关键因素。-《动荡的世界》