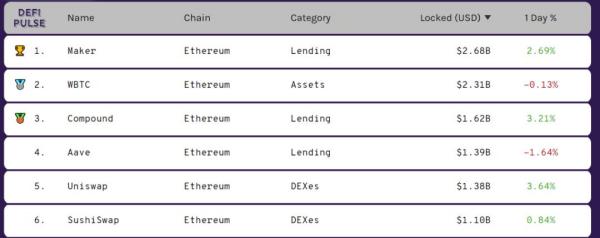

11月17日,我写了一篇流动性挖矿中止后,Uniswap或许受到的影响。 在那篇文章中,我首要剖析了流动性挖矿中止或许对UNI代币的币价形成的影响。很明显流动性挖矿的中止对Uniswap带来的直接影响是其锁仓价值的大幅下降,而且在锁仓价值的排名上下滑得相当厉害。 咱们看下图最新锁仓价值的排名:

在这个排名上,Uniswap不只丢掉了长久以来排名第一的宝座,而且掉到了第五,被SushiSwap紧随其后。Uniswap和SushiSwap的锁仓价值比较,前者为13.8亿美元,后者为11亿美元,几乎相差无几。 那这是不是阐明Uniswap的王者地位因为流动性挖矿的中止正受到强壮的应战呢? 流动性挖矿究竟只是一个短期事件,这个事件是否有短期影响当然重要,但更重要的还是它会不会对Uniswap的长时间开展形成影响。

如果它对Uniswap的长时间开展形成了影响,损害了其基本面,那咱们就必须从头审视UNI代币的出资价值,并从头考虑咱们对其的出资布局。 那什么要素是咱们考察Uniswap的长时间开展时必须关注的呢?我以为对一个买卖所来说买卖量便是核心关注点。咱们公认的三大中心化买卖所(币安、火币和OK)便是凭买卖量受到认可的。对去中心化买卖所,我以为依然如此。 下图是Uniswap近期的买卖量数据图。

图中显现的数据是11月22日的数据,买卖量为4.3亿美元。根据图中的历史数据,自11月17日流动性挖矿中止后,Uniswap一连几天的买卖量如下所示:

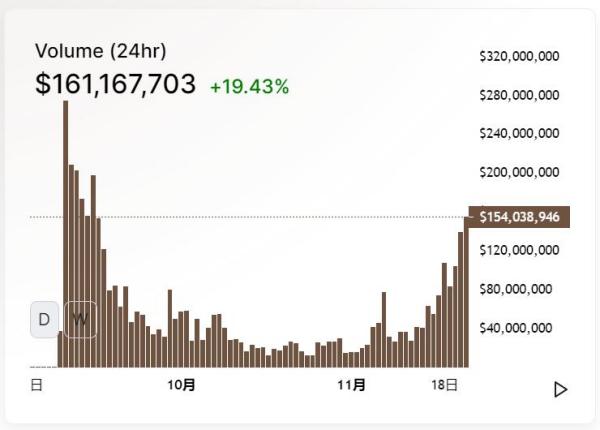

11月16日:2.75亿美元11月17日:3.9亿美元11月18日:2.87亿美元11月19日:2.53亿美元11月20日:3亿美元11月21日:3.76亿美元11月22日:4.3亿美元 由此可见,在流动性挖矿中止后,Uniswap在经过短暂的休整和低谷后再次爆发,而且买卖量持续走高,超过了流动性挖矿中止前的买卖量。 这足以证明Uniswap对用户的强壮黏度,也便是说流动性挖矿的中止仅仅只是形成了其锁仓价值排名的下降,可是在对用户的吸引力上一点点不减。 可是仅仅只看Uniswap的买卖数据并不能阐明各大买卖所之间用户黏度的此消彼长。在这一轮Uniswap的流动性挖矿中止后,从Uniswap那里抢到最大流动性的便是SushiSwap了。因此,咱们除了看Uniswap自身的的纵向比照,不妨也看看Uniswap和SushiSwap的横向比照。 下图是SushiSwap近期的买卖量数据图。

图中显现的数据是11月22日的数据,买卖量为1.6亿美元。根据图中的历史数据,自11月17日SushiSwap从Uniswap那里抢到流动性后,SushiSwap一连几天的买卖量如下所示: 11月16日:0.54亿美元11月17日:0.73亿美元11月18日:1.07亿美元11月19日:0.82亿美元11月20日:1.03亿美元11月21日:1.39亿美元11月22日:1.6亿美元 咱们把Uniswap和SushiSwap的买卖量进行比照就会发现,在Uniswap流动性挖矿中止后,Uniswap的买卖量基本上都始终维持在SushiSwap的3倍左右,和流动性挖矿中止前比较只是稍有下降。

但这个优势仍然是碾压的。 由此可见,Uniswap流动性挖矿的中止只是在表面上让总锁仓量发生了大规模转移让SushiSwap抢到了大廉价,但在买卖量上并没有让SushiSwap占到多大的廉价。依然没有任何去中心化买卖所能撼动Uniswap。 这足以阐明Uniswap的核心竞争力之强以及其对用户的黏性之牢固。 因此我依然持续看好Uniswap的长线潜力。

视野开拓

表4-9 第一周期末资产负债表-《世界上最简单的会计书》