来历:Outlier Ventures 编译:Techhub News -Yoga

本文剖析了区别代币价值的定性和定量成分。定性方面包含社区参加、传播叙事等。定量目标则有TVL、P/E比率等。作者以为二者缺一不可,创始人需求综合考量,运用数据讲好项目故事。区块链财物估值仍在开展,配合不断丰富的链上数据,会有更多传统结构被运用其间。

为什么代币会有价值?

“为什么会有人买代币?”这些互联网上的钱怎么会有价值?这就是一个巨大的庞氏骗局,每个人都想找一个更大的傻瓜来买他们的钱包,不是吗?”这些都是重要的问题,能够帮助咱们理清思路。

在商场低迷期,质疑的声音往往会添加,所以现在或许是回答基本问题的好时机,参加怀疑论者的行列去问“为什么代币有价值”?

首要,实时买卖的代币在商场价格的办法上具有清晰界说的价值。任何时候的商场价格都是供求关系的函数。在供给方面,不同代币的总供给量有很大的不同,所以比较它们的价格就像比较苹果和橙子相同困难。

更重要的是,跟着时刻的推移,一些代币的供给量也会添加。依据这个原因,比较代币价值的最佳目标是彻底稀释的市值,以解释代币供给的差异。可是需求从何而来呢?

代币具有价值的原因是不同的。“超级财物类别”的结构为不同类型的加密财物的需求和价值问题供给了答案。

在本文中,咱们首要会快速引进超级财物类别的结构。然后,将其运用于今日的代币观。最终,咱们概述每种超级财物类别的不同需求驱动要素。

将超级财物类别运用于代币

“超级财物类别”是罗伯特-J-格里尔1997年发表的对不同财物类别进行分类的理论结构,并由克里斯-伯尼斯克在2016年测验借此分类比特币而推行。得到的结论是,比特币不能被归类为任何现有的超级财物类别,因为它具有几种特点。

2016年阿尔卡特出资公司的白皮书以为,比特币应该被视为自己共同的新式超级财物类别。从那时起,加密范畴发生了很多变革,因而将比特币以外的结构运用于不同类型的代币和加密财物是有含义的。

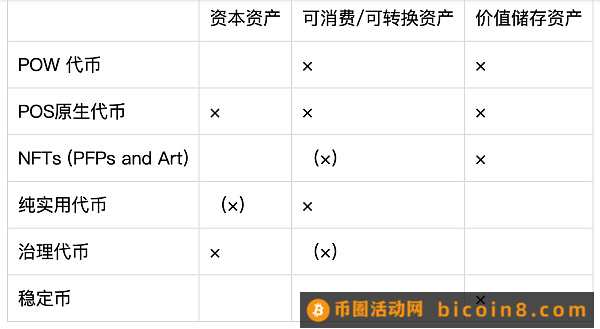

三种超级财物类别是“本钱财物”、“消费/可转化财物”和“价值储存财物”。

上表显示了超级财物类别在传统金融财物类别中的运用。

加密财物表现出与传统财物相似的特点,因而将该结构运用于代币是有含义的。因为代币是可编程钱银,它们或许同时合适几个超级财物类别。

需求留意的是,像比特币这样的工作量证明代币和像以太坊这样的权益证明原生代币正好处于传统的超级财物类别之间。

比特币显着既具有可消费/可转化财物的特点(因为它需求付出买卖费用),也具有价值存储财物的特点(因为它需求钱银溢价,并具有政治经济含义)。此外,以太坊还具有本钱财物的特点,因为它经过股权奖励向其持有者供给经常性收益。

出于这个原因,ETH 被 Bankless 描绘为“三点财物”。因为这两类加密财物都属于传统的超级财物类别,人们或许会以为它们发明了新的超级财物类别,就像阿尔卡特出资公司开端提出的那样。

或许,咱们能够继续运用原来的三个超级财物类别,并答应第一层财物落在财物类别之间。这种办法似乎是合理的,因为代币的可编程性使得超级财物类别之间的界限愈加含糊。

现在存在的大多数NFTs都能够被描绘为一种价值存储财物,相似于传统财物类别中的艺术品。一般来说,个人资料图片保藏和艺术NFTs尤其符合这一要求。但是,人们越来越重视NFTs的有用性,所以它们开端更合适可消费/可转化类别。

跟着新式的NFTs开端遭到重视,对它们进行个别分类或许更有含义。例如,房地产NFTs看起来更像是本钱财物,而不是像PFPs和艺术NFTs那样的价值储存财物。

纯有用代币类与超级财物类别下可消费/可转化类最接近。在Web3中,有许多分散的资源网络,其间包含代币来和谐供给和需求。例如与文件存储网络(如FIL (IPFS)和Arweave (AR))、核算网络(RNDR或GLM)乃至数据连接(如Uplink)相关的财物。

因为其间一些机制包含以代币办法供给收益的押注等机制,因而它们有时也表现出本钱财物的特点。

给定产品或服务的扣头功用是纯有用的另一个典型例子。将“纯”添加到“有用代币”中是为了差异于“有用代币”一词的合法运用,例如瑞士监管机构FINMA的界说。

管理代币,无论是COMP (Compound)或MKR (MakerDAO)等DeFi协议,仍是出资DAOs等不同的DAOs,显着都属于本钱财物类别。它们所管理的协议或DAOs发生了“继续的价值来历”,无论是经过其发生的费用、出资报答仍是其他价值流。

因而,对这些有价值财物的控制能够被视为本钱,无论是否有定期的价值流支交给代币持有者(就像一些管理代币的状况相同,例如GMX)。克里斯-伯尼斯克也建议将管理代币作为本钱财物。

但是,管理代币一般在管理功用之上具有其他有用功用,例如扣头功用。在这些状况下,管理代币也能够被视为可消费/可转化的类别。

最终,安稳币是一种显着的价值存储财物,因为它们的唯一意图是作为钱银运用。一般,它们乃至与美元等现有法定钱银挂钩。

超级财物类别下每种加密财物的不同价值驱动要素

现在咱们现已将不同类别的代币分类到超级财物类别的结构中,让咱们来看看是什么推进了对每种代币的需求。

人们想要购买或持有本钱财物,如管理代币,以取得他们持有的控制权。

无论他们是否对有价值的协议或被管理的财物有特别爱好,或许他们是否从出资的视点感爱好,爱好总是特定于所评论的协议。这并不是说他们只想要任意一种管理代币,而是想要他们感爱好的特定协议的管理代币,例如Uniswap。

对Uniswap管理感爱好的人有不同的原因,无论是作为用户、构建者仍是流动性供给者,仅举几例。假如对代币持有者进行经常性分配,出资动机就会变得愈加显着。跟着管理代币的感知价值添加,对它的需求也会添加,因而它的商场价值也会添加。

购买可消费/可转化财物(如纯有用代币)的首要原因是它授予运用权的资源网络。例如,有人或许期望在IPFS上存储文件,无论是作为个人仍是作为运用该协议的运用程序的开发人员。

咱们能够区别现在或将来运用资源网络的需求。在后一种状况下,人们或许期望提早购买相应的代币,以保证在给定的商场价格下取得访问权。跟着资源网络的运用越来越频繁,对其相应代币的需求也越来越大,然后导致其价值的添加。

当涉及到价值存储加密财物时,购买它们的首要动机要么是为了在未来坚持价值,要么是将它们用作另一种财物的交流前言。

依据危险状况,人们能够挑选安稳币或比特币/以太坊。PFP和Art NFTs将美学、表达和身份认同维度添加到朴实的财政考虑中,因而购买这些东西的理由更相似于购买艺术品。

在一切不同的状况下,投机需求是购买任何代币的另一个原因。值得留意的是,将代币分类为超级财物类别并没有阐明代币的法律地位,这需求逐案确认,并且在不同的司法管辖区会有所不同。

需求的定性和定量目标

咱们看到了代币是怎么因不同的原因而具有价值,以及超级财物类别的结构怎么为区别不同的需求驱动要素供给一个好的起点。

加密财物仍然是新颖的,因而,投机需求能够说是区别不同超级财物类别的一个重要要素。所以很大一部分需求实际上是对未来各种需求的押注。

经过本文为代币的价值奠定基础之后,咱们将在接下来的文章中对此进行扩展。咱们将研讨不同定性和定量的目标来比较同一类的代币。咱们也将特别重视传统金融的估值办法和比率最适用于的“本钱财物”这一超级财物类别。

提出“为什么这类代币是有价值的”这个问题,并测验以一种有准则的办法去回答这个问题,关于区别Web3中的信号和杂音是至关重要。

分化代币价值:定性剖析

什么是定性成分

与传统公司的出资者不同,Web3 的很大一部分人口由“千禧一代”或“z 世代”出资者组成,他们围绕自己出资的项目树立叙事和社区,首要包含参加推特以及 Discord 和 Telegram 频道。

关于第一次涉足 Web3 的 Web2 公司来说,有必要了解这种不寻常的代替营销办法的优势。一个充满活力的社区、营销和交际媒体重视对赋予公司感知价值来说对错常重要的。

叙事

Web3 本质上是周期性的,从驱动整个商场的比特币 4 年折半周期叙事或短暂的商场叙事开端,理解并知道怎么运用这些叙事来讲故事对错常重要的。

运用对特定职业或项意图积极情绪来发挥自己的优势,经过合作伙伴关系、产品公告以及在叙说和你的产品之间树立联络,关于招引用户运用你的产品来说对错常有价值的。

因为叙事在 Web3 范畴的重要性,因而继续重视你地点职业的开展状况并运用或许形成的任何叙事来推进代币价值来说非常重要。

社区

树立社区是推进代币定性价值的最重要方面之一。因为 Web3 的去中心化性质,代币持有者或许对协议的某些决策进行管理投票,因而他们更有或许对公司的日常行为表现出爱好。

一个大型、优质的社区是你营销的头号挑选,社区会在交际媒体上支撑你的项目、编撰营销资料并共享你正在构建的内容。

重点重视范畴包含:

•内部社区东西(Discord、Telegram、WhatsApp):

○经过竞赛、途径中的活动以及与您正在树立的社区的继续互动。经过社区电话、团队或开发人员的来访来披露一些“阿尔法”信息或对产品未来的见解。

•品牌代表/营销渠道(Twitter、LinkedIn、Reddit、Instagram、Facebook、YouTube、TikTok、Twitch):

○这些途径有利于开展社区和添加社会足迹。经过发布帖子或许拍摄视频内容,能够招引更多人重视你正在构建的内容。

•品牌发布渠道(Medium、Substack、Quora):

○关于较长的新闻内容,能够挑选在有必要在发布渠道上发布项目更新或里程碑,经过此将新闻发布到社区。

经过运用像Lunar Crush这样的东西,出资者能够检查曩昔 3 个月的交际提及总数和交际参加总数,开展营销活动使得这些参加度不断提高。

代币持有者数量

Web3 为项目供给了共同的优势,并答应他们了解他们的代币怎么在社区中分散。去中心化是 Web3 的中心价值,树立在多元化和分布式社区的基础上,监控链上数据(例如代币持有者数量)是跟踪社区多元化程度的好办法。抱负状况下,持有人越共同越好。这应该有助于提高管理参加度,因为有更多的代币持有者期望对产品的未来具有发言权。这也意味着更多的人发现您的代币满足有价值,能够持有并支撑你的项目。

产品与代币

如上所述,代币的价值是商场对代币未来价值的不完美表现。因为这种商场动态,当出资者评价代币的潜在价值时,会考虑未来功效。

树立、迭代和开展是每个项目方都会做的工作,尤其是那些或许会大幅违背开端愿景的草创公司。传达代币未来的功效和潜在的产品改善路线图关于坚持社区对您正在构建的内容的参加和爱好至关重要,即使它只有短短的几段话。

代币一般会经过运用不同的价值捕获机制来取得其价值。抱负状况下,它将在产品中具有有用性,例如改善用户体会和管理协议。

除了功效之外,代币应该经过收入分红、回购、扣头和额外福利来获取价值,然后发明购买和持有代币的需求。

代币的感知价值将跟着产品的添加而扩展,跟着产品发生更多的 PMF 和更高的运用率,代币应该捕获该价值并使其本身变得更有价值。

某些代币的价值捕获机制比其他代币更弱,这或许有多种原因,包含但不限于因为不同司法管辖区的监管约束以及代币在产品中的运用办法。

关于有特定运用程序的代币来说,产品的每一次迭代都遭到其管理代币功效的约束。但是,正如 Uniswap 和 UNI 代币所表明的那样,因为代币管理的是产品的管理,即使是“弱”价值捕获机制也已被证明是展示代币价值的重要机制。

在 Uniswap 的详细案例中,对 Uniswap 协议的管理对代币持有者来说非常有价值,然后推进了 UNI 代币的价值。

小结

上面评论的内容能够发现他们都首要围绕一件事:社区以及能够为项目开展所推出的叙说。关于一个从 Web2 转向 Web3的公司来说,社区和品牌是重要的,这也是他们所面对的很大的困难。

社区将成为你最大的粉丝和批评者,了解哪些目标来跟踪社区的老练程度是实现代币价值驱动要素之一,而传统的估值目标很难评价这一点。

相同重要的是要记住,代币不该该是产品,而应该用来作为产品的补充、用来获取价值并添加用户体会。假如不确认是否需求代币,请阅览 Outlier Ventures 的这篇文章“您的产品需求代币吗”。

此外,保证产品和用户体会能够解决用户的痛点也很重要。假如一切这些方面都共同,那么您的代币就有最好的机会经过代币价值的定性来捕获价值。

分化代币价值:定量剖析

以定性成分为基础

正如咱们的代币价值系列的第 1 部分和第 2 部分中所评论的,本钱财物的感知价值由多个组成部分组成。上一章首要着眼于定性成分,其间涵盖了代币价值的“无形”方面。这包含社区、叙事和代币功效等方面。

这一章将研讨哪些定量成分有助于本钱财物的感知价值。将定性和定量成分结合起来将有助于解释为什么代币或协议或许会以这种办法估值。这两个方面相同重要,值得期望树立成功的 Web3 事务的创始人给予相同的重视。

定量成分

数据驱动的财物估值已成为传统金融体系中的规范估值办法。无论是经过比较相似公司的市盈率 (P/E)、进行贴现现金流剖析 (DCF)、每股收益 (EPS) 仍是任何盛行的代替定量剖析办法来实现。

在 Web3 范畴这种剖析并不常见。在智能合约技术进步答应在链上构建 DeFi、NFT 和数千种其他运用程序之前,定量数据仅限于经过代币搬运以及向矿工或利益相关者付出的费用。

跟着商场的进一步开展,项目有了真正的事务收入,有满足的数据进行量化剖析,代币价值也将成为出资者所愈加重视的焦点。

代币价值首要包含以下定量组成部分:

总确认价值 (TVL)

总确认价值是现在确认协议价值的规范目标之一。该目标首要适用于 DeFi 范畴,考虑了渠道上确认的一切加密财物的总价值。这或许是借入 Aave 借贷池的财物或存入 Uniswap 流动性池的财物。

TVL 一般是产品商场契合度 (PMF) 的目标,其间确认总量最大的协议从安全视点来看是最值得信赖的,也是最常用的。这是因为流动性流向最常运用的当地,因为这会发生流动性供给者费用。

研讨一个协议 TVL 的网站首要是DeFi Llama。

用户数量

特定产品或协议的用户数量可用于得出该协议的选用率和 PMF。这些数据会在论文中与其他目标一同运用,以确认该产品与竞赛对手比较是否得到了更多的选用。协议的用户数量能够在 Token Terminal 上找到。

收入

Token Terminal 将收入界说为“向代币持有者付出的费用”。该收入来自运用渠道发生的费用,是项目(或代币)作为赢利捕获的剩余收入。该收入不该与咱们将在下面的市销率中看到的费用(销售额)混淆。

收入是扣除或许支交给不同利益相关者的费用后项目应计的剩余赢利。例如,在流动性供给者取得其部分买卖费用后,AMM 取得的收入。

经过监控项意图收入状况,能够确认该项目是否是一家盈余的创收项目,以及该代币是否从该项意图运营中获取了价值。这些赢利或许会也或许不会被代币捕获,详细取决于其运用的代币价值捕获机制。

因为每个项意图价值累积机制都很杂乱,因而有必要了解代币怎么捕获公司发生的价值,因为代币价值捕获没有规范办法。

市值 / 确认总价值 (MC/TVL)

经过将彻底稀释的市值除以渠道上确认的总价值来对项目进行估值。与同赛道的其他竞品项目进行比较,可用于确认公司相关于竞赛对手的价值。

价格 / 销售额 (P/S)

市销率是 Token Terminal 依据项目数据得出的目标。该比率是经过将彻底稀释的市值除以年化收入来核算的。这比率显示了一个项目相关于其发生的收入的估值办法。

价格 / 费用(P/F)

与 P/S 比率相似,P/F 的核算办法是将彻底稀释的市值除以该公司发生的年化费用。这些费用可用于付出该公司答应其运作的利益相关者,例如 AMM 上的流动性供给者。这是一种依据项目相关于所发生的费用的估值办法。

贴现现金流 (DCF)

DCF是一种依据未来现金流量评价出资的办法,并企图依据未来的报答来预测出资今日的价值。因为缺少历史数据、波动性和与新技术相关的极端危险,几乎没有证据表明这种普通股估值剖析被用于加密钱银。

传统的 DCF 的核算公式是:

DCF = CF11+r1+CF21+r2+CF31+r3+ … +CFn1+rn

这里:

CF 1 = 第一年的现金流量

CF 2 = 第二年的现金流

CF 3 = 第三年的现金流

CF n = 额外年份的现金流量

r = 贴现率

贴现现金流法运用贴现率 r 来确认出资的未来现金流是否值得出资。从历史上看,在对一家不老练的前期公司完成 DCF 时,有必要对未来现金流进行折现,以使其与出资前期草创企业相关的危险共同,经过将未来现金流折现 25% 到50%。

Web3 项目尤其是有代币的项目,其钱银政策有很多不同的当地,传统公式来核算加密钱银的 DCF 并不准确。现在,诸如 Token Terminal 之类的数据源使数据变得易于运用,有越来越多的传统办法被选用和修改,以更好地剖析 web3 项目。

这对创始人意味着什么?

定量数据在单独剖析时它的用途是有限的,但当将它们混合在一同时,它们会变得非常有用。神奇的当地在于针对不同的商场条件用不同的办法来权衡每个要素,并整合上一章所提到的定性部分。

每个人在看待问题时都有自己的视点和观念。一些出资者或许垂青项意图收入分配,而另一些出资者则垂青职业开展以及项意图管理状况。这个问题没有正确或过错的答案,本文所给出的东西也只是出资者能够用来估值项目或代币的东西。

作为创始人,了解这些信息是必要的,因为它塑造了你向出资者和社区讲述的故事。经过结合定性和定量数据,您能够向出资者展示为什么您的公司和产品有价值,围绕这些数据开展营销活动,并创立引人注意图叙说。

此时快讯

【SEC:2023财年在加密相关指控方面“富有成果和影响力”】金色财经报道,美SEC公布了2023财年执法结果,该委员会提起了784项执法行动,获得了49.49亿美元的财务没收款(是该机构历史上第二高的金额),并向受损害的投资者分配了近10亿美元。

SEC 表示,2023财年是SEC与加密资产证券相关的执法工作又一个富有成果和影响力的一年。在2023财年,该部门建议采取执法行动,解决加密资产证券领域一系列涉嫌不当行为,包括价值数十亿美元的加密欺诈计划、未经注册的加密资产产品、平台和中介机构以及非法名人兜售。