↯ 要点总结

1. $772 亿成交量 2020年全年,除却Binance与FTX的奇特期权产品,数字财物衍生品期权商场成交量报$772.05亿。受牛市影响,第四季度期权商场体现突出,成交量达$450亿,占全年成交量57.89%。

2. $25 亿 2020年全年权力金总额达25亿美元,期货买卖量与前一天的BTC期权权力金额之间存在着显着联络,BTC期权权力金额的改动方向往往预示着第二天期货商场买卖量的改动方向。

3. 动摇率 2020年,比特币期权商场的隐含动摇率大部分状况下均高于前史动摇率,反映出出资者比照特币商场的心情全体倾向于达观。

4. “一超多强” 期权商场保持“一超多强”商场格式,成交量散布集中于Deribit等少量专业买卖所,以BTC期权合约为主。

5. 新玩家 以bit.com,bitwell等为代表的新式期权买卖所开端进入商场,快速抢占商场比例;而Huobi等大型归纳买卖所也开端了在期权商场的布局。

6. “达观家族” 几乎所有期权相关的从业者都对2021年的期权商场持极度达观心情。多数渠道运营方认为期权买卖量在本年以及将来都将打破新高。

7. 用户特征 Deribit买卖所集中了很多组织出资者,体现为全年多空比稳定在0.5左右上下动摇;新式买卖所及期权规划事务较小的买卖所则招引了很多个人出资者,其典型特征为受投机心情与惊惧心情影响所导致的失衡多空比。

前语

与2020年大火的USDT永续合约和DeFi比较,期权商场似乎一向处于被忘记的旮旯。期权的专业性与高门槛,导致其在数字财物商场中的用户集体一向相对小众。触及期权买卖的相关事务通常会经由Deribit、CME等专业衍生品买卖所进行,一般出资者触摸相对较少。

虽然主流买卖地点期货与现货商场攻城略地,甚至在2020年Q4达到了单家买卖所最高过万亿美元的期货季度买卖量,但这些“巨无霸”在期权商场的试水,都没有引发太大的波澜,改动既有的商场结构。

但这并不代表着期权商场无足轻重。作为重要的危险对冲东西,期权的作用正在渐渐为数字财物商场的出资者所熟知,其买卖量也在全年达到了772亿美元,而在2020Q4单季度买卖量现已达到了450亿美元,全年呈现出指数增加;而bit.com等新式专业期权买卖所的参加,也开端对期权商场现有的结构发起挑战。能够预见,2021年,不仅期权在衍生品商场中的位置将愈发凸显,期权商场结构也将跟着商场的开展而发生深刻改动。

期权买卖量在2020年具有巨大增量的原因在于背面组织和专业出资者的入场,而买卖量比不上现货和期货的原因在于一般用户的数量较少。期权的高门槛特色注定了其用户教育的难度。数字财物商场的投机属性极高,绝大部分一般用户并没有严格的危险管理能力,更没有经过衍生品东西对冲危险的操作习气。这是阻碍期权商场进一步迸发的原因,但一起也是潜在动力。

本次2020年系列年度陈述中,咱们初次将期权从衍生品买卖所陈述中分出,制作了独立的《TokenInsight2020年度数字财物期权买卖职业研究陈述》,包括了2020年期权商场宏观解读、现有触及期权事务买卖所剖析、期权商场用户特征等多个方面。此外,在本次陈述中,咱们应用了更多解读数据的新方法,从多个视点对数字财物期权商场进行挖掘,将许多新发现一一呈现。

2021年,TokenInsight将会上线期权相关模块,供期权商场出资者运用。很快,您就能够在https://www.tokeninsight.com/随时随地查看期权商场中不同买卖所、不同期权产品的可视化实时数据了。

Please Enjoy the Report, Read Our Insights and Find the Next Step.

Wayne, TokenInsight COO

[email protected]

2021.01.20

1. 职业追踪

Q1

① OKEx 正式上线比特币欧式期权产品;

② FTX买卖所推出2020年美国总统大选预测期货合约;

③ Bakkt被确定为洲际买卖所(ICE)成绩增加的重要要素,洲际买卖所(ICE)每股收益同比增加至0.95美元;

④ Bybit推出USDT永续合约。

Q2

① Binance宣告以4亿美元收购CoinMarketCap;

② Huobi DM升级为Huobi Futures,并继续保持衍生品商场成交量第一名;

③ 期权买卖所Deribit中止向日本用户提供服务;

④ BitMEX前COO Angelina Kwan参加Deribit的出资者董事会。

Q3

① Matrixport 推出自营衍生品买卖所Bit.com;

② BitZ 上线锚定伦敦金银商场的PAXG合约,最高支撑400倍杠杆;

③ Huobi 上线期权合约,为业界首个USDT本位正向期权合约;

④ Huobi USDT/USD永续合约正式上线,支撑1x-1000x倍数;

⑤ Bit.com 的比特币期权总买卖额超 3.6 亿美元,仅次于 Deribit 与 CME。

Q4

① 芝加哥商品买卖所BTC期货未平仓量逾越Binance;

② Deribit 买卖所推出履行价为10万美元的BTC看涨期权;

③ 2020年Q4,数字财物衍生品季度成交量初次逾越现货;

④ bit.com 12月比特币期权成交量达到 14 亿美元,逾越CME;

⑤ FTX上线Coinbase Pre IPO 期货合约;

⑥ Kraken宣告将整合比特币闪电网络;

⑦ 芝加哥期权买卖所宣告将创建数字财物衍生指数。

2. 数字财物买卖所职业生态图景

3. 2020年期权商场宏观概略

3.1 商场成交量

“ 2020年期权商场初露头角,年总成交量达$772.05亿,但全体仍然处于前期阶段

2020年全年,数字财物期权正式走出萌发阶段,各大买卖所开端相继布局期权商场。但因为期权产品相对较为杂乱、难度较高,开展期权买卖事务的买卖地点2020年相对较少。本次陈述中核算触及期权事务的买卖所共12家,基本掩盖现有期权商场。

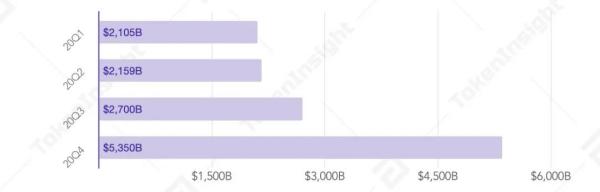

2020年全年,除却Binance与FTX的奇特期权产品,数字财物衍生品期权商场成交量报$772.05亿,受牛市影响,第四季度期权商场体现突出,成交量达$450亿,占全年成交量57.89%。纵观全年,期权买卖量呈指数型增加,未来开展潜力可期。

2020年期权商场成交量(暂未包括奇特期权),来历:skew; TokenInsight

但相较于期货合约商场,期权商场的买卖量仍然比例偏小。同期数字财物衍生品商场期货成交量如左图所示,本年度期货商场成交量为$12.31万亿美元,而期权成交量在衍生品商场中所占比例不过0.62%。

2020年衍生品全商场期货合约成交量,来历:TokenInsight

从买卖量来看,现在期权商场仍处于前期开展阶段,但与期货比较,期权增加潜力更为显着。相较于年头,2020年全年期权买卖量的增幅为期货增幅的3.16倍,达487.5%。

2020年衍生品商场期货与期权成交量比照,来历:TokenInsight

“ 受主流数字财物牛市影响,期权商场全年买卖量集中于第四季度,并在年末完成月买卖量$100亿美元打破

2020年是期权商场的元年。本年度商场日均成交量为$2.11亿美元,受年末牛市影响,最高单日买卖呈现于12月17日,报$13.2亿美元,而日最高买卖量前十亦集中于11月底及12月。最低单日买卖则呈现在1月1日,报$0.093亿美元,低买卖量呈现的日期则多集中于1月与312事情发生后的4月。

2020年期权商场全年逐日成交量,来历:gvol.io; TokenInsight

值得注意的是,期权商场与期货商场、现货商场之间的联络紧密。本次陈述中,TokenInsight运用2020年全年期货前史动摇率、现货前史动摇率、比特币价格等参数,将比特币价格作为控制变量,分别用主流数字财物现货与期货前史动摇率,对期权买卖量进行回归,以查验期货与现货商场对期权商场的影响。

回归成果显现,期权商场的买卖量与比特币价格和期货商场、现货商场的前史动摇率呈现高度显着正相关性。相较于比特币币价,期货与现货的前史动摇率对期权买卖量影响更大,其影响力超出比特币价格影响力逾千倍。考虑到前史动摇率反映商场的危险水平,回归成果表明,关于出资者而言,期权是重要的危险对冲东西。

此外,TokenInsight发现,期货商场的动摇对期权商场买卖量的影响相对高于现货商场,这表明期货出资者更倾向于在出资组合中装备期权,用以对冲或许的商场危险。

3.2 权力金

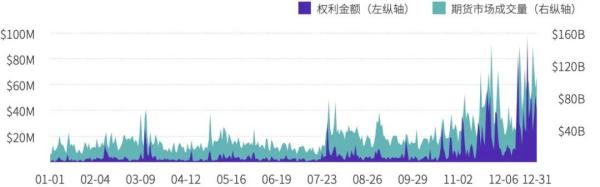

“ 2020年权力金规划伴跟着商场活跃与牛市继续扩张,权力金额的动摇预示着未来期货商场的动摇

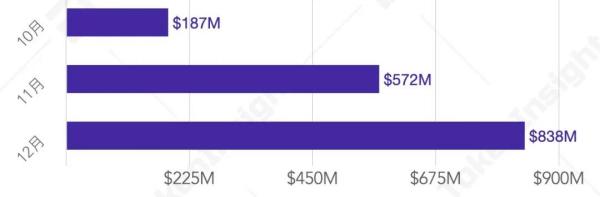

权力金(Premium)是期权的买方为了获得合约付出给卖方的费用,直承受商场动摇影响,反映商场买卖的活跃度。2020年全年权力金总额为$25亿美元,其间第四季度权力金额达$17.39亿美元,占全年比例达68.2%,而同期期货买卖量与现货买卖量总和超$300,000亿美元,达前史新高。组织出资者的大规划进入催生了高企的商场热度,而带来的高危险提高了危险对冲需求,由此引发的活跃期权买卖使得权力金总额大幅提高。跟着2021年数字财物商场规划的进一步扩张,权力金规划亦将随之继续增加。

20Q4各月期权权力金额,来历:gvol.io; TokenInsight

2020年期权商场主流买卖所日权力金额与期货商场成交量比照,来历:gvol.io; TokenInsight

除此之外,权力金的改动也预示着未来衍生品期货商场买卖量的改动。经过将前一天的BTC期权权力金作为自变量,辅以BTC价格、ETH价格、现货成交量、前一天的ETH期权权力金等参数,对期货商场的买卖量进行回归,TokenInsight发现,期货买卖量与前一天的BTC期权权力金额之间存在着显着联络,BTC期权权力金额的改动方向往往预示着第二天期货商场买卖量的改动方向。

究其原因,因为期权的买卖门槛较高,期权买卖者多为专业出资者,特别是组织出资者。组织出资者往往掌握着更多个人出资者难以获得的信息,能够预先发现获利机会与危险,然后经过提早装备期权,确保收益,或削减丢失。

2020各季度全商场权力金额与期货成交量,来历:gvol.io; TokenInsight

3.3 前史动摇率与隐含动摇率

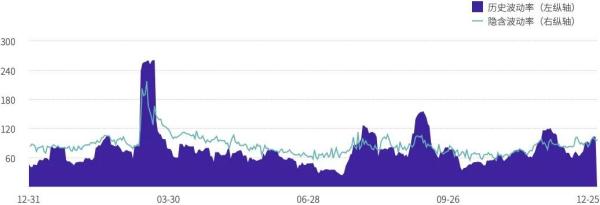

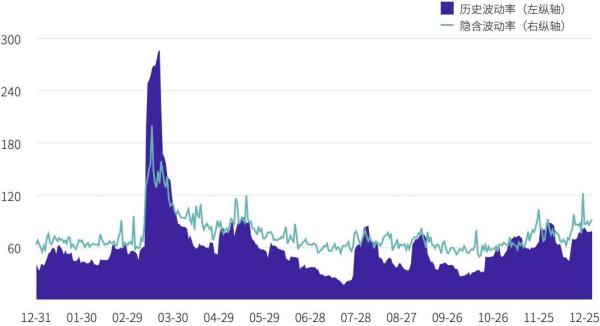

“ 比特币期权商场隐含动摇率大部分状况下均高于前史动摇率,反映出商场心情全体倾向达观

前史动摇率(Historical Volatility)反映了商场的全体前史动态,而隐含动摇率(Implied Volatility)则是根据期权权力金反推的动摇率数值,蕴含着出资者关于商场未来动向的片面观点。纵观全年,除312黑天鹅事情中的惊惧买卖导致前史动摇率与隐含动摇率大幅倒挂的状况外,比特币期权商场的隐含动摇率大部分状况下均高于前史动摇率,反映出出资者比照特币商场的心情全体倾向于达观。此外,隐含动摇率月平均值由年头的65.6抬升23.32%至12月的80.9,这意味着比特币期权定价的继续上涨,从旁边面印证了数字财物商场在2020年的良好开展。

相较于比特币而言,出资者关于规划较小的以太坊期权全体心情较为杂乱。在2020年的ETH2.0逐步上线期间,出资者对其观点纷歧,在期权商场的反映则是以太坊期权前史动摇率与隐含动摇率在2020年的不断交叉,但全体来看,商场心情仍旧以达观为主。

2020年ETH期权前史动摇率与隐含动摇率,来历:gvol.io; TokenInsight

2020年BTC期权前史动摇率与隐含动摇率,来历:gvol.io; TokenInsight

4. 买卖所剖析

4.1 买卖所全体比照

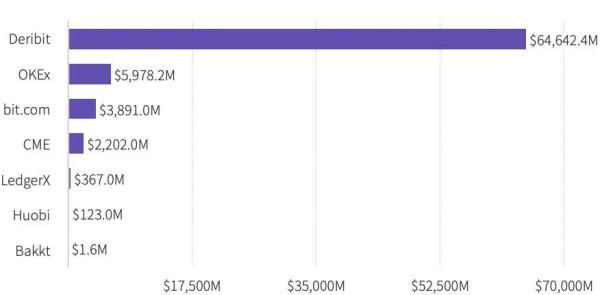

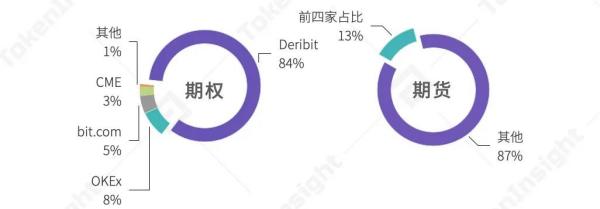

“ 期权商场保持“一超多强”商场格式,成交量散布集中于少量专业买卖所

2020年各期权买卖所成交总量如下图所示。其间,Deribit凭借先发优势仍旧一家独大,占有全年买卖量84%;前四买卖所年总买卖量几乎包括期权商场悉数买卖量,其他买卖所占比则不超1%。2020年新参加期权商场的买卖所共2家(bit.com,Huobi),1家买卖所现实退出期权商场(Bakkt)。

值得注意的是,期权商场的买卖所散布与期货商场大不相同。因为期权的高专业性,处理期权买卖事务的买卖所多为专业衍生品买卖所,而传统大型归纳买卖所则鲜有进入或成交量相对较低。

2020年各期权买卖所成交量(不含奇特期权买卖所与去中心化买卖所)与商场集中度,来历:skew; TokenInsight

衍生品商场比例状况,来历:TokenInsight

注:因为奇特期权买卖所与去中心化买卖所产品数据难以获取或尚不老练,故本次陈述中买卖量核算仅包括传统期权买卖所。

2020年下半年,商场状况开端有所改动。以bit.com为代表的新式期权买卖所开端进入商场,快速抢占商场比例;而Huobi等大型归纳买卖所也开端了在期权商场的布局,相较于上半年,Deribit在期权商场的独占位置开端受到一些挑战,其所占商场比例由上半年的85.74%下降到下半年的83.16%,而bit.com则在半年的时刻内从零开端抢占了6.45%的商场比例,且买卖量仍在迅速增加中。

毫无疑问,2021年的期权衍生品商场结构将会发生必定改动。考虑到期权产品的专业性与杂乱性,Deribit一家独大的局势将会继续保持,但一起,新式买卖所的参加将会敞开期权商场的竞赛年代,构成并巩固2020年下半年开端渐露雏形的“一超多强”格式。

2020年期权买卖所商场半年度占比比照(以买卖量计),来历:skew; TokenInsight

2020年除Deribit以外期权买卖所商场比例占比改动,来历:skew; TokenInsight

注:因为奇特期权买卖所与去中心化买卖所产品数据难以获取或尚不老练,故本次陈述中买卖量核算仅包括传统期权买卖所。

4.2 买卖所分类

虽然触及期权事务的买卖所买卖所数量较少,但其内部分类相对期货而言更为杂乱。本次年度陈述中,Tokeninsight以上线时刻、产品类型、合规等目标,将现有期权买卖所分类为传统期权买卖所、新式期权买卖所、合规期权买卖所、奇特期权买卖所、去中心化买卖所共五类。

2020年年报数字财物期权买卖所分类规范,来历:TokenInsight

4.3 传统期权买卖所

“ 传统期权买卖所亦提供其他衍生品买卖服务,期权商场大额买卖集中于此

在期权商场,现在从事传统欧式/美式期权买卖,且事务存续时刻较长的买卖所首要包括Deribit与OKEx。传统期权买卖所不仅提供期权买卖服务,也一起会提供期货买卖服务。期权买卖量占两家买卖所的全年总买卖量比例分别为30.75%(Deribit)与0.37%(OKEx)。值得注意的是,作为衍生品商场中的大型归纳买卖所,期权并不是OKEx的主营事务。

2020年传统期权买卖所期权与期货买卖量占比,来历:TokenInsight

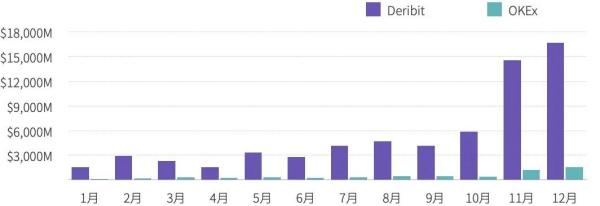

2020年传统期权买卖所逐月成交量,来历:skew; TokenInsight

结合权力金数据能够发现,大额期权买卖多集中于Deribit买卖所。2020年全年,在Deribit买卖所中大额买卖付出的权力金达3.46亿美元,占权力金总量14.68%,其他买卖所则鲜有大额买卖呈现。

2020 Deribit大额与非大额买卖权力金比照,来历:TokenInsight

2020年全年Deribit买卖所逐日权力金改动,来历:gvol.io; TokenInsight

4.4 新式期权买卖所

“ 2020年下半年兴起的新式买卖所多以期权为主营事务,在期权事务中立异许多

与传统期权买卖所比较,2020年新式的数字财物期权买卖所特色较为显着。除Huobi外,bit.com与Bitwell均以期权作为首发与主营事务,以期权商场为基础,逐步向期货、衍生品商场扩展,避免了与数字财物商场中已有的大型买卖所直接竞赛。此外,新式期权买卖地点期权事务中做出了许多立异,如bit.com的结构化衍生品产品,以及Bitwell的山寨币期权等。

2020年新式期权买卖所逐月成交量,来历:skew; TokenInsight

以7月建立的bit.com买卖所为例,2020年买卖量中,其61.66%的买卖量来自于期权,挨近三分之二;而只要略超三分之一的买卖量来自于期货。不同于大型归纳买卖所,bit.com专注于期权产品研发与期权买卖,故其商场比例扩张速度十分显着,其买卖量从8月的1.93亿美元迅速增加至12月的14.25亿美元,增加率达638.3%,2020年下半年总买卖量便已占有商场总额6.45%,成为2021年期权商场的重要角色之一。

与之比较,由现货/期货商场向期权商场浸透的期权商场新式买卖所,事务量增加相对缓慢,即便在12月,绝大多数仍旧无法打破5000万美元买卖量大关,凸显出期权商场的专业性与高门槛。但考虑到此类买卖所体量庞大、用户众多,一起具有专业的团队基础,其在2021年的开展潜力不可小觑。

2020年新式买卖所期权与期货买卖量占比,来历:TokenInsight

4.5 合规买卖所

“ 合规买卖所商场比例萎缩,仍有较大提高空间

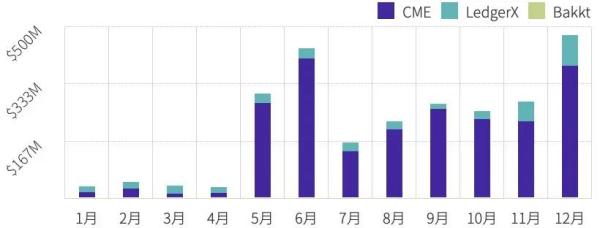

Bakkt、CME和LedgerX为期权商场中的合规买卖所,但成交量相对有限,2020年全年成交量仅为25.7亿美元,占期权商场总买卖量3.33%。三家合规买卖所中,来自传统商场的老牌买卖所CME在2020年取得了稳定增加,其期权买卖量由1月的1800万美元上升至12月的3.86亿美元;LedgerX买卖量相对较小,最高买卖量记载呈现在12月,仅为9000万美元,而全年买卖量亦仅有3.67亿美元。Bakkt则出于事务调整等要素,于2020年年头中止期权买卖退市。

2020年期权商场合规买卖所成交量概览,来历:skew; TokenInsight

因为2020年下半年新式买卖所参加期权商场竞赛,合规买卖所所占比例由上半年的5.29%下降至2.78%。合规买卖所受限较多,且期权产品品类相对保存(如CME仅有BTC期货期权产品),导致合规买卖所并未成为期权商场主流。

虽然数字财物衍生品合规系统尚处于前期阶段,但数据表明,商场存在关于期权的合规买卖的需求,此类买卖所具有并保持着必定的商场位置与潜在开展机遇。但是,合规系统的完善受到多方面要素的影响,就现在而言,合规买卖所的买卖活跃度仍有较大提高空间。

2020年合规买卖所成交量占比,来历:skew; TokenInsight

4.6 奇特期权买卖所与去中心化买卖所

“ 奇特期权在期权商场中并不遍及;去中心化期权买卖所处于探究阶段,潜力可期

2020年,奇特期权(Exotic Options)产品开端进入数字财物期权商场。奇特期权是比传统期权(规范的欧式或美式期权)更为杂乱的出资衍生品,包括二元期权(Binary options)、跨式期权(Straddle)等。

经营奇特期权事务的买卖所首要包括Binance与FTX两家。Binance于2020年4月推出币安期权 (Binance Options) ,一种只能够买入、到期时刻极短(按分钟、小时计,最长不超过1天)的改进型二元期权。而FTX在期权事务方面则以MOVE动摇率合约(一种跨式期权)及相关结构化产品作为主打产品。但相较于传统期权产品,奇特期权的理解难度相对更高,用户承受度难以确保,因此在期权商场中并不遍及,买卖量也相对而言较少。

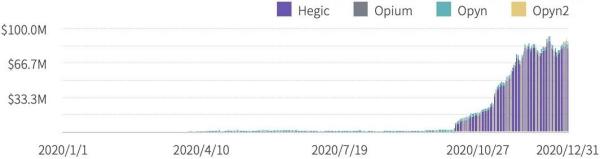

2020年另一亮点是去中心化期权买卖所。与传统的中心化买卖所比较,去中心化期权买卖所/协议中的期权产品均基于链上智能合约构建。此外,去中心化买卖所中的期权产品多为能够随时行权的美式期权,而非中心化买卖所中常见的欧式期权(部分项目开端从美式期权转为欧式期权)。部分去中心化买卖所允许任何人上架任何方式的衍生品(如Opium),使得产品更加多元化,但也增加了期权商场内部的危险。

现在,链上期权产品仍处于探究阶段,因为期权的专业性和高危险性,从锁仓量视点看,去中心化买卖所的锁仓量仍然相对较低(2020年所有去中心化买卖所总锁仓量仅为4.728亿美元)。

2020年期权商场去中心化买卖所锁仓量概览,来历:debank; TokenInsight

5. 产品概览

“ BTC期权合约占有肯定主流,ETH等主流数字财物期权开端逐步部署上线

2020年,期权买卖仍然围绕着主流数字财物,特别是比特币进行。如下图所示,BTC期权合约成交量占比达89.62%,而ETH期权占比仅略超10.38%,其他合约成交量则相对更少,难以核算,与期货商场主力合约比例大不相同。

2020年期权商场主力合约成交量比照,来历:skew; TokenInsight

期权商场与期货商场处于开展的不同阶段,或许是该现象构成的首要原因。2020年之前,期权商场仍旧处于萌发状态,故触及期权事务的买卖所为确保产品流动性,在挑选标的财物时只会挑选前史时刻较长、占商场比例较大的主力数字财物。

但是,跟着期权买卖在2020年下半年迸发,比特币以外的数字财物期权需求跟着期货与现货买卖量的大幅抬升而逐步凸显,因此,各大期权买卖所布局非比特币期权的时刻多集中于2020年6月以后,导致以ETH为代表的非比特币期权全年成交量相对较低。跟着非比特币期权的开展,2021年,期权商场合约产品结构将逐步发生改动,预计非比特币期权将会逐步占有更多商场比例。

2020年首要期权买卖所合约散布比照,来历:skew; TokenInsight

6. 热度与用户特征

6.1 用户热度

“ 关键词“Bitcoin Options”查找热度在年末达到峰值,查找用户多为专业人士

用户查找热度往往能够反映出某类产品与概念在国际范围内的承受程度,一起归纳其他影响要素,可在必定程度上推断其用户特征。

以期权商场的主力BTC期权为例,2020年,针对关键词“Bitcoin Options”的查找从10月于2020年年末抵达顶峰,但全年大部分时刻内,关于该关键词的查找热度围绕在33热度值线邻近上下动摇,与“BTC Futures”等关键词比较热度较低,且与商场突发事情(如312等)无相关性,但与消除突发要素影响后的商场全体开展趋势较为挨近。

2020年 Bitcoin Options Google热度趋势图,来历:Google Trend;TokenInsight

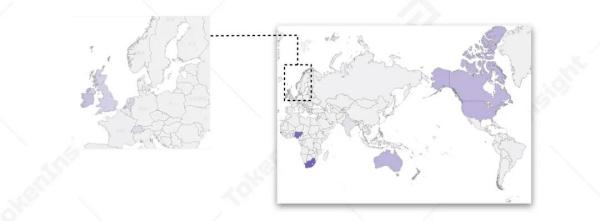

查找热度来历方面,热度排名前五的国家/区域为南非(100)、尼日利亚(91)、新加坡(70)、新西兰(49)、澳大利亚(37)。值得注意的是,除尼日利亚外,南非、新加坡、新西兰、澳大利亚均为国际重要的金融衍生品买卖商场。

2020年 Bitcoin Options Google热度散布图,来历:Google Trend;TokenInsight

对查找热度的回归则进一步透露了更多有关用户集体的相关信息。Tokeninsight在回归影响因子中,归纳考虑了期货合约前史动摇率、现货买卖量、期权权力金、比特币价格、比特币期货关键词查找热度等要素。回归成果显现,比特币期权查找热度与期货查找热度无直接联络,亦与现货买卖量、期货商场的前史动摇无显着相关,而比特币期权关键词查找热度与权力金的改动呈显着正相关,且权力金的影响大于来自其他要素的影响。这意味着期权买卖的用户并不是在看到来自现货或期货商场的信息后,遵循“现货-期货-期权”的路径进入期权商场,而是更倾向于挑选直接查找进入。

对上述现象的一种或许的合理解释是,在查找引擎上查找期权买卖的用户多为专业人士,如买卖员、出资司理、资深个人出资者等。专业人士多具备足够金融基础知识,熟知期权、期货、现货商场间联络,因此会直接挑选查找比特币期权相关信息,寻找有用资讯或直接经过查找引擎进入买卖所进行买卖。这也一起解释了期权查找量不如期货的另一方面原因:期权的专业性导致现在难以对一般用户发生足够招引力。

6.2 用户特征

“ Deribit买卖所集中了很多组织出资者,而期权事务规划较小的买卖所多以个人出资者为主

多空比(Put/Call Ratio)与大额买卖权力金额是反映数字财物期权买卖所用户特征的重要目标。组织出资者买卖时多为大额买卖,而个人出资者基本为小额买卖;组织出资者进行出资操作时多以有经历的买卖员/基金司理为主,以团队为单位进行,故出资操作相对慎重,且较难呈现极点出资行为;而个人出资者进行操作时会受投机心情或商场行情影响,易呈现惊惧出资行为与极点出资行为。

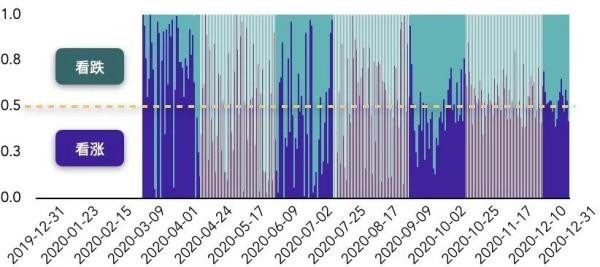

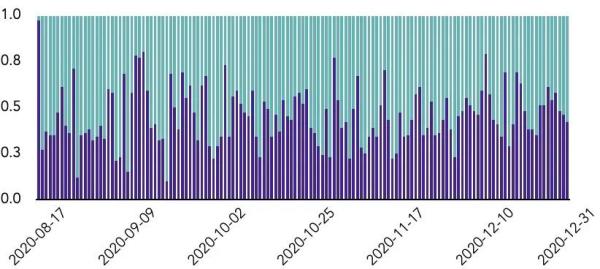

下图为Deribit买卖所2020年全年多空比。结合大额买卖相关信息,能够发现,因为集中了很多组织出资者,Deribit买卖所内的用户集体相对而言较为老练,“312”事情及比特币在2020年呈现的几回震荡行情并未对多头和空头两边构成显着影响,多空比一向保持在0.5邻近上下稳定动摇,全年未呈现多空两边显着失衡景象。

2020年Deribit买卖所期权全年买卖多空比,来历:gvol.io;TokenInsight

与Deribit比较,新式买卖所及期权规划事务较小的买卖所则招引了很多个人出资者,其典型特征为受投机心情与惊惧心情影响所导致的失衡多空比,如下图OKEx与bit.com买卖所期权买卖全年多空比数据图所示。在“312”事情发生前后,OKEx买卖所内出资者一度呈现了悉数看涨和悉数看空的状况,在随后数月的比特币震荡中也呈现了相似景象,而bit.com在8月正式上线期权买卖事务后,期权多空比动摇亦相对较大。但跟着用户集体的老练和迭代,在10月牛市敞开后,各买卖所多空比逐步开端向0.5邻近收敛。

2020年OKEx买卖所期权全年买卖多空比,来历:gvol.io;TokenInsight

2020年bit.com买卖所期权全年买卖多空比,来历:gvol.io;TokenInsight

注:受数据来历约束,OKEx买卖所多空比数据从2002年3月13日起开端核算;bit.com于2020年8月17日正式上线期权事务,故核算数据中仅包括上线后数据。

7. 监管动态

8. 未来展望

“ 期权商场将占有衍生品商场20%比例,结构化理财产品将更为商场所欢迎,简单奇特期权将成为衍生品买卖所布局重点

2020年关于数字财物期权商场而言,无疑是十分重要的一年。跟着期权日买卖量打破1亿美元大关,期权商场的体量现已足以支撑包括期货危险对冲、现货危险对冲等一系列需求。据业内人士估量,跟着期权商场进入上升迸发期,2021年期权商场期望将达到100亿美元日买卖量、全年买卖量达到期货买卖量20%的规划。

但是,因为期权商场的专业性、高门槛性,传统期权产品关于个人出资者而言,往往入门难度过高,难以招引足量客群。针对该问题,现在市面上构成了两种解决方案:一种是将期权与期货、现货等产品打包,构成结构化理财产品分割零售,用户无需亲自操作,而资金经过结构化理财产品交由专业团队打理;另一种则是针对个人出资者,推出较易理解的奇特期权产品,满意其期权买卖需求。

2020年,先后有多家大型衍生品买卖所试水奇特期权。但现实证明,现在奇特期权产品因为缺少沉淀,远未达到老练阶段,也难以被个人出资者所承受。因此,奇特期权产品将仍处于探究阶段,但也将会在新的一年中随时刻迭代,逐步老练。但关于个人出资者而言,结构化理财产品也许是更合适的挑选,而期权产品则更为组织出资者所承受,然后带来商场分化:期权商场将更为专业化、专门化,关于客户的获取将以组织出资者为主,一起统筹吸纳更多个人出资者参与。关于传统期权商场而言,竞赛将围绕着专业期权买卖所进行,大型衍生品买卖所与归纳买卖所将以结构化产品为主;但在奇特期权商场,从争夺个人出资者用户视点动身,将会有很多来自期货商场、现货商场的买卖所挑选在此布局,竞赛也将更为激烈。

视野开拓

特别是在政府高度管制金融和国有金融垄断的情况下,各种资产价格扭曲和畸形资产泡沫层出不穷,就不奇怪了。 不是所有国家都能把这些资产、未来收入流转变成资本,能这样做的前提条件是这些资本源的产权被明确界定、能被买卖,最好是能以产权契约的形式自由买卖。 第二是企业财产和未来收入流,第三是社会个人和家庭的未来劳动收入,第四是政府未来财政收入。——这四类财富是任何国家的核心资本源。 第二阶段改革的直接效果是将以下四大类“财富”转换成“资本”,使中国的金融资本大增。 根本上讲,货币是将“财富”卖掉的所得,资本是以产权契约、金融票据、证券契约等形式将“财富”资本化的所得,是资产和未来收入流的“产权证 一个国家对“东西”、对未来收入流进行资本化的能力,也就是市场、契约与产权制度,决定了这三者间的距离。 通过将部分未来收入以“产权证”(抵押)形式流动起来,未来收入流也能成为资本。 只有在产权保护制度和契约权益保护相对可靠的情况下,土地即使不卖掉,也可以被抵押转换成资本。这时,土地的“产权证”就最重要,“产权证”的流动性使土地权成为资本,以资本的形式让土地所承载的财富赚更多的钱。 任何强化国富民穷局面的举措,显然是在民主法治的道路上开倒车 只要国家的负债足够高、只要继续发债的需要还在,国债价格的下跌必然逼着政府对其政策或法律做出修正。公民投票是民主制度的重要形式,但投票无法天天进行,而证券市场对国家的监督、评估、定价却是每时每刻的! 交税是提醒公民权利、感受政府权力的最具体方式。不需要征税也能自己富有的君主或者政府,其制度必会走向专制。 美国金融之父汉密尔顿的创举的意义也在于,他让这三只债券成为反映美国未来前景的晴雨表,债券价格就是市场对美国未来的定价。 文化价值的目的第一是最大化人活下去的概率,第二是最大化个人的自由。 金融市场正在把中国家庭从利益交换中解放出来,让家庭的功能重点定义在情感交流...-《金融的逻辑》