刚步入2021年,ETH便展现出惊人的上涨态势。1月1日ETH开盘价为736.42u,19日北京时间晚8点,来到1438u的前史新高,年头至今涨幅超越90%,同期BTC涨幅为28%。(关于前史新高,不同渠道有差异,coingecko显现前史最高为1448u,火币显现最高为1422u)

跟着BTC打破前高敞开牛市,作为仅次于BTC存在的ETH自然也不会被商场落下,打破2018年至高点其实是早已能够预料之事,因而社区并未表现出特别的热心。乃至不少出资者以为,ETH打破前高之后将会敞开加速暴升。

在这个重要前史节点,ETH的相关链上数据也在发生微妙的改变,这些数据的改变有助于我们去了解和判断当时ETH所面对的境况,以及为日后研究其走势供给依据。下面我们一同来看一下ETH的相关目标、数据和动态的改变。

原因1:大户囤积

加密剖析公司Santiment在其官方推特标明:在曩昔的两周里,持有至少1万枚ETH的鲸鱼地址数量从1171个增至现在的1220个,增加了4.2%。

据glassnode数据显现,在曩昔一段时间内,ETH总地址数量不断增加,具有10k枚以上ETH的地址数量增加,而具有10k枚以下ETH的地址数量在相应地削减,持有1-100枚ETH的地址数量乃至在12月19日呈现暴降。

不难看出,巨鲸大户们正在悄然囤积ETH,而散户却逐步被洗盘出局。散户的出局多是因为投机,而大户的囤积,则预示着有更多的巨鲸看好ETH未来的开展。

原因2:ETH2.0质押导致流动性紧缩

CryptoQuant CEO Ki Young Ju称,似乎像BTC商场一样,卖方流动性紧缩开始冲击ETH。

据CryptoQuant数据显现,曩昔几天,交易所持有的ETH数量大幅削减,现在交易所剩817万枚ETH。从2020年5月,交易所持有的ETH数量从峰值1411万削减到如今817万,下降了42%。

交易所储备量的下降,阐明ETH正在从交易所中流出,流出的ETH有或许会放到钱包囤积,或许或许被质押在ETH 2.0存款合约中。

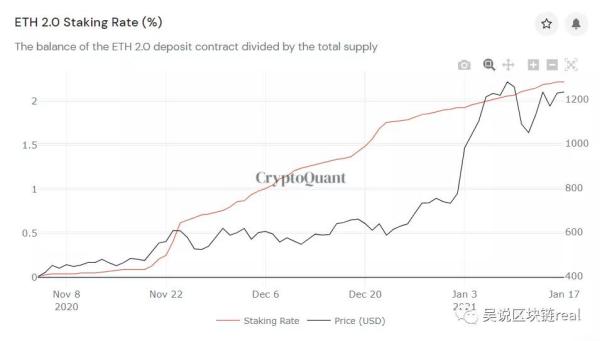

与交易所持有ETH数量下降相对的,是ETH 2.0典当率的上升,当时ETH 2.0典当率为2.22%,也就是说有2.22%的ETH供应量都被质押在ETH 2.0存款合约中。交易所储备量的下降,质押率的上升,将会使ETH流动性紧缩,而流动性的不足将会成为ETH价格长期上涨的动力。

活泼验证者人数代表在ETH 2.0上质押32枚ETH而且成功激活为验证者节点的数量,该目标能够用于追寻ETH 2.0推动进展和反映出大户对ETH 2.0项意图支撑。

据beaconcha.in数据显现,当时验证者人数为63601名,每天最多有900名新验证者参加。曩昔一个月内,活泼验证者人数在稳定地不断增多,标明大户们对ETH 2.0的未来是坚定看好的,而且乐意将自己所持有的ETH进行质押。

依照现在进展,预计在2021年8-9月份进入下一阶段。跟着ETH 2.0的推动,ETH质押数的增加,商场上流通的ETH将会进一步削减,这同样验证了ETH面对流动性紧缩的观点。

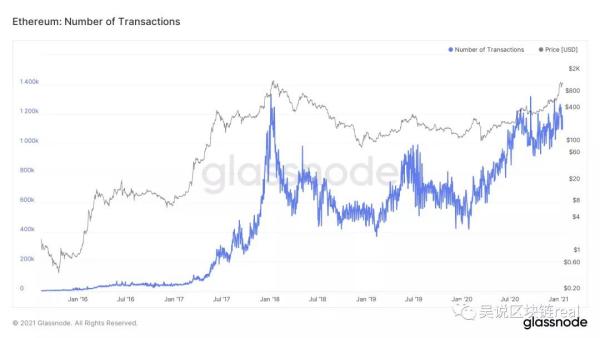

原因三:出资者对ETH的交易热心

据glassnode数据显现,ETH近期交易量已逼近2018年币价峰值水平。与2018年交易量的暴增暴降不同,本轮行情ETH交易量全体维持在高位震动,这显现了出资者对ETH的出资热心不是冲动性的,大有在蓄力的感觉,相信ETH打破前高不会是本轮行情的结尾。

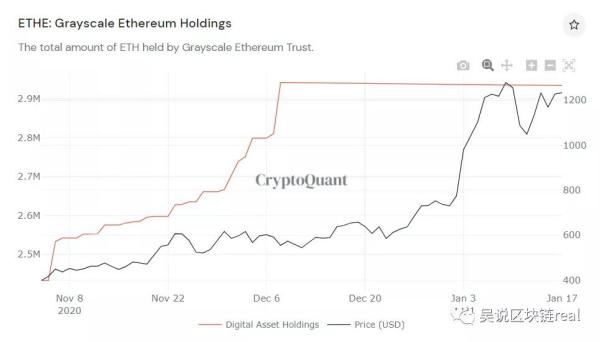

原因四:组织加持

灰度加密钱银信任基金在12月末宣布暂停承受新出资,有一部分出资者以为,灰度入市放缓会增加相关钱银对价格修正的或许。据CryptoQuant数据显现,灰度组织在12月8日后便没有再买入过ETH,当时灰度ETH持有量为2934107枚。

在灰度停止买入期间,ETH价格并没有因而而呈现价格的放缓,相反上涨的力度远超跌幅。这有一部分原因是除了灰度,商场上还有很多组织在重视着BTC和ETH为首的干流加密钱银出资机会。

据相关消息标明,芝加哥商品交易所(CME)将在2021年2月8日推出ETH期货,现在正在最终的检查阶段。在曩昔一年,BTC在CME交易所期货交易量不断发明前史,与此同时比特币的价格也在一步一步打破新高。

假如ETH期货顺利推出,ETH跟随BTC的脚步登上CME,新的出资者带来新的资金进场,ETH的交易量也会不断增加,传统出资者的进场将会把ETH的价格推上新的高度。

散户出局大户增加,ETH面对流动性紧缩,交易量的高位蓄势震动,组织的继续重视以及即将迎来的严重利好,都是ETH打破前高的重要助力。

视野开拓

永久性投资”的传统概念 在一代人以前,“永久性投资”是一个金融领域的股票惯用语,针对保守型投资者的典型购买行为,主要包含三个概念: (1)意在无限期持有; (2)只对年度收益感兴趣,不在意本金价值的波动; (3)不考虑影响公司未来发展的因素。 根据定义,所谓稳健的投资,就是在除了付息日或股息发放日以外的任何时候,尽可以将它们抛诸脑后。 这种对于高等级投资品的传统看法第一次受到严重质疑是在1920-192年的经济萧条期,因为该投资策略的表现难以令人满意。很多投资者认为他们持有的证券是安全的,不需要进行检查,然而最终却遭受了巨大损失。虽然经济在接下来的七年里逐渐转向繁荣,但不同类型的投资证券受到了不同的影响,传统意义上的完美证券一一“金边证券”遭受到持续增加的损失。因此,早在1929年的市场崩盘之前华尔街就已经形成了新的原则一一忽视过去的投资会产生风险,因此需要通过定期审查和监督所持有的证券来控制投资风险。这个原则与以前的投资实务截然不同可以被总结为一句格言:“没有永久性的投资。”-《证券分析》