作者 / LongHash Joe Wang

来源 / LongHash

Coinbase 作为美国规划最大的合规数字钱银买卖渠道在 2020 年 12 月 8 日高调公布,其公司已向美国证监会 SEC 递交了 S-1 上市请求文件。8 年间,前 AirBNB 工程师 Brian Armstrong 与前高盛的买卖员 Fred Ehrsam 两位年轻人,将一个来自旧金山的加密钱银买卖所打造成了一个服务于 3500 万用户的新生代金融渠道。

有趣的是,Coinbase 前期专注为美国客户提供服务,近年来对全球区块链职业的影响力日益增强。近期跟着美国华尔街组织投资者的争相出场,比特币(Bitcoin)价格在 2021 年 1 月加快上涨打破 4 万美元一枚,打破十年前史高点,截止 1 月 14 日比特币市值约 6955 亿美元,仅次于互联网巨子 Facebook,超越我国互联网公司阿里巴巴市值。

转型新范式的金融服务渠道

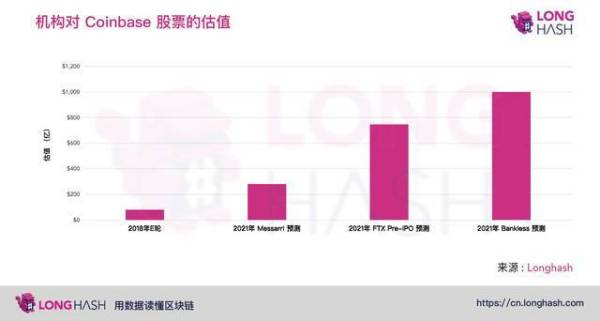

2018 年是 Coinbase 的一个时间节点,山君全球基金(Tiger Global Management)领投的共 3 亿美元 E 轮融资让其时的 Coinbase 取得了 80 亿美元的估值。尔后 Coinbase 的 IPO 上市传闻便流传开来。

取得融资后 2 年多,Coinbase 没有着急上市,而是敞开了版块布局和收买吞并创业公司,并扩大其事务版图和估值。经过重组事务模块和收买的方法,新一代的 Coinbase 轮廓逐步清晰,例如,晋级旧版本 GDAX 买卖所为 Coinbase Pro 实现买卖事务晋级,经过收买 Tagomi、Routefire 等买卖基础设施扩大其商场占有率等。

现在 Coinbase 有分别面向组织和个人的两大事务板块,旗下包含 9 个产品,覆盖前期项目孵化、发币上所组织买卖、支付和出入金等,实现了一个完整的生态闭环。如高调买入 7 万枚比特币的美国上市公司 MicroStrategy 正采用了 Coinbase Prime 的组织服务,经过高频算法买卖下降冲击本钱(price impact)协助客户购买并保管比特币,为 MicroStrategy 节省了数百万美元本钱。

融资后的 3 年,Coinbase 从专注数字钱银的买卖所逐步发展为数字钱银的综合服务商,估值随之增加。

董事会迎来剧变

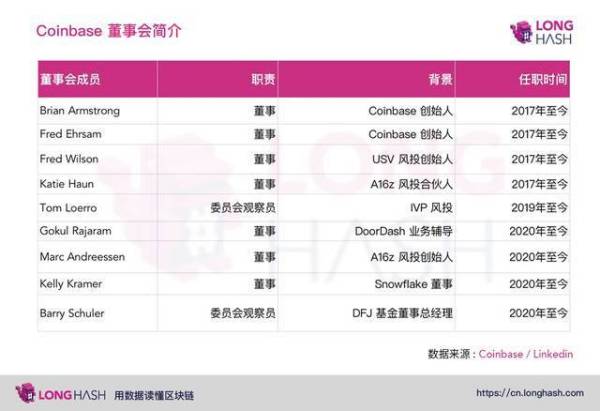

在 Coinbase 递交 S-1 上市文件前,其董事会成员及管理层架构经历过大幅调整。现在董事会由 2 位创始人和闻名互联网危险投资人及多家知名互联网上市企业董事成员共 9 位组成。其间 4 位 2020 年被新任命为董事会成员,并出现了知名新式上市公司如 DoorDash、Snowflake 的董事会成员及前期投资组织创始人为其战略决策保驾护航。

前 Coinbase 首席合规官 Brian Brooks 于 2020 年 4 月成为美国钱银监理局 OCC 的署理负责人,至今致力于在监管层面协助美元安稳币的合规化。从 12 月 18 日 Coinbase 宣告提交 s-1 请求后,12 月 19 日高盛宣告将负责 IPO,随后 12 月 23 日美国证监会 SEC 批准企业在纽交所直接上市后也有媒体猜想 Coinbase 可能会采用 DPO(Direct Public Offering) 方法上市,12 月 29 日据 TheBlock 报道 Anil Gupta - 前 Facebook 投资者关系负责人将会负责 Coinbase 上市的投资者关系 IR 事务。

Coinbase 管理层的大幅度变化,正为其上市做最后的准备。

商场点评纷歧

区块链与加密钱银一向饱受外界争议,区块链风投公司 Paradigm(范式本钱,Coinbase 联合创始人创立的风投)的联合创始人 Matt Huang (字节跳动天使投资人)曾点评加密钱银是被职业内助高估,一起被职业外的人低估的职业。这种状况也可能会发生在即将上市的 Coinbase 上,加密钱银的拥趸们极度达观,而保存人士则以为数字钱银的实验是一场闹剧。

区块链从业者也给出 Coinbase 不同估值解读。Messari 分析师 Mira Christanto 给出 280 亿美元的估值,而闻名衍生品买卖所 FTX 也在 12 月推出的 Pre-IPO 通证代币产品,截止于1月14日,其商场估值约 747 亿美元。这两个数字分别是 3 年前 Coinbase E 轮融资估值的 3.5 倍和 9.97 倍。区块链媒体 Bankless 则给出了高达 1000 亿美元的估值,且许多区块链业内从业人士皆给出活跃的商场预期,以为 Coinbase 的上市会对整个数字钱银业态产生久远的活跃影响。

而另一方面,宏观投资人 Raoul Pal 则以为 Coinbase 的上市行为(IPO)可能会对比特币价格产生负面影响。Coinbase 上市将吸走组织在加密钱银方面的投资,组织流动性将离开比特币商场。组织投资者可能会理性挑选投资于 Coinbase 的股票,而不是直接购买比特币。过多的来自组织的重视可能会提早的透支了这个新式范畴,同理如 2017 年的 ERC20 融资泡沫,过多的资金涌入随后迎来的是长达 3 年的数字钱银熊市。

2021 年数字钱银职业的组织化进程加快,除了 Coinbase 的上市请求,互联网巨子 Facebook 的安稳币项目 Diem(之前为 Libra )也预计在一季度推出。跟着巨子的出场与比特币的价格大涨,职业外的主流媒体呼声也转从“空气泡沫”转为了“科技革新”。虽然商场预期纷歧,但是在国际加快“数字化“的大环境下,存活了几千年的金融利率生意正面临着这一代”未来主义者”发出的挑战。

LongHash,用数据读懂区块链。

视野开拓

任何初始的政府刺激,例如增加政府支出的某个项目,让人们赚到钱,然后再由他们花出去。初始的政府刺激是“第一轮”。政府所花的每一美元最终都会变成某些人的收入,有收入在手,他们就会将此收入再花出去一部分。这个比例就是MPC(边际消费倾向)。因此,支出的初始增加会带来第二轮支出,这轮支出是由人们而不是由政府花费的。这些支出又会成为某些人的收入,其数额为MPC美元,这些人也花费收入的一部分,即相当于MPC2美元,这就是第三轮。不过,这个过程不会终止。随后是一轮接一轮的支出,因此,政府最初支出1美元的效果是(1+MPC+MPC2+MPC3+MPC4…)美元。所有这些数值的总和并不是无穷大,它实际上等于1/(1–MPC),此数值即凯恩斯乘数。但是,这个总和可能要远大于第一轮的政府刺激。若MPC为0.5,凯恩斯乘数就是2;若MPC为0.8,凯恩斯乘数就是5。 乘数理论说明,支出的小幅下降会产生放大效应。如果人们由于担心发生像1929年那样的股市崩盘而反应过度,导致消费支出产生实质性的小幅下降,那么,这就像是一个具有负面效应的政府刺激。人们的消费每削减1美元,就会有另一轮削减支出,然后,一轮接着一轮。这意味着,经济活动的下降会远大于初始的冲击。因为遭受多轮负的支出冲击,经济会陷入更深的危机,所以大萧条会持续多年。该理论获得了广泛赞誉(只不过没有立刻付诸政策实施),因为它形象地再现了大萧条在1929~1933年日益加深的场景。 当经济开始下行时,信心变动对收入的影响就特别大,而且具有决定性,但在另一些时候就不那么重要。信心低落导致信贷市场冻结,放款人不相信能收回贷款。在这种情形下,那些有消费意愿的人发现,他们难以得到所需的信贷;那些供货商发现,他们难以获得所需的流动资金。其结果是,通常的财政政策(政府增加支出或减税)的乘数都会减小,而且有可能更小。我们建议政府设定两个目标来解决当前的危机。第一...-《动物精神》