作者 | Benjamin Simon,Deribit研究员

算法安稳币能否真实完成长时间生计?算法安稳币会不会总是遭到极点扩张和缩短周期的影响?算法安稳币的哪种愿景更有说服力:简略的rebase形式还是多通证铸币体系或者是其它?

2014年有两篇关于安稳币的学术论文值得咱们细细品读,一篇是费迪南多·阿梅特拉诺的《哈耶克钱银:加密钱银价格安稳处理计划》,另一篇是罗伯特·萨姆斯的《加密钱银安稳研究:铸币份额》。阿梅特拉诺认为,由于通货紧缩的特性,比特币不能充分履行钱银所需的记账单位功用。相反,他提出了一种以规矩为导向、弹性供应的加密钱银,可以依据需求完成“rebase”(即按份额改动一切代币持有者的钱银供应量)。

在《铸币份额》中,萨姆斯提出了一个相似模型,但有一个很大的不同点。萨姆斯模型没有选用rebase机制,而是由两种代币组成,即钱银弹性供应和网络投资“份额”。关于后者财物具有者,萨姆斯称之为“铸币份额”,是供应量正添加带来的通货膨胀奖赏的仅有承受者,也是钱银需求下降和网络缩短时债款担负的仅有承当者。

敏锐的加密调查者认识到,阿梅特拉诺的“哈耶克钱银”和萨姆斯的“铸币份额”不再是学术抽象名词。“哈耶克钱银”与2019年上线的Ampleforth协议几乎如出一辙,Ampleforth在2020年7月爆发,市值超越10亿美元。近期,萨姆斯的“铸币份额”形式在不同程度上成为Basis、Empty Set Dollar(ESD)、Basis Cash和Frax算法安稳币的根底。

现在,算法安稳币大行其道,摆在咱们面前的问题,与六年前阿梅特拉诺和萨姆斯论文所面临的问题并无不同。在文章开始所列出的问题还没有结论,也还还需求一段时刻才干达成广泛共识。可是,本文企图从榜首准则推理动身,结合最近几个月的阅历数据,浅显易懂地来评论其中的一些根本问题。

1. 安稳币布景

算法安稳币是一个独立的国际,但在深入研究之前,十分有必要说一说安稳币。(现已对安稳币十分了解的读者可以略过或越过本节)。

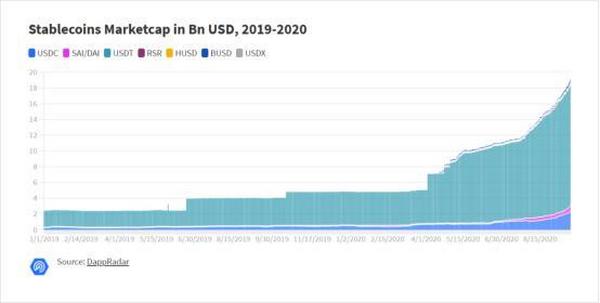

在比特币被组织滚雪球式应用、DeFi热潮和以太坊网络升级的影响下,安稳币在这过程中一向狂欢,总市值现已超越了250亿美元。这种指数式式的添加引起了加密圈以外组织的注意,甚至包含美国众多议员。

大体上,咱们可以将安稳币分为三类:以美元为根底的安稳币、以多财物池作为超典当安稳币和算法安稳币。咱们在本文中的重点是终究一类,可是也需求注意到其它类别的安稳币的优点和缺点,由于了解这些权衡将使咱们可以杰出算法安稳币的价值建议。

榜首类安稳币,包含USDT和USDC,以美元为根底,并可1对1兑换美元,还包含BUSD等依据中心化买卖所的安稳代币。这些安稳币具有本钱功率(即没有过度典当)的优势,但其许可的中心化性质意味着用户或许被列入黑名单。、

第二类是多财物典当的安稳币,包含MakerDAO的DAI和Synthetix的sUSD。这两种安稳币都是由加密财物进行超量典当的,并且都依托价格预言机来坚持与美元挂钩。与USDT和USDC这样的中心化代币不同,这些代币可以无需许可地铸造。值得注意的是,USDC这样的中心化财物可以作为典当品。此外,这些安稳币的过度典当性质意味着它们具有高本钱密集型、高动摇性、高关联性,这使得这些安稳币在过去很简略遭到加密冲击。

第三类是算法安稳币。算法安稳币是一种代币,它以确定性的办法(即便用算法)调整其供应量,以使代币的价格朝着价格方针的方向移动。在最根本的层面上,算法安稳币在高于价格方针时扩展其供应量,在低于价格方针时会缩短。

与其它两类安稳币不同,算法安稳币既不能1对1兑换美元,现在也没有加密财物典当品支持。最重要的是,算法安稳币一般具有高反射性,即需求在很大程度上彻底是由商场心情决议,这些需求方的力量被转移到代币供应中,而代币供应终究或许成为一个反馈循环。

2. 反射性与算法安稳性的悖论

算法安稳币要想长时间存在下去,必需求完成安稳。由于算法安稳币存在内反射性,这对许多算法安稳币来说尤其难以完成。算法供应改动的目的是反周期循环,扩展供应必然会下降价格,反之亦然。但是,在实践中,供应改动反射性扩大方向性动力,特别是关于那些没有遵从“铸币份额”形式,将安稳币代币与计价和债款融资代币分隔的算法模型。

关于非算法安稳币来说不触及博弈论和谐,每个安稳币(至少在理论上)都可以兑换等量的美元或其他形式的典当品。相比之下,算法安稳币的价格安稳性底子无法确保,由于它彻底由商场心理决议。Haseeb Qureshi说得很恰当,安稳币说到底便是一个谢林点(指的是人们没有沟通时的挑选倾向),假如有足够多的人相信这个体系会存活下来,这种信念就会形成良性循环,确保其存活下来。

事实上,假如认真思考算法安稳币怎么才干完成长时间安稳,咱们就会发现一个显着的悖论。为了完成价格安稳,算法安稳币有必要扩张到足够大的市值,使买入和卖出订单不会引起价格动摇。但是,一个朴实的算法安稳币要想开展到足够大的网络规划,仅有的办法便是经过投机和反射性,而高度反射性添加的问题在于不行持续性,而缩短往往同样是反射性。因而,呈现了一个悖论:安稳币的网络价值越大,它就能抵御巨大的价格冲击,弹性越高。但是,只有高反射性的算法安稳币(即简略呈现极点扩张/缩短周期的安稳币),才有或许在一开始就到达大网络估值。

比特币也存在相似的反射性悖论,为了让越来越多的人承受,它有必要添加流动性、安稳性和被承受性。比特币这些年的成长,首先是被暗网参加者承受,然后技术专家,最近又被传统金融组织承受。在这一点上,比特币现已从深陷反思周期中取得了一种坚韧,这也是算法安稳币需求遵从的路径。

3. Ampleforth:简练但有缺点的算法安稳币

现在让咱们从抽象的理论转向算法安稳币的真实国际,从当前规划最大且最简略的Ampleforth协议开始。

如前所述,Ampleforth与阿梅特拉诺提出的“哈耶克钱银”几乎相同。AMPL依据AMPL每日时刻加权平均价格(TWAP)确实定性规矩进行扩张和缩短:低于价格方针规模(即低于0.96美元),供应缩短;高于方针规模(即高于1.06美元),供应扩张。最要害的是,每个钱包都会按份额参加供应改动。比如说,假如张三在rebase前持有1000个AMPL,供应量扩展了10%,那么张三现在持有1100个;假如李四有1个AMPL,他现在持有1.1个AMPL。

“Rebase”是Ampleforth的算法模型与其他协议选用的“铸币份额”模型的不同之处。虽然Ampleforth白皮书没有供应单通证rebase规划与多通证办法的理由,但这一规划决议好像有两个主要理由。

首先是简练性。不管实际操作效果怎么,Ampleforth的单通证形式都具有其他算法安稳币无法比拟的优雅简练性。其次,Ampleforth的单通证规划号称是最公正的算法安稳币模型。Ampleforth的规划使一切代币持有者在每次重启后都能保存相同的网络份额。阿梅特拉诺在2014年的论文中恰恰指出了这一点,他具体阐述了钱银政策行动的“不公正性”,并将其与“哈耶克钱银”的相对公正性进行了对比。

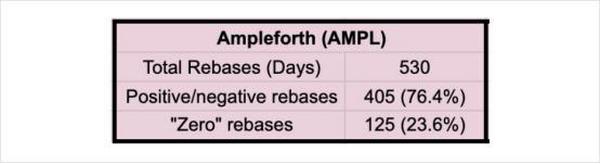

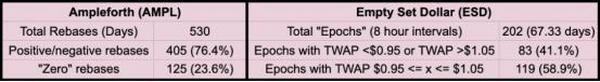

这便是Ampleforth模型的推论理由,它现已被其它rebase代币所仿制,如BASED和YAM。但在谈到该形式的缺点之前,咱们无妨先看看所掌握的Ampleforth一年半以来的数据。自2019年年中成立以来(仅500多天),Ampleforth超越四分之三的rebase是正值或负值,换句话说,自推出以来,AMPL的每日时刻加权平均价格TWAP超越75%的rebase都在方针规模之外。可以必定的是,该协议仍处于草创阶段,仅凭这些理由就否定它为时过早。

Ampleforth的捍卫者经常对缺少安稳性的问题推脱,他们中的许多人甚至会对“算法安稳币”的标签感到不满。他们认为Ampleforth只要成为一个分散投资组合的“不相关的储藏财物”就足够了。但是,这样主意很值得商榷。以加密钱银为例,这种钱银每天都会依据随机数生成器进行rebase,就像Ampleforth相同,这种代币会有“显着的动摇足迹”,它必定不会仅仅由于这个原因而有价值。Ampleforth的价值建议在于其走向平衡倾向,理论上该特性将使AMPL成为一种计价钱银。

试想一下,假如Ampleforth摆脱了其没有“粘性”的特性,将价格动摇彻底转移到供应动摇中,这样每个AMPL的价格就会根本安稳。这种“成熟”的Ampleforth是否真的会成为买卖型根底钱银的抱负挑选呢?

咱们遇到了问题的要害--也是Ampleforth规划的中心缺点。即便AMPL的价格到达1美元,个人持有的AMPL的购买力也会在到达1美元的道路上发生改动。

价格安稳不仅要安稳账户单位,还要安稳钱银的价值储存。哈耶克旨在处理前者,而不是后者。它仅仅用起浮的币价来交流固定的币价和起浮的钱包余额。终究结果是,哈耶克钱银钱包的购买力与比特币钱包余额相同不安稳。

终究,Ampleforth的简略性,其单代币rebase是一个bug。AMPL代币是一种投机工具,在需求高涨的时分用通货膨胀奖赏持有人,在需求低迷的时分迫使持有者成为债款融资者。因而,很难看到AMPL怎么既能到达投机目的,又能完成安稳性,而安稳性是安稳币的必要条件。

4. 多通证“铸币”

罗伯特-萨姆斯的“铸币份额”愿景从未完成,但最近呈现了一类新的算法安稳币项目,它们具有许多中心成分。

Basis Cash在2018年声势浩大地筹集了超越1亿美元的资金,但终究没有推出上线。和Basis相同,Basis Cash也是一个多代币协议,由三个代币组成,分别是BAC(算法安稳币)、Basis Cash Shares(当网络扩张时,其持有者可以要求BAC通货膨胀)和Basis Cash Bonds(当网络处于缩短时,可以折价购买,当网络退出通货膨胀阶段时,可以用BAC换回)。Basis Cash仍处于开展的前期阶段,并遇到了一些前期开展阻碍,该协议没有阅历成功的供应革新。

但是,另一个Seigniorage Shares式协议--Empty Set Dollar(ESD),自9月上线以来,现现已历了多个扩张和缩短周期。事实上,到现在为止,ESD的200多个供应“时段”(每8小时一个)中,近60%时刻发生在ESD的TWAP在0.95美元<x<1.05美元的规模内,这意味着ESD的安稳性是Ampleforth的两倍多。

延伸阅读:

火星独家 | 防止“逝世螺旋”,没有超量典当,ESD安稳币终究是什么?

乍一看,ESD的机制规划好像是Basis和Ampleforth的混合体。与Basis(和Basis Cash)相同,ESD运用债券来为协议债款融资,这些债款有必要经过焚烧ESD(然后缩短供应)来购买,一旦协议进入扩张,就可以兑换ESD。但与Basis不同的是,ESD没有第三个代币,当还清债款(即票息被换回后)进行扩张时,ESD可以取得通货膨胀奖赏。

最要害的是,将ESD从DAO中分离需求一段时期(5天),在这个时期内既不能被其一切者买卖,也不能取得累积通货膨胀的奖赏。因而,ESD的分段形式与Basis Cash Shares的功用相似,将ESD绑定到DAO和购买Basis Cash Shares都预设了危险(ESD的流动性危险;BAS的价格危险),有或许取得通货膨胀奖赏。

5. 单通证和多通证算法安稳币模型比较

明显,多通证规划比Ampleforth的单通证模型更杂乱,但关于它所供应的潜在安稳性来说其实只付出了很小的价值。

简略地说,ESD和Basis Cash选用的规划包含了体系中固有的反射性,而体系中的“安稳币”部分(在必定程度上)与商场动态绝缘。有危险偏好的投机者可以在缩短期间引导协议交换未来扩张的利益。可是,那些只想具有一个具有安稳购买力的安稳币用户来说,至少在理论上可以持有BAC或ESD,而不需求购买债券、息票、股票,也不需求将他们的代币与DAO绑定。这种非rebase特性还有一个优点,便是可以与其他DeFi项目于进行组合。与 AMPL 不同,BAC 和 ESD 可用作典当品或借出,而无需考虑到全网络规模内持续供应改动的杂乱动态。

Ampleforth创始人兼首席执行官Evan Kuo则批评了Basis Cash等算法安稳币项目,由于它们依托债款商场平台来调理供应。劝说人们远离这些“僵尸主意”,Kuo认为,这些算法安稳币是有缺点的,由于和传统商场相同,它们总是会依靠终究的贷款人。

但是,Evan Kuo的观点是有问题的,在没有任何理由的情况下,假定依靠债款商场自身是很危险。实际上,由于道德危险,传统商场的债款融资存在问题,“大而不能倒”的企业实体可以经过社会化救助成本来承当不受赏罚的危险。ESD或Basis Cash彻底有或许进入债款螺旋,在这种情况下,没有乐意供应资金的人,债款就会累积,协议就会溃散。

事实上,Ampleforth也需求进行债款融资,防止堕入逝世漩涡。不同的是,这种债款融资隐藏在众目睽睽之下,它仅仅分摊到一切网络参加者身上。与ESD和Basis Cash不同,假如不同时成为协议的投资者,就不或许参加Ampleforth体系。当网络处于缩短状况时,持有AMPL就相似于承当网络的债款(用枫叶本钱的说法是“充任中央银行”),由于AMPL持有者在每一次负供应rebase时都会损失代币。

从榜首原理推理和阅历数据两方面来看,咱们可以得出结论,多通证、“铸币份额”启示的模型比单通证rebase计划具有显着的内涵安稳性。事实上,阿梅特拉诺最近更新了他2014年开始的哈耶克钱银的理论。鉴于上述问题,他现在也更倾向于多通证、依据”铸币份额“模型。

但是,即便多通证算法安稳币优于单通证形式,也不能确保这些算法安稳币中的任何一种可以长时间持续。事实上,算法安稳币的底层机制规划排除了这样的确保。如上所述,算法安稳币的安稳性终究是一种依据博弈论和谐的反射性现象。即便关于像ESD和Basis Cash这样将买卖性、安稳的购买力代币与价值累积和债款融资代币分隔的协议,只有当需求下降时有投资者乐意引导网络,安稳币代币才会坚持安稳。当不再有足够多的投机者相信网络是有弹性的时分,网络真的将不再有弹性。

6. 零碎储藏安稳币:算法安稳币的新时代?

纯算法安稳币的投机性是不行防止的。但是,最近呈现了几个新生的协议,企图经过运用部分财物典当来控制算法安稳币的反射性。底子上讲,你可以说支持“铸币份额”的典当品是该体系未来添加的份额。那么,为什么不将这种投机性的“典当品”补充到实际典当品中,使体系愈加稳健呢?

ESD v2和Frax正是这样做的。ESD v2现在还在研究和评论阶段,之后终究将由治理层进行投票。假如施行,升级将对现在的ESD协议做出一些实质性的改动。其中最主要的是引入“储藏要求”。

在新制度下,ESD协议开始以美元计价,方针是20-30%的储藏金比率。这些储藏金的部分资金来自协议自身,当ESD高于某一价格方针时,协议在公开商场上出售ESD。然后,USDC储藏将在缩短期间经过主动购买ESD来安稳协议,直到到达最低储藏要求。

还未推出的Frax是一个更优雅的测验,旨在创立零碎典当的算法安稳币。和Basis Cash相同,Frax由三个代币组成。FRAX(安稳币),Frax Shares(治理和价值累积代币),Frax Bonds(债款融资代币)。但是,与迄今为止评论的一切其他算法安稳币不同,FRAX可以始终以1美元的价格铸造和换回。

铸币/换回机制是Frax网络的中心,它运用的是动态的部分准备金体系。要铸造一个FRAX,用户有必要存入价值一美元的Frax股票(FXS)和其他典当品(USDC或USDT)的某种组合。FXS与其他典当品的份额是由对FRAX的需求动态所决议(随着需求的添加,FXS与其他典当品的份额也会添加)。经过锁仓FXS来铸造FRAX,会对FXS的供应发生通货紧缩的影响,当铸造FRAX需求更多的FXS时,供应会削减,对FXS的需求自然会添加。相反,正如Frax的文件所指出的那样,在缩短期间,该协议将体系重新典当,使FRAX的换回者从体系中取得更多的FXS和更少的典当品,这就添加了体系中典当品在FRAX供应量中的份额,随着FRAX支持率的提高,添加了商场对FRAX的信心。

实际上,动态典当作为一种安稳的反周期机制,使Frax协议可以在必要时削弱极点反射性的负面影响。但它答应协议坚持开放性,以便在未来成为彻底无典当协议。在这个意义上,Frax的动态典当机制具有很大的不行预知性。

不管是Frax还是ESD v2都没有上线,所以两者是否能在实践中取得成功还有待调查。但至少在理论上,这些混合型的部分准备金协议是很有期望的,它将反射性与安稳性结合起来,同时仍比DAI和sUSD等过度典当的替代计划坚持更高的本钱功率。

结论

算法安稳币是十分了不起的钱银测验。虽然这些协议具有博弈论的杂乱性,仅从推理中很难彻底捕捉到。此外,假如过去的加密商场周期有任何迹象,咱们应该做好准备,这些动态以相信理性预期的办法发挥作用。

虽然如此,在这个前期阶段否定算法安稳币是愚笨的做法,但假如忘记了其中危险有多大,也是一个错误做法。虽然算法安稳币还处于萌芽状况,但终究或许会成为哈耶克关于钱银商场蓬勃开展愿景的蓝图。

文章来源:

Stability, Elasticity, and Reflexivity: A Deep Dive into Algorithmic Stablecoins

视野开拓

我们没有统一的顺序,没有单一的道路,没有发展的规律。每一个后起之秀的工业化了的国家,亦即所谓的“仿效国家”,不管它收到英国经验的多少影响——在某种程度上是受到启发,在某种程度上是收到震惊或者恐吓——都拓展出它自己通往现代化的道路。早期的工业化国家是如此,今天就更是如此了。一切取决于时机。现代技术的内涵总是在不断变化,而仿效的任务和手段也随之变化。今天的发展中国家必然要跳跃当年英国人几十年才走过的阶段和过程:为什么它们要去重复它们不必要去重复的东西呢?-《国富国穷》